Bądź na bieżąco! Zapisz się na NEWSLETTER

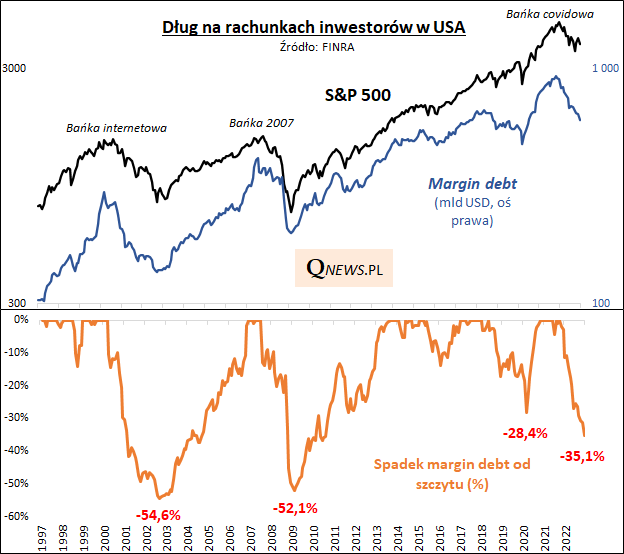

Wielkość, a szczególnie tempo zmian tzw. margin debt, czyli poziomu długu na rachunkach maklerskich w USA, to cenna wskazówka na temat skali gorączki spekulacyjnej na Wall Street lub też jej schłodzenia.

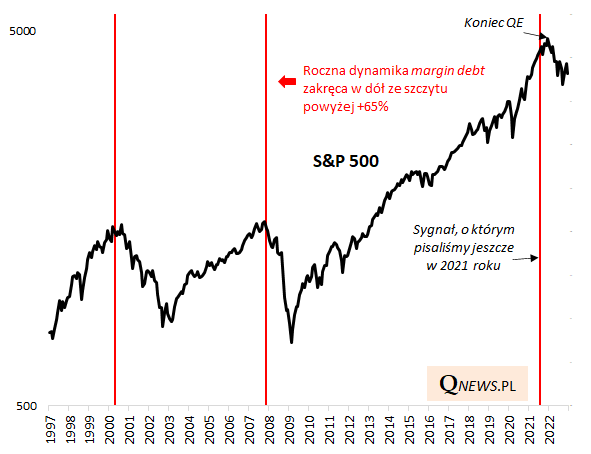

Przykładowo, w połowie 2021 roku pisaliśmy, że 12-miesięczna dynamika margin debt po osiągnięciu jednego z najwyższych poziomów w historii zaczyna zakręcać w dół. Z czasem okazał się to trafny sygnał nadejścia większego schłodzenia na Wall Street (w realizacji tego zagrożenia "pomógł" też Fed, wyłączając ultra luźną politykę monetarną).

A jak sytuacja wygląda obecnie? Zupełnie inaczej. Wg najnowszych danych do grudnia 2022 dług na rachunkach skurczył się od szczytu o 329 mld USD, czyli 35,1 proc.

Dla odmiany, jest to jak na razie trzeci największy spadek margin debt na przestrzeni ćwierć wieku. Większy już niż w trakcie krótkotrwałego covidowego krachu w 2020 roku.

Z jednej strony to dobrze, że gorączka spekulacyjna wywołana przez zalanie gospodarek morzem płynności po wybuchu pandemii została już schłodzona. Potwierdzałoby to przewijającą się tezę, że udział akcji w długoterminowym portfelu inwestycyjnym powinien być już wyższy niż w okresie szczytowej gorączki. Z drugiej strony można się zastanawiać czy przy ciągle restrykcyjnej polityce monetarnej w USA (wysokie stopy procentowe, trwające QT) margin debt nie skurczy się jeszcze bardziej.

Tomasz Hońdo, CFA, Quercus TFI S.A.