Bądź na bieżąco! Zapisz się na NEWSLETTER

Po naszym artykule dotyczącym "ruchomych linii stop-loss" otrzymaliśmy od Czytelników prośbę o próbę zaaplikowania tego rodzaju metody w sposób bardziej praktyczny, w oparciu o notowania funduszy QUERCUS (a nie tylko indeks WIG, w który bezpośrednio nie da się zainwestować).

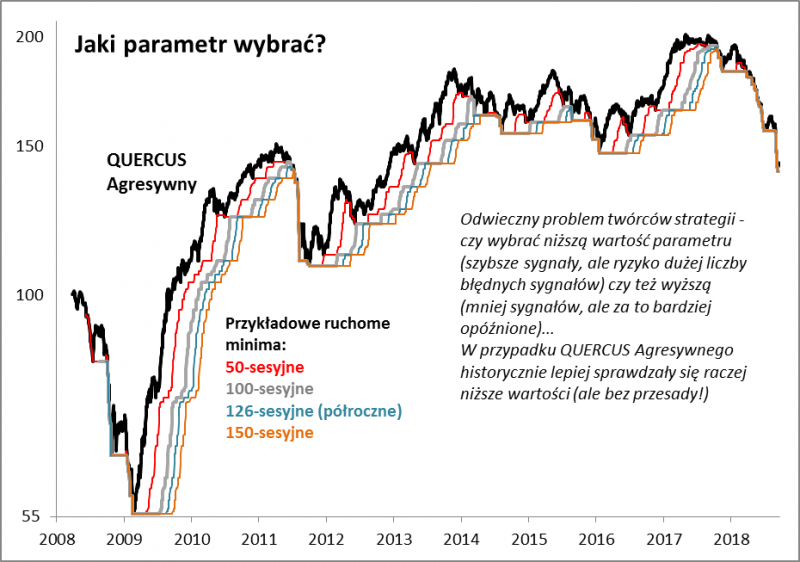

Już na pierwszy rzut oka wydaje się, że strategia tego typu może mieć sens, choć od razu stajemy w obliczu problemu związanego z wyborem optymalnego parametru. Czyli musimy zdecydować po spadku ceny jednostki do jakiego minimum (150-sesyjnego jak we wspomnianej analizie, a może "szybszego"?) należy pozbyć się danego funduszu (np. Agresywnego) i po wzroście do jakiego maksimum należy go odkupić.

"Jedynie słusznej" odpowiedzi na to pytanie nie ma. Teoretycznie można by parametr do strategii precyzyjnie zoptymalizować na podstawie danych historycznych, ale nie ma żadnej gwarancji, że tak dobrany parametr będzie działał równie dobrze w przyszłości.

My dobraliśmy nieco arbitralnie dość niską (ale bez przesady!) i "okrągłą" liczbę: 50 sesji. Czyli mówimy o strategii, w ramach której:

- domyślnie startujemy z portfelem, w którym jest bezpieczny QUERCUS Ochrony Kapitału;

- po wzroście ceny jednostki QUERCUS Agresywnego do 50-sesyjnego maksimum (= sygnał możliwego trendu wzrostowego), zamieniamy Ochronę Kapitału właśnie na Agresywnego;

- po spadku ceny jednostki do 50-sesyjnego minimum, zamieniamy Agresywnego na Ochronę Kapitału, po czym trzymamy go do czasu pojawienia się wspomnianego wyżej sygnału (i tak "w kółko").

Co by z tego wyszło w praktyce?

Rezultaty wydają się zachęcające. Co prawda strategia nie ustrzegłaby się przed szeregiem błędnych sygnałów (czyli takich, kiedy pozycję w Agresywnym zamykamy niżej niż ją otworzyliśmy, czasem bardzo szybko), szczególnie w latach 2014-2016, ale całokształt cechuje się niższą zmiennością niż Agresywny (mniejsze "obsunięcia" kapitału), co zdecydowałoby o wyraźnie wyższej stopie zwrotu.

Od lutego strategia jest w trybie "ochrona kapitału". Kiedy pojawi się sygnał kupna Agresywnego? Tego nie wiadomo, ale do połowy listopada poziom 50-sesyjnego maksimum znacznie się obniży, więc znacznie łatwiej będzie o jego przebicie (uwaga - to nie oznacza oczywiście, że do listopada cena jednostki Agresywnego będzie spadać; strategia nie opiera się na przewidywaniu ruchów, lecz na reagowaniu na nie).

Oczywiście z tego rodzaju metodami zawsze jest jeden zasadniczy problem - są dopasowane do danych historycznych, a tymczasem przyszłość może wyglądać inaczej (być może warto bazować nie tyle na jednym parametrze, lecz ruchy w portfelu rozkładać na sygnały oparte na kilku różnych parametrach). Niemniej wydaje się to ciekawa propozycja "rotacji" między różnymi dostępnymi funduszami.

Alternatywne podejścia

Omawiane w tekście metody podejmowania decyzji inwestycyjnych należą do szerokiej grupy metod zwanych zbiorczo "podążaniem za trendem" (trend following). To podejście ma zarówno zalety (najważniejsza: pozwala uniknąć katastrofalnych strat w trakcie długotrwałej bessy), jak i wady (rynki się zmieniają, a metody dopasowane do historycznych danych i trendów niekoniecznie muszą działać tak dobrze w przyszłości - w skrajnych przypadkach mogą w ogóle przestać działać). Innym, powszechnie uznanym, podejściem jest tzw. strategiczna alokacja, czyli zbudowanie zdywersyfikowanego portfela inwestycyjnego, w ramach którego te aktywa, które mocno potaniały, należy dodawać, a te, które mocno podrożały - redukować (tzw. rebalancing). Ta druga metoda także ma zalety (jest mało wrażliwa na zmieniającą się charakterystykę rynków i trendów), jak i wady (w trakcie bessy pozwala jedynie złagodzić straty). Nie ma więc "jedynie słusznego" podejścia do inwestowania...

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.