Bądź na bieżąco! Zapisz się na NEWSLETTER

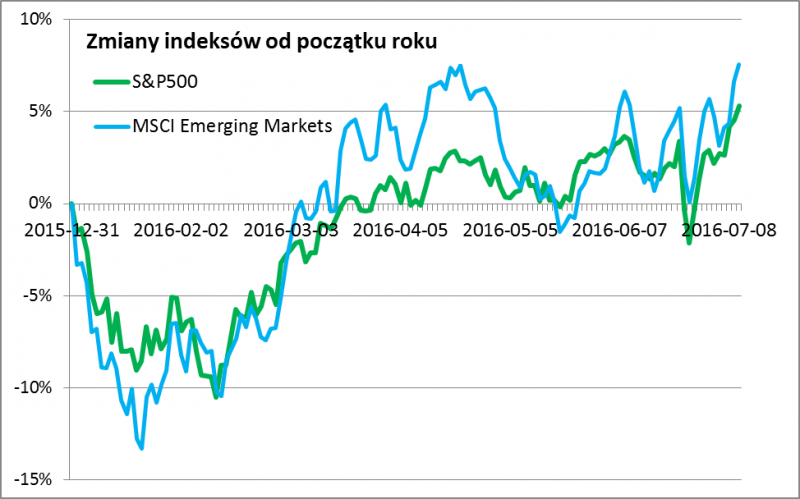

Amerykański S&P500 powrócił do formy, po wielomiesięcznej przerwie sięgając po nowy rekord hossy (i wszechczasów zarazem). Bardzo ważne jest, że towarzyszy temu także wspinaczka indeksu rynków wschodzących, który co prawda o rekordach może pomarzyć (brakuje do nich raptem... jakieś 50%), ale nie tylko dotrzymuje kroku indeksowi Wall Street, lecz wręcz przoduje w zwyżkach. Licząc od początku roku indeks emerging markets jest 7,5% na plusie (do wtorku), zaś amerykański odpowiednik: 5,3% na plusie. Różnice w stopach zwrotu są jeszcze bardziej widoczne, jeśli za punkt wyjścia przyjmiemy dołek styczniowej wyprzedaży (+24% wobec +15%). To ważne, bo przecież w poprzednich latach nie raz zdarzało się, że rynki wschodzące mimo dobrej formy Wall Street nie potrafiły zebrać się w sobie.

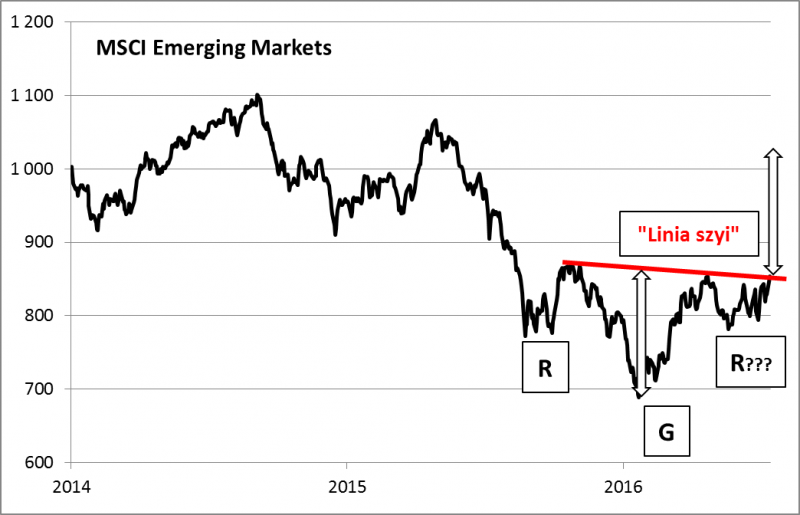

Jeśli spojrzymy na szerszy kontekst, to podtrzymać można koncepcję techniczną, o której pisaliśmy już kilkakrotnie. "Brexit" tylko chwilowo przeszkodził w budowaniu obszernej formacji zwanej enigmatycznie "odwróconą głową z ramionami" (oRGR). Indeks emerging markets jest już na poziomie tzw. linii szyi. Jej przebicie zgodnie z książkowymi schematami mogłoby oznaczać potencjał zwyżkowy szacowany na nawet 25% (!). Oczywiście ciut za wcześnie, by przesądzić o tym, że optymistyczna formacja już w pełni powstała.

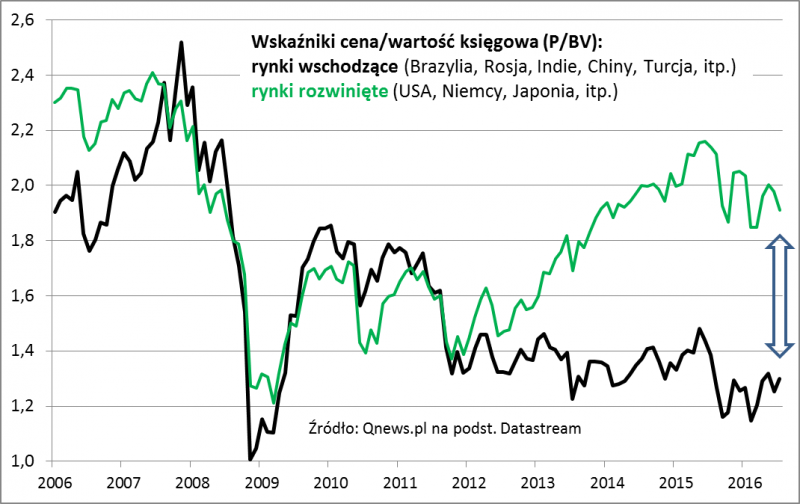

Ciekawe jest też to, że nieco lepsza postawa emerging markets w tym roku w porównaniu z rynkami rozwiniętymi oznacza, że rozpoczął się być może proces "konwergencji", jeśli chodzi o wyceny akcji. Innymi słowy, rynki wschodzące po kilku latach bardzo słabych stóp zwrotu są wyraźnie tańsze niż rozwinięte (z USA na czele), szczególnie względem mniej podatnych na cykliczne wahania parametrów finansowych, takich jak wartość księgowa lub przychody ze sprzedaży. Ta luka w wycenach zaczęła się zmniejszać, ale do jej domknięcia jeszcze daleka droga - i właśnie w tym tkwi największa obecnie zaleta emerging markets.

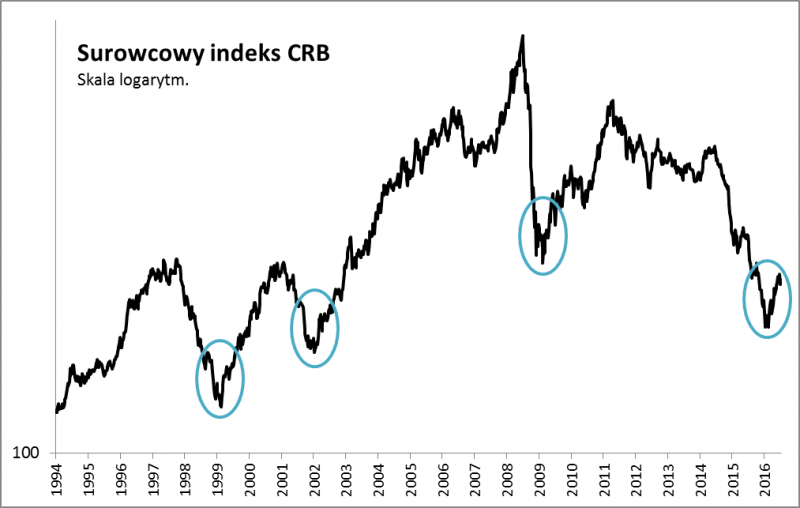

Oczywiście na drodze do realizacji pozytywnego scenariusza mogą stanąć jakieś przeszkody - tak już bywało nie raz w ostatnich latach, kiedy fale nadziei przeplatały się z falami rozczarowania, wywołanymi np. przez niepokojące wieści z Chin oraz spadek cen surowców, z którymi notowania akcji na emerging markets są mocno skorelowane. Być może jednak tym razem sytuacja jest o tyle inna, że indeks cen surowców wykonał już wyraźne odbicie w kształcie litery "V" przypominające podobne zmiany trendu z przeszłości.

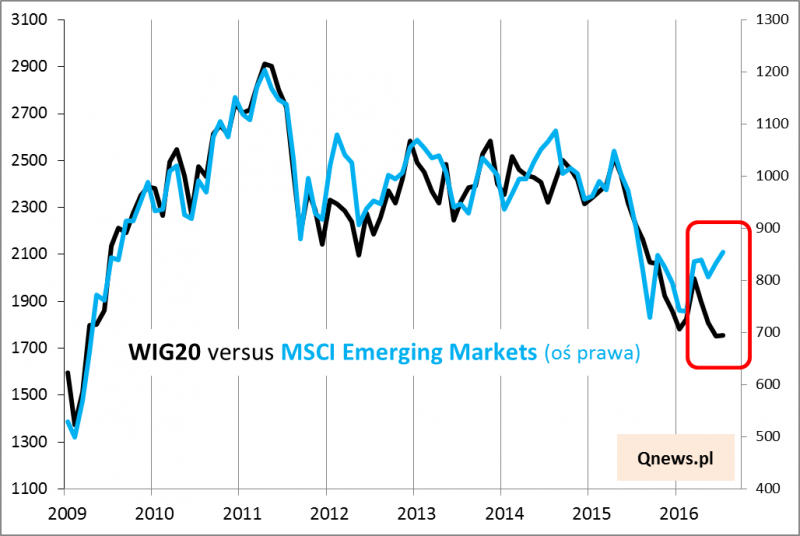

A nasz rynek? WIG20 - historycznie silnie skorelowany z indeksem rynków wschodzących - ciągle pozostaje daleko w tyle. I to nawet mimo dość pochlebnych komentarzy zagranicznych brokerów na temat najnowszej koncepcji zmian w systemie emerytalnym (J.P. Morgan: "Plan wygląda jeszcze bardziej byczo niż początkowo myśleliśmy"). Pewną rolę odgrywa tu zapewne nadal strach przed konsekwencjami "Brexitu". Teoretycznie takie zaległości to jednocześnie duży potencjał na przyszłość, ale trudniej odpowiedzieć na pytanie kiedy pojawi się impuls do jego realizacji oraz czy WIG20 zdąży z nadrabianiem zaległości zanim rynki wschodzące przeżyją mocniejszą korektę.