Bądź na bieżąco! Zapisz się na NEWSLETTER

W co powinien obecnie lokować długoterminowy inwestor, w sytuacji gdy amerykańskie akcje według wszelkich miar są coraz droższe? Wskaźnik ceny do prognozowanych zysków spółek z S&P 500 doszedł właśnie do 18, co jest poziomem najwyższym od trzynastu lat.

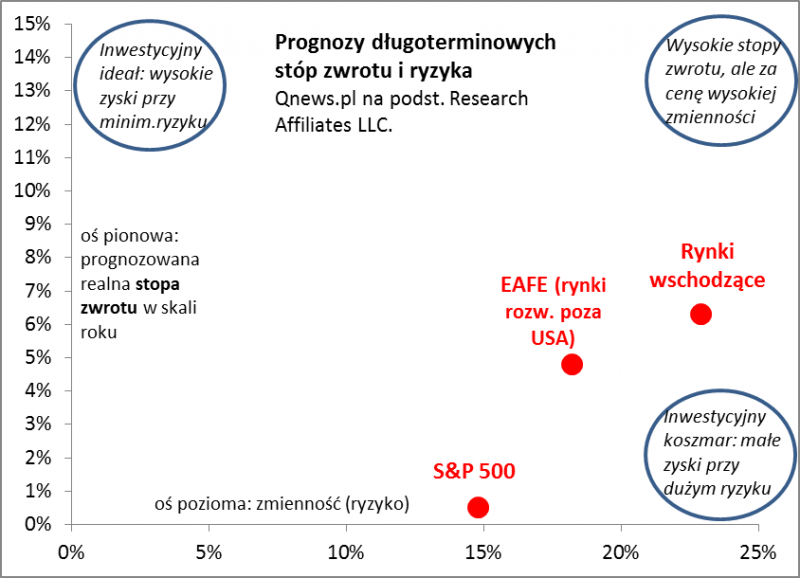

Z pomocą przychodzą najnowsze szacunki cenionej za oceanem firmy analitycznej Research Affiliates. Na m.in. bazie wycen akcji oraz prognozowanego tempa wzrostu zysków spółek szacuje ona regularnie oczekiwane przyszłe stopy zwrotu z rozmaitych aktywów. Według najnowszych estymacji amerykańskie akcje mogą przynieść sporo rozczarowań w perspektywie wielu lat. RA prognozuje stopy zwrotu z S&P 500 na ... 0,5% w skali roku na przestrzeni kolejnej dekady. Na pocieszenie trzeba dodać, że jest to zysk w ujęciu realnym, czyli po odjęciu inflacji. Gdyby ją dodać, nominalna stopa zwrotu wyglądałaby lepiej. Niemniej nie wygląda to zbyt zachęcająco.

Ale USA to nie wszystko. Na wielu innych rynkach akcji wyceny są ciągle dużo niższe (choć nie tak niskie, jak w połowie ub.r.). Przykładowo na rynkach wschodzących Research Affiliates prognozuje realne stopy zwrotu na niezłym poziomie 6,3% w skali roku. W ciągu dziesięciu lat inwestycja na emerging markets miałaby zatem powiększyć realną wartość portfela o prawie 85% (w przypadku USA - o ... 5%).

Czyli należy entuzjastycznie rzucić się do kupowania akcji z rynków wschodzących (z którymi notabene mocno skorelowany jest nasz WIG20)? Niestety to nie takie proste. Przecież indeks emerging markets od dołka z 2016 roku urósł już o 60%. Niedawno pisaliśmy, że od dawna nie przeżył korekty z prawdziwego zdarzenia, co oznacza, że prawdopodobieństwo takiej korekty z miesiąca na miesiąc jest coraz większe. A w przypadku emerging markets "solidne" korekty bywały często dwucyfrowe. To ryzyko też znajduje odzwierciedlenie w szacunkach Research Affiliates. Mierzące zmienność tzw. odchylenie standardowe w przypadku emerging markets to aż 23% (w USA - niecałe 15%). Oznacza to, że w pojedynczym roku faktyczne wyniki mogą bardzo odbiegać od owych prognozowanych 6,3% na dłuższą metę. Innymi słowy, ktoś kto decyduje się skoncentrować swe inwestycje na rynkach wschodzących, musi liczyć się z bardzo dużą zmiennością.

Źródło: Research Affiliates

Źródło: Research Affiliates

Przegląd prognoz RA pokazuje, że po 8,5 roku hossy na Wall Street i wielu rundach luzowania polityki przez banki centralne ciężko obecnie w skali globalnej znaleźć aktywa, które oferowałyby solidne stopy zwrotu przy niskim ryzyku.