Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Na przestrzeni wielu dekad nisko wycenione akcje („value”) przynosiły stopy zwrotu lepsze niż te wysoko wycenione („growth”). W ostatnich kilkunastu latach ta zależność przestała jednak zupełnie działać. Podobnie było w okresie … bańki internetowej, po pęknięciu której kwestia wycen przypomniała o sobie inwestorom.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Od kiedy na początku lat 90. naukowcy E.F. Fama (późniejszy noblista) i K.R. French opublikowali pracę dowodzącą m.in. że historycznie nisko wyceniane akcje przynosiły stopy zwrotu lepsze niż te wyceniane wysoko, strategia inwestowania w walory typu „value” na dobre weszła do głównego kanonu (polskie tłumaczenie terminu „value investing” jest dość kłopotliwe – „inwestowanie w wartość” niekoniecznie mówi wiele na temat istoty sprawy).

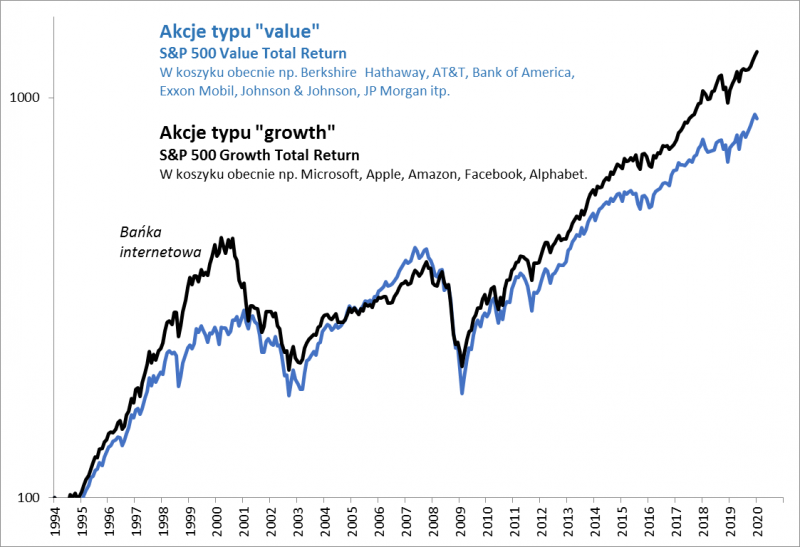

Potem koncepcja ta przeżyła ciężkie chwile w kulminacyjnym etapie tzw. bańki internetowej, kiedy w atmosferze euforii wywindowano ceny konkurencyjnych dla „value” akcji spółek typu „growth” („wzrostowych”). Ale wraz z pęknięciem słynnej bańki „inwestowanie w wartość” szybko powróciło do łask.

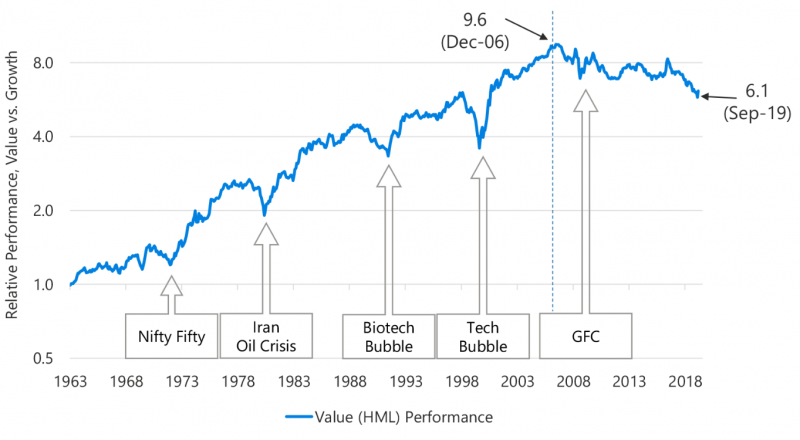

Szczytową formę ta koncepcja osiągnęła – w zależności od przyjętego kryterium – w okolicach końcówki 2006 roku – połowy 2007. I od tego czasu trwa … zła passa. Nie oznacza to, że akcje „value” nie przynoszą dodatnich stóp zwrotu, lecz raczej że znów pozostają daleko w tyle za akcjami wysoko wycenianymi. Sęk w tym, że te zaległości powstają już od mniej więcej trzynastu lat (!).

Rys. 1. Historyczna relacja stóp zwrotu z akcji typu „value” i „growth”

Źródło: Research Affiliates. Uwaga – akcje typu „value” są tu definiowane jako mające niskie współczynniki ceny do wartości księgowej (P/BV), zaś „growth” to akcje o wysokich współczynnikach.

„Czy strategia typu value umarła?” – właśnie takie pytanie zadało sobie ostatnio kilku naukowców (R. Arnott, C. Harvey, V. Kalesnik, J. Linnainmaa). Przytoczmy – interesujące jak się wydaje – wyniki ich analizy.

Pokazują oni, że od szczytu z grudnia 2006 strategia „value” przyniosła wynik o ponad 39 pkt. proc. gorszy niż „growth”. Obliczenia naukowców oparte są co prawda na niedostępnej nam bazie danych, ale są spójne z naszymi kalkulacjami na podstawie popularnych indeksów firmy S&P (rys. 2). Mniej więcej od połowy 2007 roku przewagę mają spółki „wzrostowe”, a obecna hossa już zdecydowanie należy do sztandarowych firm typu „growth”, które inwestorzy cenią za dobre perspektywy wzrostu, poziom wycen stawiając na drugim planie lub nawet ignorując (skrajnym tego przykładem jest Tesla).

Rys. 2. Obecna hossa należy do spółek „wzrostowych”, podobnie jak ta w latach 90.

Źródło: Qnews.pl, Bloomberg, S&P Dow Indices. Indeks S&P 500 Value obejmuje spółki o niskich wycenach wg trzech wskaźników (cena/zysk, cena/sprzedaż, cena/wartość księgowa).

Naukowcy zwracają uwagę, że o ile okres relatywnej słabości akcji „value” w okresie bańki internetowej trwał cztery lata, to teraz jest to już kilkanaście lat. Pod tym względem inwestorzy mają do czynienia z absolutnym historycznym rekordem.

W tej sytuacji naturalnie można się zastanawiać czy kierowanie się wskaźnikami wyceny przy wyborze spółek ma jeszcze sens. Autorzy wspomnianego opracowania starają się na to pytanie odpowiedzieć, rozkładając badaną sprawę na czynniki pierwsze.

Pierwsze pytanie brzmi: być może strategia „value” przestała działać, bo jej wcześniejsze obiecujące wyniki były po prostu efektem mozolnego przeszukiwania danych historycznych w poszukiwaniu przysłowiowego „świętego Graala”? Autorzy odrzucają takie wytłumaczenie, bo sprawa była już na wiele sposobów badana pod kątem statystycznej wiarygodności.

A może rzecz w tym, że doszło do poważnych strukturalnych zmian, jeśli chodzi o rentowność spółek z obu kategorii? Może marże firm typu „value” jako całości uległy stałemu pogorszeniu? „Nie znajdujemy na to mocnych dowodów” – twierdzą autorzy.

A może winy należy szukać w tzw. migracji spółek pomiędzy dwiema konkurencyjnymi grupami? Autorzy nie stwierdzili, by migracja w istotny sposób nasiliła się w porównaniu z wcześniejszym okresem.

Jaka jest zatem trafna odpowiedź? „Rewaluacja”. Mówiąc prościej, rekordowo długie zaległości strategii „value” to efekt tego, że spółki z tej kategorii stały się jeszcze tańsze niż wcześniej względem „growth”. Lub też raczej należałoby powiedzieć, że spółki „wzrostowe” stały się dużo droższe – czyli notowane z wyższymi wskaźnikami cena/wartość księgowa – niż firmy „value”. Autorzy wskazują tu przede wszystkim na dużo ważące w indeksach walory liderów obecnej hossy, czyli FANMAG (Facebook, Amazon, Netflix, Microsoft, Apple, Google).

Z cytowanej analizy wynika, że relatywna wycena spółek „wartościowych” względem „wzrostowych” przesunęła się z tzw. 22. percentyla do 97. percentyla, czyli stała się wyjątkowo niska na tle całej historii.

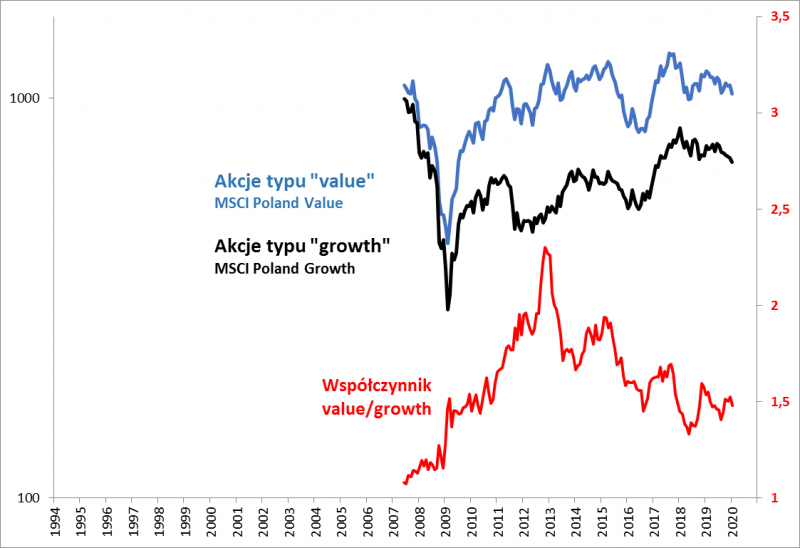

Na koniec jeszcze jedna kwestia. Czy omawiany fenomen da się zaobserwować w polskich warunkach? Bazując na sięgającej 2007 roku historii subindeksów MSCI Poland zauważyliśmy, że również na GPW mamy do czynienia z relatywnie słabymi stopami zwrotu z nisko wycenianych spółek, tyle że zjawisko to trwa krócej – nie od 2007 roku jak w USA, lecz raczej od przełomu lat 2011/12.

Rys. 3. Akcje typu „value” i „growth” w polskich warunkach

Źródło: Qnews.pl, Bloomberg, MSCI.

Reasumując, w trakcie obecnej hossy na Wall Street (a od kilku lat również na GPW) nisko wycenione akcje spółek typu „value” nie tylko nie spisują się lepiej – tak jak to na przestrzeni wielu dekad – w porównaniu z wysoko wycenianymi firmami „wzrostowymi”, ale spisują się wyraźnie słabiej. Okres tej relatywnej słabości jest już rekordowo długi.

Naukowcy nie spisują jednak strategii inwestowania w niżej wyceniane spółki na straty, bo odkryli, że ich zaległości nie wynikają z żadnych niepokojących strukturalnych zmian, lecz po prostu z tego że … stały się jeszcze tańsze względem modnych spółek takich jak słynne FANMAG. A to by oznaczało, że podobnie jak to było po pęknięciu bańki internetowej, po pewnym czasie wszystko wróci do równowagi…

Co to właściwie jest „value” i „growth”?

Trzeba przyznać, że kwestia inwestowania w „wartość” i „wzrost” bywa rozumiana na wiele różnych sposobów i nietrudno tu o nieporozumienia. Przez spółki „wartościowe” (value) standardowo rozumie się te o niskich wskaźnikach wyceny, przy czym wiele zależy od tego konkretnie jakie wskaźniki weźmie się pod uwagę. Wspomniana w artykule praca Famy i Frencha bazowała na cenie do wartości księgowej (P/BV), ale często pod uwagę bierze się inne wskaźniki, np. P/E lub EV/EBITDA, lub też zestaw różnych miar wyceny. Jeszcze bardziej skomplikowane bywa zdefiniowanie spółek typu „wzrostowego” (growth). Wg jednej wersji są one po prostu przeciwieństwem „value”, czyli mają wysokie wskaźniki wyceny. Wg wersji promowanych przez zwolenników inwestowania w „growth” chodzi raczej nie tyle o poziom wycen, lecz o szybki rozwój, wzrost przychodów i zysków. Co ciekawe uważany często za zwolennika inwestowania w „wartość” Warren Buffett odżegnuje się od standardowego rozumienia tej koncepcji, twierdząc że „wartość” i „wzrost” są ze sobą ściśle powiązane (warto zapłacić uczciwą, a najlepiej okazyjną cenę za oczekiwany szybki wzrost zysków).

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.