Bądź na bieżąco! Zapisz się na NEWSLETTER

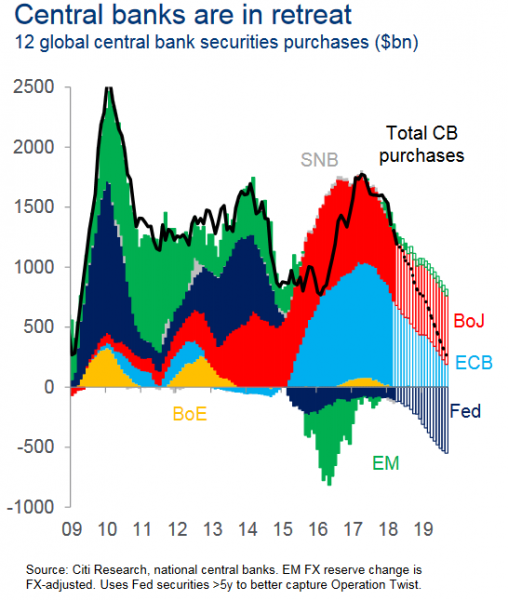

Od dawna zwracamy uwagę na to, że bieżący rok od poprzednich lat odróżnia się zasadniczo, jeśli chodzi o politykę głównych banków centralnych. Od jesieni ub.r. amerykański Fed odchudza swój portfel obligacji, co oznacza, że odbywa się operacja odwrotna do QE. Co prawda po drugiej stronie oceanu Europejski Bank Centralny kontynuuje QE, ale w coraz mniejszej skali, a we wrześniu być może zakończy skup obligacji.

Czy to możliwe, że lutowa wyprzedaż na rynkach była pierwszym sygnałem ostrzegawczym, że te zmiany w polityce banków zaczynają mieć negatywny wpływ? Większość strategów banków inwestycyjnych i brokerów raczej bagatelizuje sprawę. Ich argumenty można mniej więcej podsumować w ten sposób: zmiana polityki banków jest stopniowa, a gospodarki są w dobrej kondycji. Jednak nie wszyscy tak sądzą. Dokładnie odwrotną diagnozę konsekwentnie promuje od miesięcy jeden ze strategów Citigroup, Matt King. W odróżnieniu od swych kolegów po fachu opiera on swe wnioski na precyzyjnych, oryginalnych obliczeniach. Pokazuje on, że zakupy obligacji przez banki centralne (z uwzględnieniem m.in. chińskiego) konsekwentnie się kurczą (w ujęciu 12-miesięcznym) i ten proces będzie postępował na przestrzeni tego i następnego roku (chyba że banki nagle zmienią swe plany)...

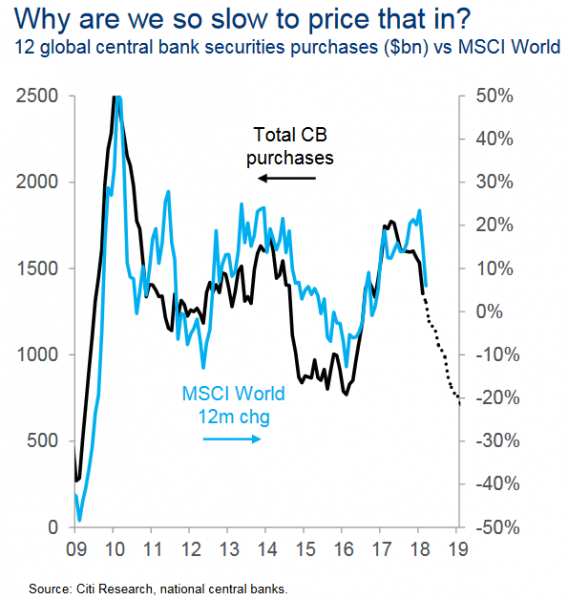

... oraz że wielkość zakupów ma bardzo silny wpływ na koniunkturę na rynkach obligacji typu high yield oraz akcji. King dobitnie pokazuje, że od czasu globalnego kryzysu finansowego zastrzyki płynności przez banki centralne były wyraźnie skorelowane z 12-miesięcznymi zmianami globalnego indeksu MSCI World (grupuje akcje na rynkach rozwiniętych).

Jeszcze w styczniu mogło się wydawać, że model Kinga staje pod znakiem zapytania - dynamika MSCI World poszła w górę, wyraźnie odrywając się od relacji z kurczącymi się zakupami banków centralnych. Ale lutowa przecena najwyraźniej przywróciła "stan równowagi" - dynamika MSCI World zanurkowała "zgodnie z planem".

Czy lutowe tąpnięcie oznacza, że rynki w pełni zdyskontowały globalne przykręcanie kurka z pieniędzmi? Zdaniem Kinga to dopiero ... początek. Z wykresu wynikałoby, że - o ile banki nie zmienią swych obecnych planów - w dalszej części roku dynamika globalnego indeksu giełdowego powinna stać się ujemna, a przez cały 2018 rok MSCI World może spaść o jakieś 20%. "Wszyscy wiemy co robią banki centralne, ale dlaczego tak wolno zabieramy się do wyceny ich działań?" - zastanawia się King.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.