Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

W III kwartale zyski amerykańskich korporacji jeszcze spadały, choć już nieznacznie. W I kwartale 2021 spodziewana jest dynamiczna poprawa dzięki efektowi bazy. Sęk w tym, że przy obecnych poziomach S&P 500 trudno mówić o okazji.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Znając najnowsze wyniki finansowe ok. 90 proc. amerykańskich spółek (a w pozostałej części wypełniając lukę za pomocą szacunków analityków), możemy śmiało przystąpić do tradycyjnej analizy najnowszych osiągnięć. Zgodnie z zachodnimi standardami i naszym podejściem skupimy uwagę na sumie wyników za cztery kolejne kwartały, co pozwala rozprawić się z problemem sezonowości.

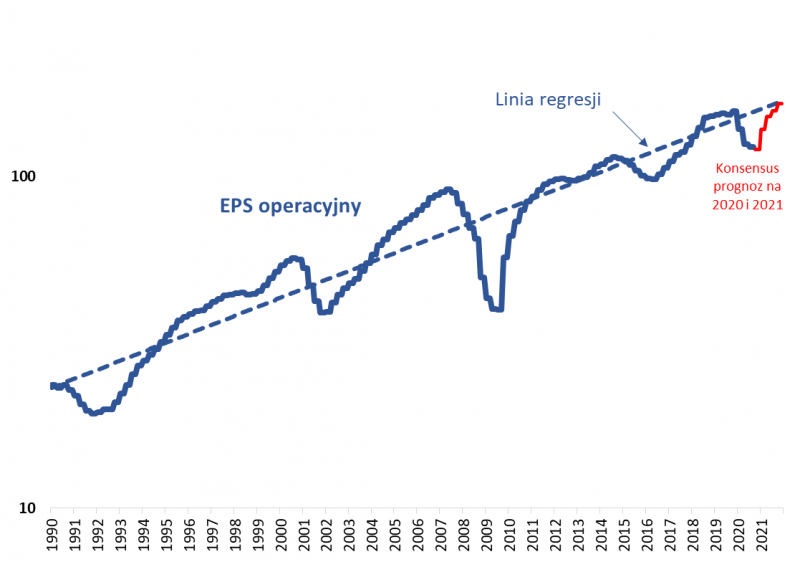

Już na wstępie trzeba przyznać, że III kwartał przyniósł dalszy spadek zysków korporacji. „Koronawirusowa” recesja ciągle zbiera żniwo. Ale są też dobre wieści. Po pierwsze spadek okazał się mniejszy niż się wcześniej spodziewano, a zarazem już tylko symboliczny w porównaniu z I i II kwartałem, gdy zyski dosłownie runęły w przysłowiową przepaść. Tym razem zannualizowany zysk operacyjny na akcję (operating EPS) obniżył się o niecałe 2 proc., a zysk raportowany o ok. 0,6 proc. (dane wstępne).

Rys. 1. S&P 500 a zyski spółek

Źródło: Qnews.pl, S&P Dow Jones Indices.

Druga dobra wiadomość jest taka, że mimo jesiennej fali pandemii nie odnotowaliśmy przesunięcia oczekiwanego przez ogół analityków terminu dołka wynikowego – ma zostać ustanowiony w trwającym IV kwartale. Prognozowana przez ekspertów trajektoria zysków przesunęła się za to co ciekawe nieco w górę w porównaniu z wcześniejszym stanem rzeczy.

122,8 – tyle wg najnowszych danych S&P Dow Jones wynosi zannualizowany zysk operacyjny na akcję w przypadku amerykańskiego indeksu (wg przyjętej konwencji podawany jest w dolarach, choć de facto z matematycznego punktu widzenia wyrażony jest w punktach indeksowych)

Wg tych samych szacunków już zbliżający się wielkimi krokami I kwartał 2021 ma przynieść gwałtowną poprawę rezultatów, w niemałym stopniu za sprawą efektu bazy (bo I kw. tego roku był fatalny). W kolejnych kwartałach przyszłego roku poprawa ma być kontynuowana, choć już w mniejszym tempie. W okolicach III kwartału 2021 wg prognoz operacyjny EPS ma odrobić wreszcie cały ubytek i osiągnąć nowe historyczne maksimum.

Przyjrzyjmy się jeszcze zyskom z długoterminowej perspektywy. Na drugim wykresie pokazujemy, że gdyby prognozy analityków się sprawdziły, to za mniej więcej rok EPS powróci do niejako uzasadnionego historycznie poziomu wynikającego z tzw. linii regresji. Linia ta pokazuje długofalową tendencję w zyskach począwszy od lat 90.

Rys. 2. Zysk na akcję po tegorocznym załamaniu powinien powrócić do długoterminowego trendu wzrostowego

Źródło: Qnews.pl, S&P Dow Jones Indices.

Owa tendencja pozwala uzmysłowić sobie szybko, że nowe rekordy zarobków amerykańskich korporacji nie byłyby niczym zaskakującym – byłby to raczej powrót do normy po okresie recesji. Z takim rozwojem wydarzeń inwestorzy mieli do czynienia nie raz w przeszłości.

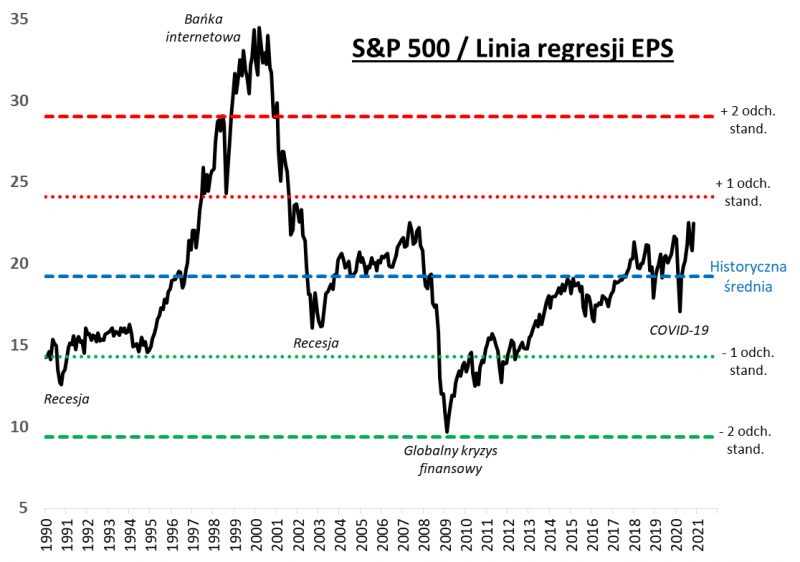

Wszystko to są dobre lub nawet bardzo dobre wiadomości, będące fundamentem długoterminowego inwestowania. Ale aby uzyskać pełny obraz sytuacji nie możemy w tej analizie pominąć tego w jakim punkcie względem zysków znalazł się indeks S&P 500.

Już przy okazji poprzednich analiz kwartalnych podkreślaliśmy, że tak szybkie sięgnięcie przez flagowy indeks Wall Street po nowe rekordy jest sporym zaskoczeniem in plus, gdyż przy okazji poprzednich dwóch recesji S&P 500 do historycznych maksimów powracał dużo później niż zysk na akcję. Innymi słowy, to zyski najpierw sięgały po nowe rekordy, a dopiero potem ceny akcji. Tym razem jest zupełnie odwrotnie.

Można zatem odnieść wrażenie, że S&P 500 tym razem mocno wyprzedził pozytywny scenariusz w zarobkach korporacji. Czyżby oznaczało to, że przyszła poprawa jest tak obficie uwzględniona w wycenach, że na razie nie za bardzo widać przestrzeń do dalszej zwyżki indeksu?

W celu rozwiązania tego problemu jakiś czas temu pokusiliśmy się o stworzenie alternatywnej koncepcji, wg której poziom S&P 500 zestawiamy ze wspomnianą linią regresji, czyli z punktem, w jakim zyski teoretycznie powinny być, gdyby były dokładnie na poziomie podyktowanym przez długofalową tendencję.

Rys. 3. Wg tego kryterium akcje na Wall Street tak drogie jak w 2007 roku, ale do poziomów z bańki internetowej daleka droga

Źródło: Qnews.pl, S&P Dow Jones Indices.

Przedstawiona na trzecim wykresie taka wersja P/E pokazuje, że dyskontując daleko w przyszłość odrodzenie zysków spółek amerykańskie akcje nie są z pewnością tanie (takie były np. na skutek marcowego krachu). Ale czy są bardzo drogie? W tej kwestii ocena nie jest jednoznaczna. Z jednej strony jest tak drogo jak przed „korona-krachem” i zarazem tak jak na szczycie koniunktury w 2007 roku. Z drugiej bardzo daleko jeszcze do poziomu z okresu bańki internetowej – i to już jest lepsza wiadomość.

Reasumując, w III kwartale spadek zysków amerykańskich korporacji wyraźnie stracił impet. W IV kwartale można oczekiwać tzw. twardego dna, a w I kwartale 2021 r. dzięki efektowi bazy spodziewana jest bardzo silna poprawa. In minus odnotowujemy natomiast fakt, że owa poprawa wydaje się mocno zdyskontowana w cenach akcji i obiektywnie trudno mówić o okazji do zakupów.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.