Bądź na bieżąco! Zapisz się na NEWSLETTER

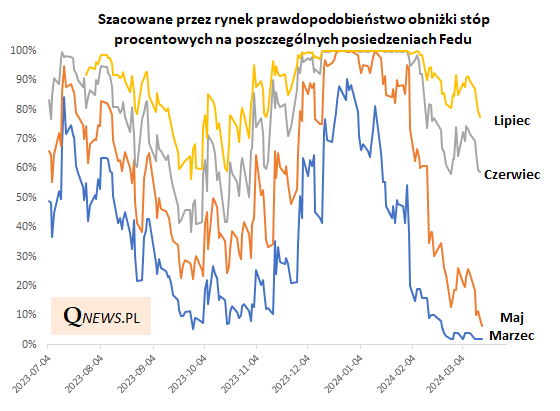

Podczas gdy jeszcze na początku roku rynek był przekonany o tym, że na rozpoczynającym się dziś (i kończącym w środę) marcowym posiedzeniu amerykański Fed rozpocznie cykl obniżek stóp procentowych, to ostatnio oczekiwania na cięcia obniżyły się niemal do zera. Kilka wyższych od prognoz odczytów dotyczących inflacji sprawiło, że w pobliże zera zjechały nawet rynkowe oczekiwania odnośnie obniżki w maju. Cały czas relatywnie wysoko (choć już nie aż tak wysoko jak jeszcze kilka miesięcy temu) wyceniane jest natomiast prawdopodobieństwo rozpoczęcia cyklu cięć w czerwcu i lipcu.

Marcowe posiedzenie Fedu będzie o tyle ważne, że przyniesie najnowsze "kropki", czyli zestawienie prognoz członków władz monetarnych odnośnie przyszłej ścieżki stóp procentowych, które zwykle wpływa też na oczekiwania rynkowe.

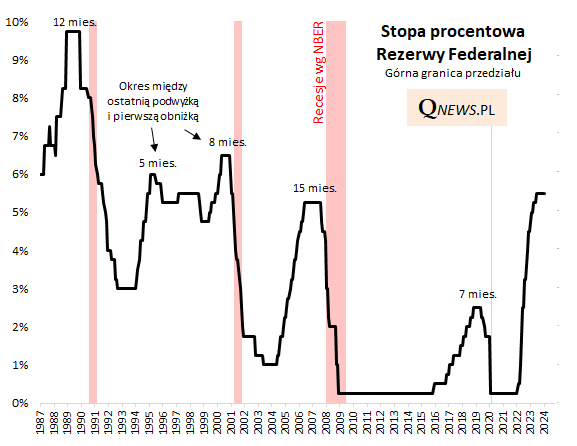

Jeżeli Fed, zgodnie z obecnymi oczekiwaniami, nie obniży w tym tygodniu stóp, marzec będzie już ósmym miesiącem bez zmian kosztu pieniądza (przypomnijmy, że na początku lipca ub.r. miała miejsce ostatnia podwyżka). Oznacza to, że okres pomiędzy ostatnią podwyżką i pierwszym cięciem stał się już dłuższy niż w poprzednim cyklu, kiedy to obniżki rozpoczęły się w siódmym miesiącu (lipiec 2019) po miesiącu z ostatnią podwyżką. Okres bez cięć staje się też dłuższy niż ten z lat 2000-01, kiedy to obniżka miała miejsca w ósmym miesiącu (styczeń 2001) po zakończeniu zacieśniania.

Z drugiej strony, ciągle daleka jeszcze droga do sytuacji z lat 2006-07, kiedy to Fed zabrał się za obniżki dopiero w piętnastym (!) miesiącu po końcu podwyżek.

Dlaczego rozważania na ten temat są tak ważne? Ponieważ pierwsza obniżka stóp bywała zwiastunem nadciągającej recesji w gospodarce (wyjątkiem od reguły były tylko obniżki w drugiej połowie lat 90.). Im większy dystans dzieli nas zatem od rozpoczęcia cięć stóp za oceanem, tym bezpieczniejsze środowisko dla rynku akcji (dokładnie odwrotnie wygląda to w przypadku obligacji stałokuponowych - ich wyceny skorzystałyby na szybkim rozpoczęciu obniżek stóp).

Tomasz Hońdo, CFA, Quercus TFI S.A.