Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Podczas gdy polskie obligacje skarbowe mają za sobą rekordowe pierwsze 7 miesięcy roku, to ich amerykańskie odpowiedniki są w tym roku ledwie na plusie. Czy obligacje w USA mogą być traktowane jako zabezpieczenie przed ewentualną recesją?

Bądź na bieżąco! Zapisz się na NEWSLETTER

Ten rok na rynkach finansowych stoi pod znakiem licznych niespodzianek. Jednym z największych zaskoczeń jest wyraźna przewaga akcji nad obligacjami. Przynajmniej na tzw. rynkach bazowych, bo w naszych rodzimych warunkach inwestorzy na rynku długu raczej nie mają powodów do narzekania. Indeks TBSP odnotował wręcz najlepsze pierwsze siedem miesięcy roku w całej swojej historii (+9,05 proc.)!

Polskie obligacje mocne, amerykańskie bez formy

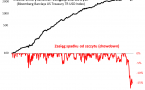

Tymczasem najważniejsze w skali globalnej, amerykańskie obligacje nie mogą, jak na razie, zaliczyć bieżącego roku do udanych. W pierwszych siedmiu miesiącach 2023 indeks „skarbówek” w USA był zaledwie 1,2 proc. na plusie, a na początku sierpnia ta stopa zwrotu jeszcze bardziej się skurczyła. To duże rozczarowanie, biorąc pod uwagę fakt, że benchmark ma za sobą dwa słabe lata (-12,5 proc. w 2022 i -2,3 proc. w 2021).

W tej sytuacji za jedyny sukces uznać można zatrzymanie wcześniejszej bessy na rynku amerykańskiego długu. O ile w najgorszym jej punkcie, w październiku 2022, wspomniany indeks był rekordowe 17,8 proc. poniżej szczytu, to po lipcu br. ten „drawdown”, posługując się angielskojęzyczną terminologią, wynosił -15 proc.

Rys. 1. Amerykańskie obligacje mają trudności z trwałym odbiciem od dna bessy

Źródło: Qnews.pl, Bloomberg.

Aby indeks papierów skarbowych w USA mógł bardziej ochoczo zabrać się za systematyczne odrabianie strat, konieczne jest spełnienie zasadniczego warunku. Jest nim co najmniej stabilizacja rentowności obligacji, a najlepiej – spadek tych rentowności (ceny obligacji poruszają się w kierunku odwrotnym do rentowności). Takiego silnego spadku „yieldów” doświadczyły już wspomniane wcześniej polskie skarbówki, co zaowocowało pokaźnymi stopami zwrotu.

Zamiast jednak spadać, rentowności amerykańskiego długu w ostatnim czasie wystawiały na próbę cierpliwość inwestorów. Dochodowość zarówno krótszych, jak i dłuższych obligacji, zbliżyła się na przełomie lipca i sierpnia do wcześniejszych szczytów trendu wzrostowego. W warunkach rosnących cen ropy naftowej i powracających obaw o inflację na rynku długu zapachniało nagle groźbą powrotu bessy. Na szczęście w trakcie sierpnia rentowności cofnęły się z tych pułapów, dzięki czemu udało się uniknąć technicznie alarmującego scenariusza pokonania szczytów.

Dlaczego amerykańskie obligacje rozczarowują w tym roku? Aby rozszyfrować tę zagadkę, musimy zbadać, w jakim punkcie cyklu koniunkturalnego jest rynek długu. Sprawa jest o tyle prosta w porównaniu np. z akcjami, że obligacje są w dużo większym stopniu powiązane z polityką monetarną, w szczególności z poziomem stóp procentowych.

W okolicy końca najbardziej niekorzystnej fazy?

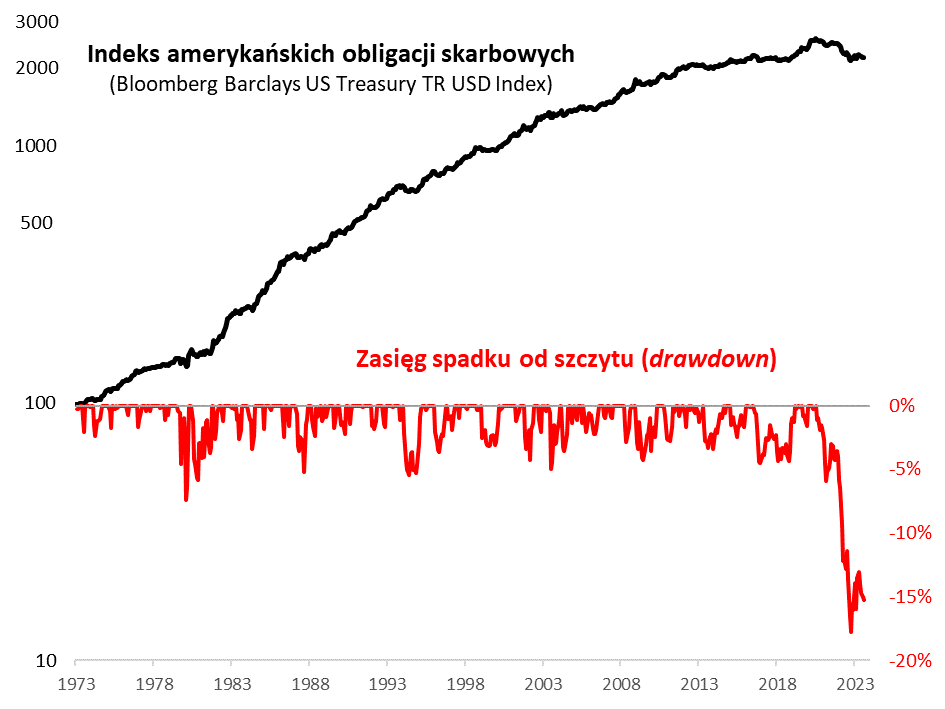

Cykl monetarny można orientacyjnie podzielić na cztery główne fazy: (A) seria podwyżek stóp, (B) okres między końcem podwyżek i początkiem obniżek, (C) seria obniżek stóp, (D) stabilizacja stóp na niskim poziomie. Historia dowodzi, że zdecydowanie najgorsza dla obligacji jest faza (A), kiedy to rosnące stopy procentowe „pchają” w górę rentowności przynajmniej części papierów. Przejście do fazy (B) zdejmuje tę presję z cen obligacji. Nasz wykres pokazuje, że rentowności osiągały lokalny szczyt w okolicach ostatniej podwyżki stóp przez Fed (tzn. nieco wcześniej lub nieco później). Ogólnie rzecz biorąc, faza (B) przynosiła co najmniej zatrzymanie bessy na rynku długu lub nawet rozpoczęcie nowej hossy. Zdecydowanie najlepsza historycznie była faza (C), w której cięcia stóp ciągnęły w dół rentowności, co wiązało się ze wzrostem cen obligacji.

Kluczowe jest określenie, w którym punkcie tego teoretycznego cyklu jesteśmy obecnie. Wydaje się, że właśnie w tym tkwią tegoroczne rozczarowania na rynku długu za oceanem. Na początku roku mogło się wydawać, że „Fed pivot”, czyli koniec podwyżek stóp i przejście z fazy (A) do fazy (B), jest już w zasięgu ręki. Czas płynął, a termin końca podwyżek coraz bardziej się przesuwał. Najpierw miał to być marzec, potem maj, a tymczasem jeszcze w lipcu Fed ponownie podniósł koszt pieniądza.

Rys. 2. Najlepszy historycznie okres dla obligacji – koniec podwyżek stóp, a potem ich obniżki

Źródło: Qnews.pl, Federal Reserve, U.S. Dep. of the Treasury.

I znów wydaje się, że jest to już koniec podwyżek, aczkolwiek retoryka Fedu pozostawia w tym zakresie sporo niepewności. Z oficjalnego komunikatu banku centralnego nie zniknęło jastrzębie sformułowanie na temat ewentualnego „dalszego zacieśnienia”, potrzebnego do definitywnego zdławienia inflacji. Szczególnie bazowy wskaźnik inflacji (z pominięciem cen żywności i paliw) pozostaje uporczywie wysoko.

Krytyczny dla obligacji moment przejścia z fazy (A) do fazy (B) jest więc ciągle obarczony niepewnością. W tym roku obserwujemy ciągłe rozchwianie rynku odnośnie tego, czy ten punkt został już osiągnięty, czy jeszcze nie.

Mimo wszystko, wiadomo jednak jedno – że ten krytyczny moment jest już zdecydowanie bliżej niż dalej. Przecież po jedenastu podwyżkach stopy procentowe w USA przekroczyły już poziom sprzed globalnego kryzysu finansowego (2008/09) i są najwyżej od 2001 roku. Znalazły się też powyżej bieżących odczytów inflacji, nawet bazowej (czyli są dodatnie w ujęciu realnym).

Możliwe rychłe rozpoczęcie fazy (B) powinno wg wzorca ustabilizować rynek długu za oceanem. Rozpocznie się też automatycznie odliczanie do fazy (C), czyli serii obniżek stóp, która historycznie stanowiła optymalny okres dla obligacji stałokuponowych.

Nietypowy cykl

Tu pojawia się jednak pewien problem. Historycznie normą było, że rentowności spadały w fazie (C) z poziomu zbliżonego do stopy Fedu, lub nawet wyższego (patrz przypadek z połowy lat 90.). Tymczasem już teraz rentowność np. papierów 10-letnich jest sporo poniżej oficjalnej stopy procentowej (ok. 4 proc. versus 5,25-5,50 proc.). Nietypowo dla obecnej fazy cyklu, poniżej stopy Fedu jest nawet rentowność krótszych papierów (zwykle była przynajmniej nieco wyżej).

Oznaczać to może, że już teraz w ceny obligacji za oceanem wliczona jest seria co najmniej kilku obniżek stóp w przyszłości (w przyszłym roku?). Naprawdę pokaźne stopy zwrotu z papierów dłużnych pojawić się mogą zatem dopiero, gdyby miało dojść do spektakularnych (a nie tylko umiarkowanych) cięć stóp, poniżej progu 4 proc. Taki scenariusz byłby możliwy w przypadku ostrej recesji, bo tylko takie w przeszłości zmuszały Fed do drastycznych obniżek.

Reasumując, tegoroczne rezultaty amerykańskich obligacji trudno jednoznacznie ocenić. Z jednej strony ledwie dodatni wynik to rozczarowanie po dwóch słabych latach. Z drugiej to i tak relatywnie dobry rezultat, biorąc pod uwagę znacznie dłuższą niż się wcześniej spodziewano, serię podwyżek stóp w USA. Ta relatywna odporność na tegoroczne podwyżki ma też jednak swoją cenę – w przyszłości stopy będą musiały pójść mocno w dół, by obligacje z obecnych poziomów rentowności wypracowały tak solidne stopy zwrotu, jak w trakcie historycznych recesji.

Za i przeciw inwestowaniu w amerykańskie obligacje:

+ Jesteśmy zapewne w okolicach końca podwyżek stóp w USA, a to historycznie wyznaczało szczyt rentowności obligacji (koniec spadku cen)

+ Obligacje amerykańskie to historycznie jedno z najlepszych aktywów na czas recesji i obniżek stóp, a te potencjalnie mogą nadejść w przyszłym roku

- Rentowności już teraz, nietypowo na tle historii, są sporo poniżej stopy Fedu, co oznacza, że w przyszłości dla wypracowania solidnych zysków z obligacji nie wystarczyłyby umiarkowane obniżki stóp – potrzebne byłyby drastyczne cięcia

- Ostatnia decyzja agencji Fitch o obniżce ratingu USA przypomina o napięciach budżetowych i ryzyku większej podaży długu.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.