Bądź na bieżąco! Zapisz się na NEWSLETTER

Nie mieliśmy jeszcze okazji skomentować opublikowanych w trakcie sierpnia danych na temat przepływów kapitału na krajowym rynku funduszy inwestycyjnych, a o taki komentarz warto się pokusić mimo upływu czasu, szczególnie jeśli chodzi o wydarzenia w segmencie funduszy akcyjnych (o czym za chwilę).

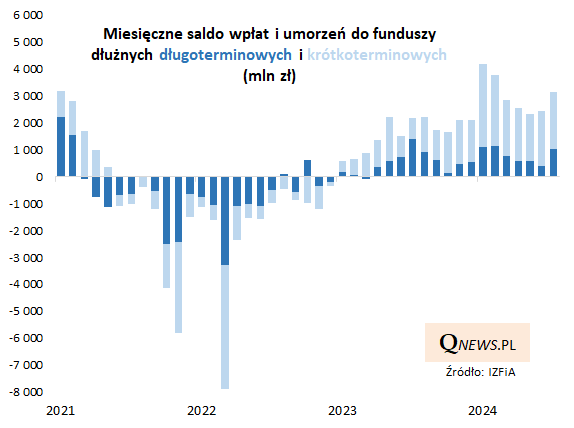

Zacznijmy jednak od funduszy dłużnych (obligacji), bo w ich przypadku cały czas trwa dobra passa. Lipcowe saldo wpłat i umorzeń w obu głównych kategoriach funduszy dłużnych (długo- i krótkoterminowych) przekroczyło +3,1 mld zł i było największe od pięciu miesięcy.

Wydaje się, że ten pozytywny trend powinien utrzymać się tak długo, jak długo rentowność obligacji znajdujących się w portfelach funduszy będzie wystarczająco konkurencyjna względem lokat bankowych.

Zgoła odmiennie wygląda sytuacja w przypadku funduszy akcji - i to właśnie głównie z ich powodu warto zerknąć na dane za lipiec, mimo kończącego się już sierpnia. Otóż lipiec przyniósł silne odpływy netto kapitału w tej kategorii funduszy. Przykładowo w przypadku podmiotów specjalizujących się w polskich akcjach saldo wyniosło w lipcu -256 mln zł. Takich odpływów nie zanotowaliśmy od ... lutego 2022.

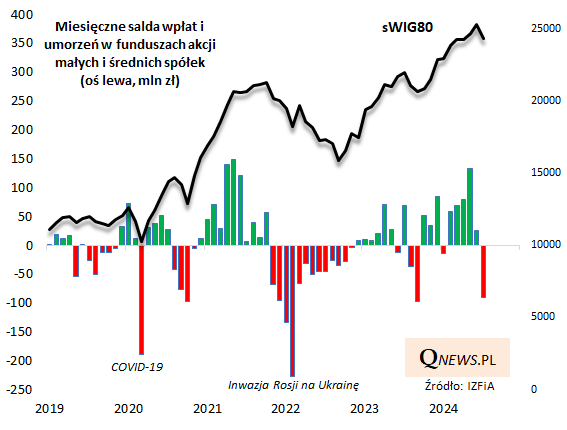

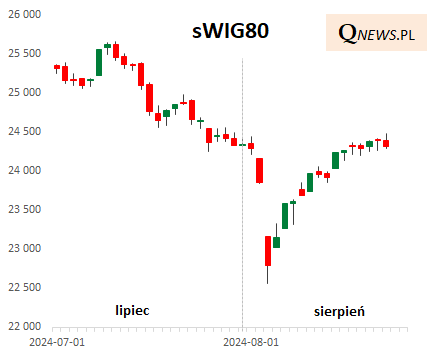

Na poniższym wykresie prezentujemy z kolei dane dotyczące funduszy małych i średnich spółek, które to dane chwaliliśmy jakiś czas temu za najbardziej regularną cykliczność. Również tutaj lipiec przyniósł odpływy netto (-91 mln zł), tyle że największe od 10 miesięcy.

Jak interpretować silne lipcowe odpływy z funduszy akcyjnych na polskim rynku? Czy kontrariańsko, jako oznakę nadmiernego strachu inwestorów detalicznych, czy raczej jako sygnał trwalszej zmiany trendu? Historia ostatnich lat nie dostarcza pod tym względem jednoznacznej odpowiedzi. Z jednej strony zazwyczaj ucieczka kapitałów była faktycznie kontrariańską okazją do akumulacji (jak pokazuje wykres, ostatnio jesień 2023, wcześniej jesień 2020 oraz marzec 2020). Z drugiej strony, podobnej skali odpływy pojawiły się na początku bessy trwającej od końcówki 2021 do jesieni 2022, a potem jeszcze mocno się pogłębiły.

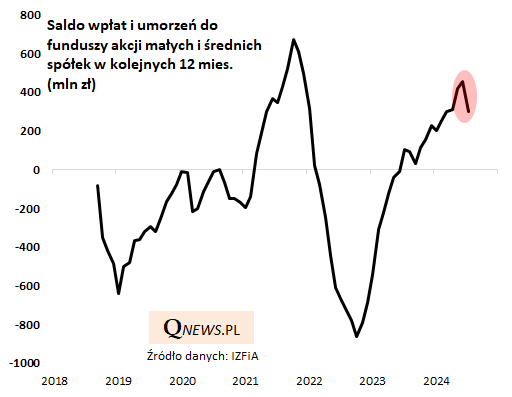

Za ryzykiem powtórki tego drugiego scenariusza przemawiałoby to, co dzieje się z saldem wpłat i umorzeń, liczonym jako 12-miesięczna suma. W lipcu wskaźnik ten wyraźnie zaczął zakręcać w dół z poziomu najwyższego od ponad dwóch lat.

Na tym etapie trudno jednoznacznie wyrokować, z którym scenariuszem mamy obecnie do czynienia. Bardzo pomocne w ustaleniu takiej diagnozy byłoby uspokojenie sytuacji, czyli wygaszenie odpływów w którymś momencie, a nawet pojawienie się pierwszych, choćby nieśmiałych ponownych napływów kapitału (tak działo się w tych bardziej pozytywnych historycznych przypadkach). Za kilka tygodni przekonamy się, jak inwestorzy zareagowali na wydarzenia kończącego się sierpnia, którego początek przyniósł gwałtowne przyspieszenie lipcowej przeceny, zaś dalsza część miesiąca stała pod znakiem odrabiania tych strat.

Reasumując, lipcowe dane przyniosły mocno zróżnicowany obraz przepływów kapitału - z jednej strony dalsze, nawet jeszcze silniejsze napływy do funduszy dłużnych, a z drugiej zastanawiające, najsilniejsze od miesięcy odpływy z funduszy akcyjnych.

Tomasz Hońdo, CFA, Quercus TFI S.A.