Bądź na bieżąco! Zapisz się na NEWSLETTER

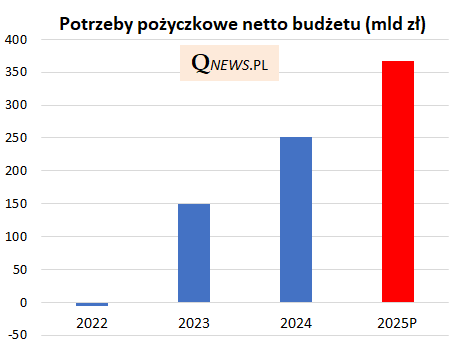

Przedstawiony przez rząd projekt budżetu na 2025 rok wywołał liczne komentarze i silną reakcję rynkową. Nie wchodząc już w niuanse dotyczące rekordowego poziomu planowanego deficytu (289 mld zł), czy też założeń odnośnie wzrostu gospodarczego (ambitne 3,9 proc.) i inflacji (wysokie 5 proc.), najważniejszą z rynkowego punktu widzenia liczbą są tzw. potrzeby pożyczkowe. W ujęciu netto zostały one zaplanowane na przyszły rok na prawie 367 mld zł, co oznacza dalsze skokowe ich zwiększenie względem i tak już rekordowego bieżącego roku. Co prawda część tego przyrostu ma być przeznaczona na spłatę długu PFR i BGK, ale nawet po tej korekcie potrzeby netto sięgną, wg wyliczeń ING BSK, 304 mld zł.

Potrzeby pożyczkowe netto = finansowanie deficytu budżetowego minus refinansowanie długu.

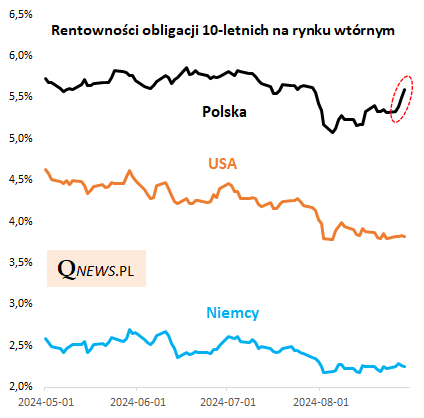

Jeszcze większe potrzeby pożyczkowe to oczywiście perspektywa jeszcze większej podaży obligacji skarbowych na przetargach. Nie powinno więc dziwić, że rynek zareagował nerwowo, a w ostatnich dniach rentowność polskich skarbówek zaczęła się wyraźnie odrywać w górę od poziomów rentowności na rynkach bazowych (w Niemczech lub USA). Tzw. spread względem niemieckich 10-latek rozszerzył się do poziomu najwyższego od ponad roku.

Jakie są konsekwencje zapowiadanych rekordowych potrzeb pożyczkowych dla poszczególnych kategorii długu skarbowego?

Dla obligacji o stałym kuponie (których rentowność pokazuje właśnie powyższy wykres) rosnąca podaż będzie czynnikiem negatywnym, wywierającym presję na ich ceny na rynku wtórnym oraz mogącym sprzyjać utrzymaniu szerszego spreadu względem rynków bazowych. Oczywiście nie jest to jedyny decydujący czynnik. Drugim kluczowym są oczekiwania dotyczące poziomu stóp procentowych w Polsce i na świecie - seria obniżek stóp mogłaby przeważyć nad negatywnymi implikacjami zwiększonej podaży długu (obniżki stóp mogłyby też pośrednio zmniejszyć potrzeby pożyczkowe, a więc i podaż instrumentów).

Dla obligacji o zmiennym oprocentowaniu zwiększona podaż może nie mieć jednoznacznie negatywnych implikacji. Presja na ceny może mieć mniejsze znaczenie (bo nie ulegają one silnym wahaniom), natomiast kluczowe będzie oprocentowanie, które jest wprost uzależnione od stawek WIBOR, a te z kolei - od decyzji RPP.

Reasumując, zapowiadane rekordowe potrzeby pożyczkowe budżetu są bez wątpienia czynnikiem ryzyka, szczególnie dla obligacji stałokuponowych, ale też nie należy demonizować ich wpływu na cały rynek długu.

Tomasz Hońdo, CFA, Quercus TFI S.A.