Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Bierzemy pod lupę cztery kwestie, które zdecydowanie zaskoczyły większość analityków i inwestorów w tym roku, zarówno na GPW, jak i w skali globalnej.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Brak korekt na globalnych rynkach

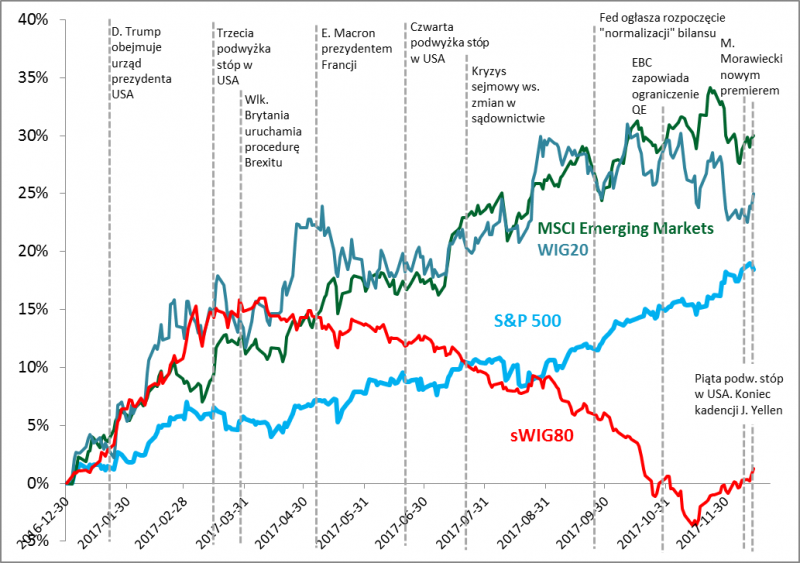

Po dość burzliwym 2016 roku (referendum ws. Brexit, wygrana D. Trumpa, a u nas m.in. spekulacje na temat nacjonalizacji OFE) u progu 2017 roku powszechnie oczekiwano kolejnych turbulencji na rynkach finansowych, być może jeszcze silniejszych. Rzeczywistość okazała się zupełnie odmienna. Kwestie polityczne, które były tak akcentowane w poprzednim roku, stopniowo odeszły w zapomnienie, szczególnie po przegranej wyborczej populistów we Francji i Holandii. W USA inwestorzy skupili się wyłącznie na pozytywnych aspektach polityki Trumpa, podczas gdy jeszcze na jesieni 2016 obawiano się jego protekcjonistycznych haseł. Stopniowy upadek tzw. Państwa Islamskiego jeszcze bardziej uspokoił rynki. Spokoju nie zburzyła nawet coraz bardziej prężąca muskuły Korea Północna.

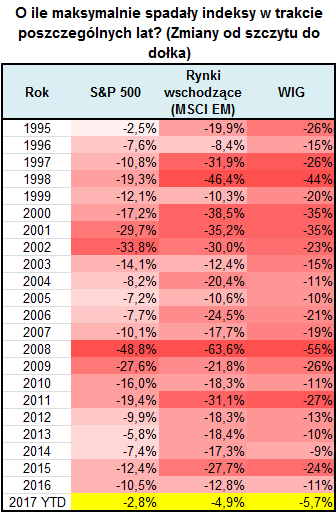

Ten spokój na rynkach osiągnął wręcz niespotykaną skalę. Nie chodzi tu o sam fakt, że globalne indeksy giełdowe maszerowały w górę. Uwagę zwrócił przede wszystkim fakt, że ten marsz odbywał się praktycznie bez żadnych istotnych korekt spadkowych po drodze. Globalna sielanka „rozlała się” po wszystkich głównych rynkach, zarówno w USA, jak i na emerging markets, skąd już prosta droga do naszego WIG20. W chwili pisania tego artykułu najgłębszy spadek S&P 500, jaki odnotowano w trakcie 2017 roku, wyniósł … 2,8 proc. Jeśli uda się utrzymać ten wynik do końca roku, to będzie on najspokojniejszy od … 21. lat! Dotychczasowy rekord spokoju odnotowano w 1995 roku (-2,5 proc.).

Giełdowa sielanka udzieliła się nawet znanym jako dużo bardziej ryzykowne rynkom wschodzącym. Co prawda od końcówki listopada rozgrywa się tu najsilniejsza w tym roku korekta spadkowa, ale i tak spadek od szczytu rzędu 5 proc. wygląda wręcz symbolicznie na tle historii. Od 1996 roku nie zdarzyło się, by korekta w trakcie roku była jednocyfrowa.

Polska na samym topie

Tego nie spodziewali się chyba nawet najwięksi optymiści. Wśród notowanych w USA funduszy typu ETF (Exchange-Traded Fund) dających tzw. ekspozycję na poszczególne krajowe rynki akcji na pierwszym miejscu przez sporą część roku była … Polska (za oceanem istnieją dla ETF-y pozwalające zainwestować w naszym kraju: iShares MSCI Poland Capped oraz VanEck Vectors Poland). W najlepszym momencie stopa zwrotu z punktu widzenia amerykańskiego inwestora przekraczała 50 proc. To zasługa zarówno wystrzału notowań dużych spółek na GPW (bo to one są w koszykach ETF-ów), jak i … umocnienia złotego względem dolara (mocniejszy PLN to dodatkowa korzyść dla amerykańskiego inwestora). Od początku roku kurs złotego urósł w najlepszym momencie aż o 19 proc. względem USD. Stopy zwrotu rosły niemal liniowo aż do końca sierpnia. Od tej pory „polski” ETF dostał zadyszki i jego notowania pozostają w trendzie bocznym.

Mizeria małych spółek

Na globalnych rynkach sielanka, a w segmencie polskich małych spółek … atmosfera zniechęcenia. Spadek sWIG80 trwający od kwietnia należał (należy?) do najdłuższych nieprzerwanych fal zniżkowych ostatnich dziesięciu lat – wynika z naszych obliczeń. O źródłach tego zjawiska powiedziano już bardzo dużo. Brak małych spółek w globalnych indeksach dedykowanych Polsce i rynkom wschodzącym (a stąd brak zakupów ze strony rozmaitych zagranicznych funduszy typu ETF), ucieczka kapitałów z krajowych funduszy małych firm, negatywna presja na wyniki części spółek związana z rosnącymi kosztami zatrudnienia, stagnacja popytu inwestycyjnego w gospodarce – te czynniki zostały powszechnie rozpoznane.

Do tego trzeba dorzucić jeszcze fakt, że w poprzednich latach akcje małych firm okazały się zdecydowanie lepsze od będącego w stagnacji WIG20. W tym roku te relacje po prostu uległy swoistej (bardzo mocnej) korekcie. A propos tej kwestii, w jednej z analiz zwracaliśmy uwagę, że w tym roku mocny cios otrzymały rozmaite fundusze stosujące strategię typu „absolutnej stopy zwrotu”, która najczęściej polega na inwestowaniu w wyselekcjonowane spółki (raczej średnie i małe) i częściowym zabezpieczaniu portfela za pomocą krótkiej pozycji w kontraktach na WIG20. W poprzednich latach ta strategia przeżyła okres świetności, przyciągając duże pieniądze. W tym roku część takiego „gorącego” pieniądza uciekła (co tylko przyczyniło się do pogłębienia mizerii na rynku małych firm). Od kwietnia do października saldo wpłat i umorzeń wyniosło -750 mln zł. Być może zatem małe spółki najgorsze mają za sobą?

Rys. 1. Zmiany wybranych indeksów w tym roku

Źródło: Qnews.pl

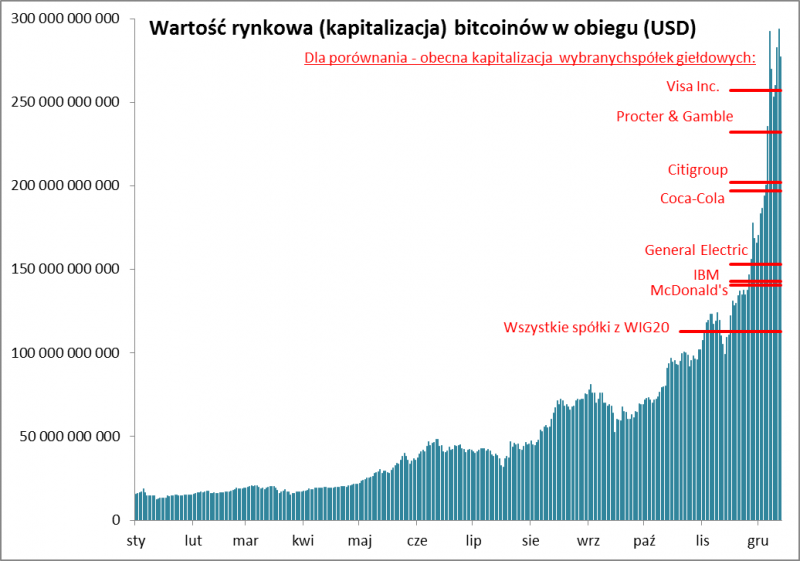

Bitcoin – science-fiction na naszych oczach

O kryptowalutach, takich jak bitcoin było głośno już od pewnego czasu, ale chyba mało kto spodziewał się, jakie rozmiary osiągnie moda na to aktywo. Pierwotnie według zamysłu twórców kryptowaluty miały być alternatywą dla oficjalnych „papierowych” walut emitowanych dowolnie przez banki centralne. Miały stanowić bezpieczny środek płatności. Tymczasem w praktyce stały się czymś zupełnie innym – przedmiotem gorączki spekulacyjnej. Mocno ograniczona podaż bitcoinów w sytuacji coraz większego popytu sprawiła, że ich cena wystrzeliła. O ile jeszcze na początku roku łączna wartość bitcoinów w „obiegu” wynosiła ok. 15 miliardów dolarów (co i tak było niebagatelną kwotą), to ostatnio urosła do kosmicznych rozmiarów. Ponad 250 mld dolarów kapitalizacji (wg Coinmarketcap.com) to kwota większa od wartości większości amerykańskich korporacji. Większą ma tylko garstka największych gigantów z Wall Street. Bitcoiny stały się warte tyle, ile połowa imperium finansowego Warrena Buffetta, budowanego od … pół wieku.

Rys. 2. Zatrważający wzrost wartości głównej kryptowaluty w tym roku

Źródło: Qnews.pl na podst. Coinmarketcap.com oraz Google.com

Bitcoin bez wątpienia przestał być tylko ciekawostką. Według niektórych jest to największa bańka spekulacyjna od czasów tulipomanii w XVII-wiecznej Holandii. I to na dodatek o nieprzewidywalnych skutkach. Ekolodzy alarmują, że komputery zaangażowane w „wydobywanie” nowych bitcoinów pożerają już tyle prądu, ile np. Dania i konsumpcja ta z miesiąca na miesiąc gwałtownie rośnie (bo do „wydobycia” kolejnych bitcoinów potrzebne są coraz większe moce obliczeniowe). Być może rację mają ci, którzy uważają, że gorączka spekulacyjna na rynku kryptowalut to po części efekt … polityki banków centralnych, które przez lata wpompowywały w światowy system gospodarczy ogromne ilości „łatwego pieniądza” (easy money). Teraz te same banki ostrzegają przed kryptowalutami…

Reasumując, ten rok przyniósł sporo niespodzianek. Zarówno pozytywnych (brak korekt na głównych rynkach, przerwanie dobrej passy ugrupowań populistycznych/nacjonalistycznych w Europie), zatrważających (bitcoin), jak i negatywnych (wyjątkowa słabość akcji małych spółek na GPW). Obstawiamy, że przyszły rok będzie wyglądał zupełnie inaczej.