Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

W trakcie sezonu publikacji wyników finansowych polskich spółek przyglądamy się wieloletnim tendencjom w przychodach, zyskach, dywidendach i wartości księgowej trzech głównych indeksów: WIG20, mWIG40, sWIG80. Pod każdym względem w oczy rzuca się przewaga małych i średnich spółek.

Bądź na bieżąco! Zapisz się na NEWSLETTER

O ile przed tygodniem zajmowaliśmy się analizą trendów w wynikach amerykańskich korporacji, to teraz czas na polskie spółki. Co prawda na raporty roczne znakomitej części firm z GPW ciągle jeszcze czekamy (wiele ukaże się dopiero w kwietniu), ale w oparciu o dane Bloomberga uwzględniające już opublikowane wyniki oraz szacunki analityków, można pokusić się o sprawdzenie, jak ubiegły rok wygląda na tle poprzednich lat.

Ze względu na brak dużej części raportów, nie będziemy w tej analizie skupiać się na precyzyjnych liczbach dotyczących ubiegłego roku, lecz raczej skoncentrujemy uwagę na zasadniczych tendencjach. Trendy te przedstawimy w rozbiciu na dane dotyczące trzech głównych indeksów: reprezentującego duże spółki WIG20, obejmującego średnie firmy mWIG40 oraz gromadzącego małe spółki sWIG80. Prześledźmy główne pozycje z raportów.

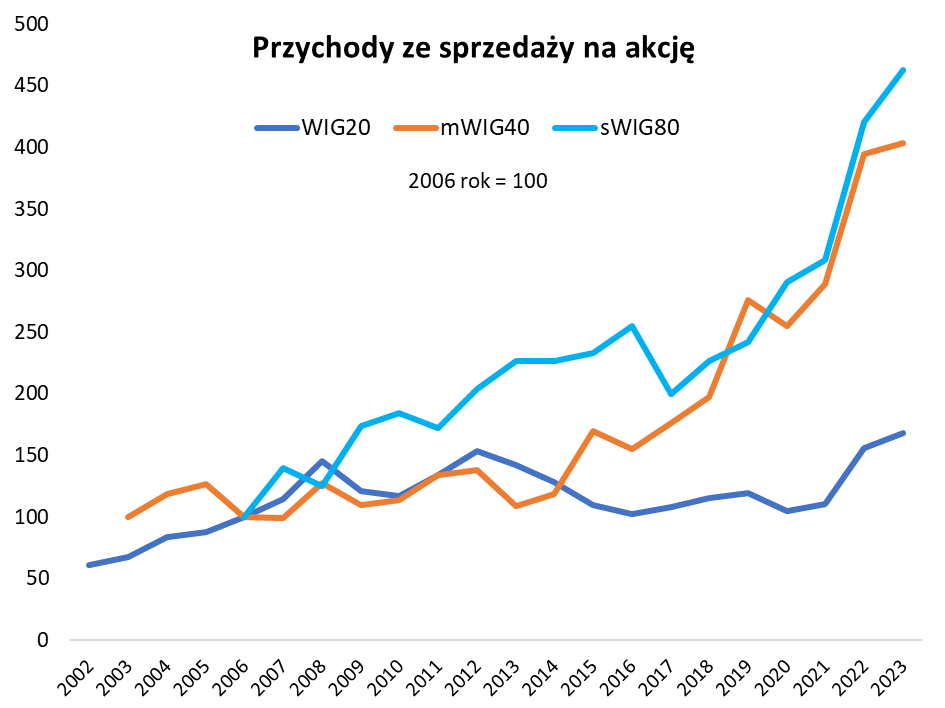

Rekordowe przychody

Zacznijmy od przychodów ze sprzedaży. Dobra wiadomość jest taka, że wg wstępnych danych Bloomberga, przychody na akcję każdego z trzech indeksów GPW osiągnęły w ubiegłym roku rekordowe poziomy. A jak to wygląda na dłuższą metę? Na przestrzeni lat wykształcił się tutaj wyraźny podział. Z jednej strony mamy liderów długoterminowego wzrostu przychodów, czyli małe i średnie spółki, a z drugiej – WIG20. Począwszy od globalnego kryzysu finansowego 2008/09 przychody na akcję dużych spółek z WIG20 właściwie stały w miejscu i dopiero w ostatnich dwóch latach wreszcie wyraźniej drgnęły w górę. Nie będziemy w tym miejscu rozwodzić się nad przyczynami tego stanu rzeczy, ale w grę wchodzą różne czynniki, takie jak silny wpływ polityki na część dużych spółek, czy też fenomeny związane z konstrukcją WIG20 (po awansie do tego indeksu okres najbardziej dynamicznego wzrostu spółki często mają już za sobą).

Ogółem w latach 2006-2023 wzrost przychodów wg wstępnych danych wyniósł ok. 3 proc. w skali roku w przypadku WIG20 oraz 8,6-9,4 proc. rocznie w przypadku odpowiednio mWIG40 i sWIG80.

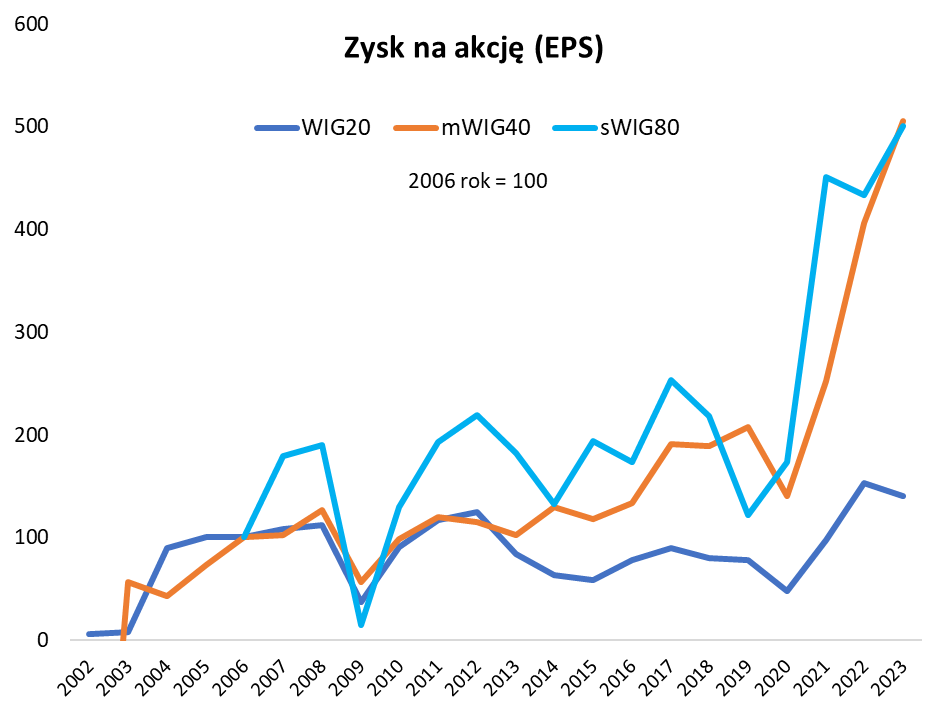

Podobnie sprawa wygląda, jeśli chodzi o zyski na akcję (EPS), z tą różnicą, że zyski w przypadku każdego indeksu cechowały się historycznie wyraźnie większą zmiennością niż przychody. Przykładowo, w przypadku sWIG80 tzw. odchylenie standardowe rocznych zmian przychodów w ostatnich dziesięciu latach to niecałe 15 proc., zaś w przypadku zysku na akcję - aż 58 proc. Innymi słowy, należy się liczyć również w przyszłości z tym, że z roku na rok EPS może podlegać gwałtownym wahnięciom (zarówno w górę, jak i w dół). Relatywnie najmniejszą zmiennością cechowały się historycznie osiągnięcia średnich spółek z mWIG40 – tutaj odchylenie standardowe EPS w ostatnich dziesięciu latach wyniosło „jedynie” 33 proc.

Wyraźne różnice w tempie wzrostu

Bez względu na kwestię zmienności, również jeśli chodzi o zyski, to małe i średnie spółki są zwycięzcą pod względem długoterminowego przyrostu. Wyniósł on (dane od 2006) ok. 10 proc. średniorocznie w przypadku mWIG40 i sWIG80, podczas gdy WIG20 może się pochwalić skromnym wynikiem na poziomie 2 proc. rocznie.

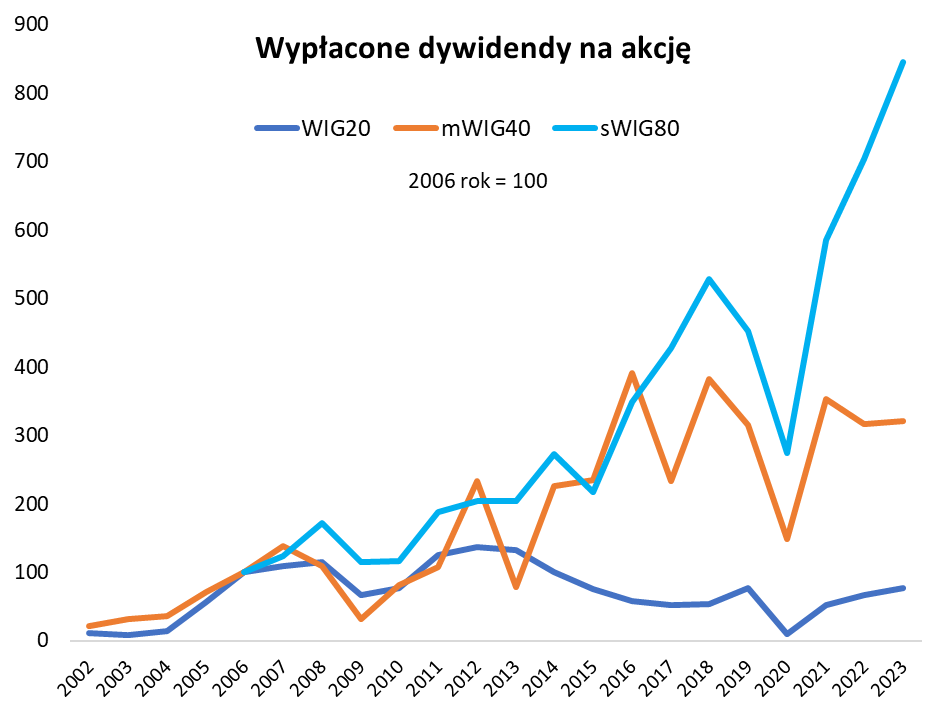

Jeśli wierzyć danym Bloomberga, jeszcze drastyczniejsze różnice widać, jeśli chodzi o dywidendy, szczególnie pomiędzy sWIG80 i WIG20. W przypadku tego pierwszego indeksu wzrost dywidend na akcję w latach 2006-2023 wyniósł ponad 13 proc. w skali roku, a tymczasem WIG20 odnotował w całym tym okresie stagnację dywidend (-1,5 proc. w skali roku). Pośrodku stawki są w tej kategorii średnie spółki z mWIG40, z przyrostem na poziomie 7 proc. w skali roku.

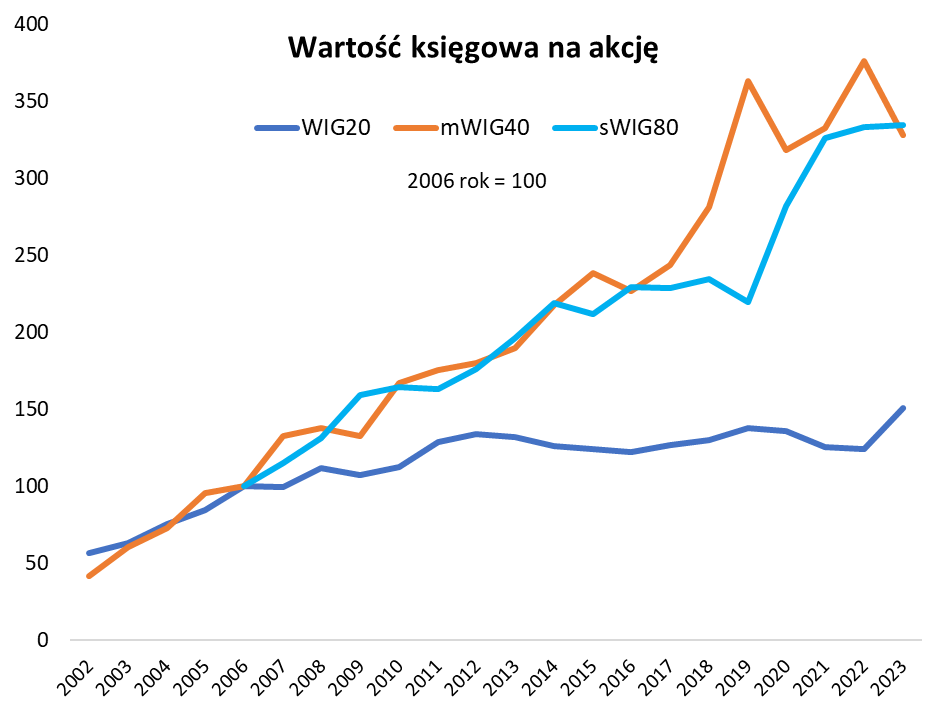

Wartość księgowa (dość) stabilnie w górę

O ile wszystkie wspomniane wcześniej pozycje finansowe pochodzą z rachunku zysków i strat, to na przysłowiowy deser zostawiliśmy omówienie sztandarowej pozycji z bilansu, jaką jest wartość księgowa (czyli różnica między aktywami i zobowiązaniami). Ponieważ obrazuje ona tzw. stan, a nie strumień (jak np. przychody lub zyski), z natury jest dużo bardziej stabilna z roku na rok. Nawet w przypadku najbardziej zmiennego pod tym względem mWIG40 odchylenie standardowe to tylko 13 proc. w skali roku.

Również w przypadku wartości księgowej długoterminowe tendencje jednoznacznie wskazują na małe i średnie spółki. Podczas gdy wartość księgowa na akcję mWIG40 i sWIG80 rosła o 7,3 proc. w skali roku (2006-2023), to w przypadku WIG20 było to 2,4 proc. Na pocieszenie trzeba wspomnieć, że w ubiegłym roku, wg wstępnych danych, wartość księgowa tego ostatniego indeksu urosła wyjątkowo najmocniej spośród całej tej trójki.

Reasumując, analiza długoterminowych trendów w wynikach finansowych spółek na GPW jednoznacznie faworyzuje małe i średnie spółki. Nic więc dziwnego, że to krajowe „MiS-ie” wygrywają też rankingi długoterminowych stóp zwrotu z indeksów.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.