Bądź na bieżąco! Zapisz się na NEWSLETTER

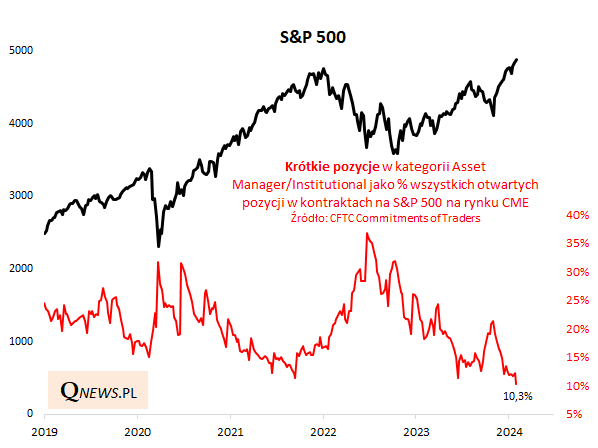

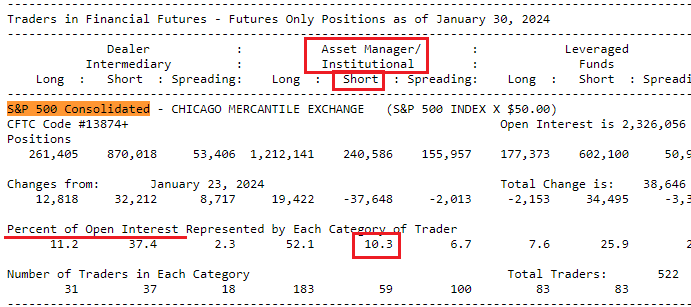

W poszukiwaniu odpowiedzi na pytanie o to, czy pod wpływem pasma nowych rekordów na Wall Street (przynajmniej w wykonaniu indeksu S&P 500), mamy już do czynienia z "przegrzaniem" nastrojów, sięgnęliśmy po dane na temat tzw. pozycjonowania inwestorów. Z bogatej gamy informacji amerykańskiej komisji CFTC o wielkości pozycji na rynku kontraktów terminowych (futures) wyłowiliśmy jeden z ciekawszych wskaźników - wielkość krótkich pozycji (short) w kategorii "Asset Manager/Institutional" (krótkie pozycje w kontraktach pozwalają zarabiać na spadku S&P 500 lub też chronić, czyli hedgować, portfel przed spadkami).

O wskaźniku tym wspominamy teraz nieprzypadkowo. Okazuje się bowiem, że wg najnowszych, cotygodniowych danych, dotyczących stanu na wtorek 30 stycznia, liczba krótkich pozycji w tej kategorii, obejmującej dużych inwestorów instytucjonalnych, zmalała właśnie do zaledwie 10,3 proc. wszystkich otwartych pozycji (open interest) na rynku futures. Jest to poziom najniższy od lat (tak niskiego pułapu nie odnotowaliśmy jeszcze w zebranych przez nas na własną rękę danych obejmujących ponad 5 lat).

Dane o pozycjonowaniu mają jeden bezsprzeczny walor - wyrażają nie tyle ankietowe opinie inwestorów (tak jak wiele innych, również tych obserwowanych przez nas, wskaźników "sentymentu"), lecz dotyczą opinii popartych rzeczywistymi pieniędzmi. I to niemałymi, bo obecna wartość nominalna całego rynku kontraktów na S&P 500 na CME (Chicago Mercantile Exchange), to ponad pół biliona dolarów (przy czym rzeczywisty kapitał zaangażowany w tzw. depozyty zabezpieczające w kontraktach stanowi ułamek tej wartości).

Jakie wnioski płyną z powyższego wykresu? Wskaźnik ten jest już na pierwszy rzut oka o tyle ciekawy, że obowiązuje tu prosta, intuicyjna zasada - największe poziomy krótkich pozycji charakterystyczne są dla paniki i dołków S&P 500 (to zatem okazje do zakupów). A czy zasada ta działa też w drugą stronę? Bo przecież obecnie, wraz z zejściem wielkości "shortów" do poziomu niewidzianego od lat, właśnie to najbardziej nas teraz interesuje.

No cóż, można ogólnie zauważyć, że ważne rynkowe szczyty - począwszy od tego przed ubiegłoroczną, rozpoczętą w sierpniu głębszą korektą, poprzez szczyt na przełomie 2021/22, a skończywszy na górce przed pandemiczną paniką - były poprzedzone najniższym od dłuższego czasu poziomem krótkich pozycji. Sprawa jest jednak o tyle bardziej skomplikowana, że - nie licząc może gwałtownych wydarzeń związanych z wybuchem pandemii - dołek liczby krótkich pozycji nie pokrywał się ze szczytami S&P 500. Szczyt indeksu kształtował się dopiero po pewnym czasie. Przykładowo, górka głównego indeksu Wall Street z początku stycznia 2022 ukształtowała się mniej więcej 3,5 miesiąca po dołku krótkich pozycji. Z kolei lokalna górka w końcówce lipca ub.r. miała miejsce ok. półtora miesiąca po dołku krótkich pozycji.

Reasumując, wydaje się, że tak daleko idące zamknięcie przez dużych inwestorów krótkich pozycji w kontraktach na S&P 500 może stanowić wstępny sygnał, że zwyżka na Wall Street weszła w niebezpieczną fazę. Ale, na pocieszenie, definitywne szczyty indeksu przed głębszą przeceną kształtowały się z pewnym, nawet kilkumiesięcznym, opóźnieniem względem tego sygnału.

Tomasz Hońdo, CFA, Quercus TFI S.A.