Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Rekordowo niskie stopy procentowe i załamanie oprocentowania lokat bankowych, zderzają się z najwyższą od lat inflacją i obawami przed długofalowymi skutkami kontrowersyjnych działań banków centralnych.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Potrzeba ratowania gospodarek przed skutkami wymuszonego zamrożenia aktywności popchnęła banki centralne do jeszcze bardziej niestandardowych działań. Po poprzednim kryzysie (2008/09) amerykańska Rezerwa Federalna sięgnęła po QE. Teraz mamy kolejny wielki eksperyment. Ogłoszenie olbrzymich wydatków rządowych na ratowanie gospodarki zbiegło się w czasie z ogłoszeniem przez Fed gotowości do nieograniczonych zakupów obligacji.

„To przełomowy moment jeśli chodzi o ortodoksyjną koncepcję rozdziału polityki fiskalnej od monetarnej” – skomentował Paul McCulley, były główny ekonomista Pimco. Część obserwatorów obawia się, że widmo pokrywania (tzw. monetyzacji) deficytu budżetowego de facto przez bank centralny może ostatecznie doprowadzić do silnej inflacji.

Przyłączający się do chóru banków centralnych skupujących obligacje skarbowe nasz NBP zarzeka się, że nie oznacza to niebezpiecznej monetyzacji długu. Komentarze ekonomistów są mocno zróżnicowane.

Rozważania na temat przyszłych potencjalnych inflacjogennych skutków ubocznych niestandardowej mikstury monetarno-fiskalnej wydawać się mogą na razie nieco abstrakcyjne, bo priorytetem jest ratowanie gospodarek. Jednak w przypadku Polski zasadniczy problem polega na tym, że już teraz inflacja mocno daje się we znaki. W marcu wyniosła 4,6 proc. rok do roku.

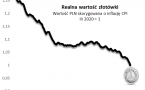

Erozja realnej wartości nabywczej polskiego pieniądza postępuje systematycznie. I nie jest to domena tylko ostatnich miesięcy. Na rys. 1 pokazujemy, że z takim zjawiskiem z pewnymi przerwami mamy do czynienia „od zawsze”.

Rys. 1. Realna wartość pieniądza ulega regularnej erozji, ostatnio coraz szybszej

Źródło: Qnews.pl, GUS.

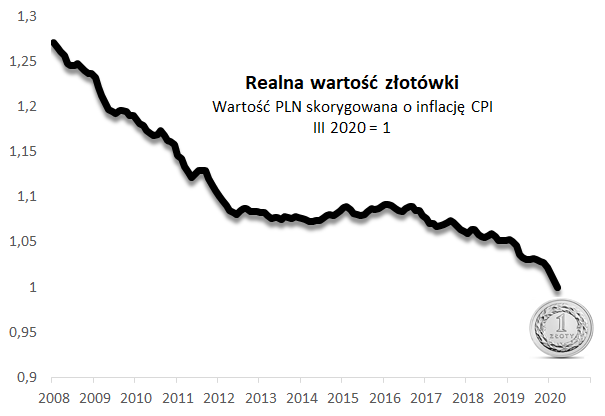

Rozważania na temat przyszłej inflacji nie mają abstrakcyjnego charakteru, bo inflacja już teraz systematycznie podgryza wartość pieniądza (gotówki). Historycznie problem ten był z punktu widzenia posiadaczy oszczędności radykalnie ograniczany za sprawą polityki stóp procentowych, które zazwyczaj nawet z pewną nadwyżką rekompensowały inflację. Teraz jednak sytuacja pod tym względem wygląda dramatycznie źle. Obniżka stopy referencyjnej NBP do 0,5 proc. konsekwentnie pociągnęła w dół stawki rynkowe, a stąd już prosta droga do załamania oprocentowania lokat bankowych. A to wszystko przy inflacji bliskiej 5 proc. w skali roku!

Rys. 2. Wzrost cen w polskiej gospodarce najszybszy od lat, a stopy procentowe – rekordowo niskie

Źródło: Qnews.pl, NBP, GUS.

Mamy do czynienia z bezprecedensową sytuacją, w której kapitały zgromadzone na lokatach bankowych są w dużym stopniu pożerane przez inflację, a jednocześnie istnieją uzasadnione obawy co do dalszej erozji wartości pieniądza w przyszłości.

Co w tej sytuacji mogą uczynić posiadacze oszczędności? Wydaje się, że utrzymywanie ich w produktach uzależnionych od polityki stóp procentowych obecnie ma sens tylko w przypadku tej porcji środków, która z natury musi cechować się wysoką płynnością. Natomiast utrzymywanie długoterminowych oszczędności/kapitałów na przysłowiowej lokacie bankowej o ujemnym realnym oprocentowaniu wydaje się niezwykle ryzykownym rozwiązaniem na dłuższą metę (choć i to jest lepsze niż trzymanie gotówki, której wartość nabywcza ulega ciągłej erozji).

Już w ostatnich latach widoczny był przepływ środków na rynek nieruchomości. Spodziewać się można, że wraz ze stopniowym powrotem do normalności po obecnym kryzysie rotacja w kierunku nieruchomości może wręcz przyspieszyć na skutek rekordowo ujemnych realnych stóp procentowych.

Przysłowiowy statystyczny posiadacz oszczędności może się też zastanawiać np. nad indeksowanymi obligacjami skarbowymi. Ale też nad koszykami (funduszami) obligacji korporacyjnych, których oprocentowanie jest co prawda uzależnione pośrednio od stóp procentowych, ale których ceny spadły (czyli uatrakcyjniły się pod warunkiem braku upadłości firm) w trakcie turbulencji.

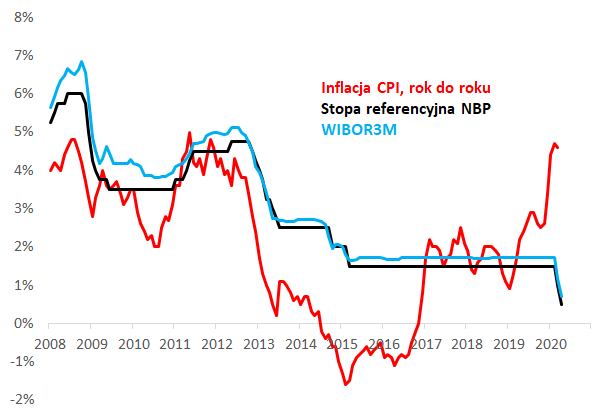

Naturalny tok myślenia prowadzi też w oczywisty sposób w kierunku złota, która nie bez powodu przeżywa właśnie hossę. Pewien problem ze szlachetnym metalem jest jednak taki, że jego 12-miesięczna realna stopa zwrotu już teraz dochodzi do 40 proc. (względem PLN). Wbrew obiegowym opiniom złoto nie zapewnia liniowej ochrony przed inflacją. Nie raz zdarzało się, że okresowo realne stopy zwrotu były ujemne. Myśląc o antyinflacyjnej roli złota w portfelu warto mieć na myśli długi horyzont inwestycyjny. Szczególnie po ostatniej silnej zwyżce.

Rys. 3. 12-miesięczne realne stopy zwrotu z wybranych aktywów

Źródło: Qnews.pl, GPW, Bloomberg.

Rys. 3 pokazuje, że posiadacze kapitałów obawiający się skutków inflacji powinni rozważyć dodanie do swych portfeli … akcji. Zdajemy sobie sprawę z faktu, że inwestowanie na giełdzie kojarzyć się może z czymś bardzo ryzykownym, a marcowy krach tylko przypomina o zmienności cechującej tę klasę aktywów. Ale zwróćmy też uwagę, że okresy, gdy akcje miały za sobą bardzo słabe 12-miesięczne stopy zwrotu, były dobre do dokonywania inwestycji w tę klasę aktywów, bo potem realne stopy zwrotu odwracały się o przysłowiowe 180 stopni, czyli mocno na plus. Przypominamy także o naszej niedawnej analizie, która pokazała, że historycznie na przestrzeni wielu lat (a nawet dekad) zarówno amerykańskie, jak i polskie akcje wygrywały z inflacją.

Reasumując, w ostatnim czasie inflacja relatywnie szybko podkopuje realną wartość nabywczą PLN. I choć gwałtowny spadek popytu konsumpcyjnego może na krótką metę działać antyinflacyjnie, to jednak na dłuższą metę niestandardowe mikstury polityki fiskalnej i monetarnej – zarówno na świecie jak i w kraju – wzbudziły dyskusję na temat potencjalnych inflacjogennych skutków. Sens długoterminowego trzymania oszczędności na lokatach bankowych już od dawna nie stał pod tak dużym znakiem zapytania jak obecnie. Najwyższy czas pomyśleć o … inwestowaniu!

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.