Bądź na bieżąco! Zapisz się na NEWSLETTER

Trwały powrót inflacji w Polsce do oficjalnego celu RPP (2 proc. +/- 1 pp) jest ciągle niepewny. Dużo do myślenia dają rządowe założenia budżetowe, przewidujące średnioroczną inflację w 2025 poziomie 5 proc. Jak przed skutkami wzrostu cen w gospodarce bronić się mogą inwestorzy? Pełnej ochrony nie ma co się spodziewać po lokatach bankowych, których średnie oprocentowanie wg najnowszych danych NBP niewiele przekracza 4 proc. (i to przed opodatkowaniem).

Jednym z najciekawszych instrumentów, bezpośrednio powiązanych ze wzrostem cen, są obligacje indeksowane inflacją. I chodzi tu nie tylko o obligacje detaliczne, w przypadku których Ministerstwo Finansów właśnie ogłosiło pogorszenie parametrów atrakcyjności, ale też wspominane już wcześniej na naszych łamach obligacje hurtowe (seria IZ0836), które znajdują się w portfelach niektórych funduszy dłużnych, dostępnych również dla klientów detalicznych.

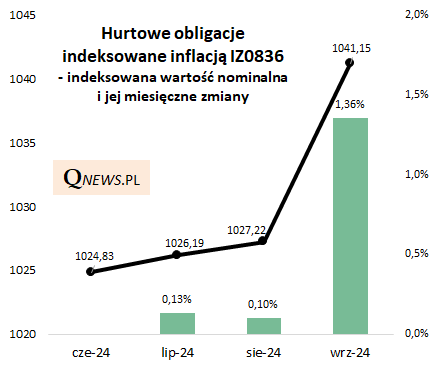

Przypomnijmy, że najważniejszą cechą wyróżniającą hurtowe papiery indeksowane w porównaniu ze wszystkimi innymi rodzajami obligacji na polskim rynku jest tzw. indeksacja wartości nominalnej. Oznacza to, że w przeciwieństwie do innych papierów dłużnych, wartość nominalna nie jest stała, lecz zmienia się z miesiąca na miesiąc, w zależności od wskaźnika inflacji.

Rozpoczynający się wrzesień przyniesie silny wzrost wartości nominalnej, o prawie 1,4 proc. - to opóźniony efekt lipcowego przyspieszenia inflacji, związanego z częściowym odmrożeniem cen energii.

Indeksacja wartości nominalnej to nie wszystko, bo na podstawie tej wartości raz w roku wypłacane są odsetki na poziomie 2 proc. Można zakładać, że z roku na rok kwota tych odsetek będzie coraz wyższa na skutek indeksacji nominału (no chyba, że w danym roku dojdzie do tzw. deflacji, czyli spadku cen w gospodarce).

Ostatnim, i zarazem najmniej przewidywalnym, elementem decydującym o bieżących stopach zwrotu z obligacji indeksowanych są wahania kursu rynkowego (giełdowego). Obecnie papiery te są notowane ciągle z dyskontem względem wartości nominalnej (po ok. 90% wg ostatniego fixingu BondSpot), przy czym dyskonto to nieco się zmniejszyło od czasu pierwszej emisji IZ w czerwcu.

Reasumując, nie powinno dziwić, że w portfelach niektórych funduszy inwestycyjnych obecne są hurtowe obligacje indeksowane, bo w dobie ciągle podwyższonej inflacji to bez wątpienia ciekawy instrument o unikalnych cechach, pozwalający jeszcze lepiej zdywersyfikować portfel.

Tomasz Hońdo, CFA, Quercus TFI S.A.