Bądź na bieżąco! Zapisz się na NEWSLETTER

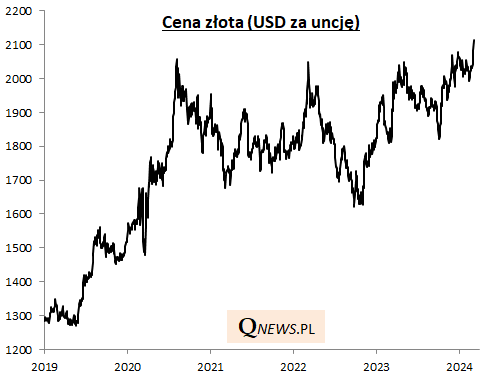

"Walka" cen złota o nowe rekordy wszech czasów to dobra okazja, by zastanowić się choćby nad tym, ile szlachetnego metalu powinno być w portfelu inwestycyjnym.

Z jednej strony portfel w całości złożony ze złota to bez wątpienia propozycja raczej tylko dla przysłowiowych zagorzałych miłośników tego aktywa, a z drugiej brak złota w portfelu to druga skrajność, w której korzyści z dywersyfikacji, jaką zapewnia szlachetny metal, nie są zupełnie wykorzystywane. Jaki zatem jest przysłowiowy "złoty środek"?

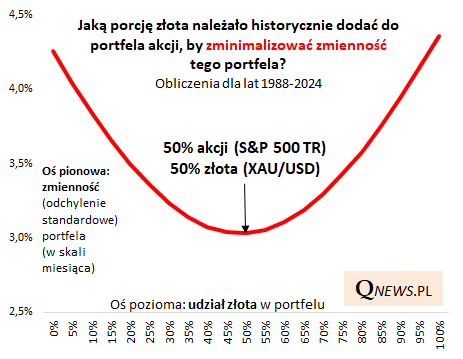

Aby poszukać obiektywnej, a nie podyktowanej własnymi zapatrywaniami, odpowiedzi na to trudne pytanie, sięgnęliśmy po prostą historyczną symulację. Zbudowaliśmy hipotetyczne portfele o różnych wagach amerykańskich akcji i złota w oparciu o dane obejmujące ponad 1/3 wieku, od 1988 roku (to właśnie od tego roku istnieje użyta w obliczeniach wersja "Total Return" indeksu S&P 500).

Okazuje się, że portfel o najniższej możliwej zmienności (ang. MVP, minimum variance portfolio) udało się uzyskać przy zaskakująco wysokim udziale złota, wynoszącym aż 50 proc. Tak wysoka waga jest dla nas pewnym zaskoczeniem, choć z historycznymi faktami ciężko jest dyskutować. Warto przy tym zwrócić uwagę, że "przesadzenie" z wagą złota, czyli przekroczenie wspomnianego progu, dawało już efekty odwrotne do zamierzonych (zmienność zaczynała się podnosić).

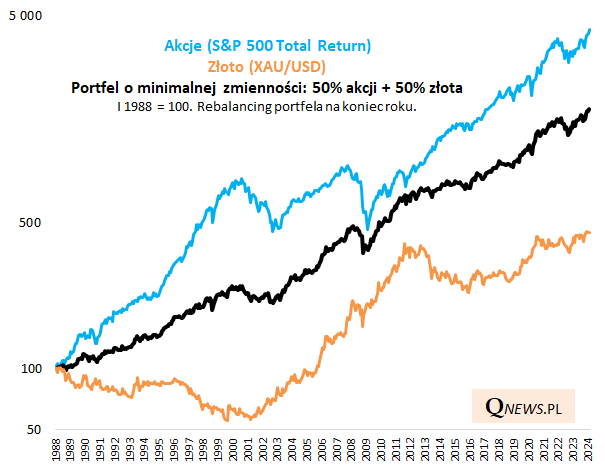

Historyczne wyniki symulacji przedstawiamy na poniższym wykresie. Widać, że portfel o najniższej zmienności jest pozbawiony tak gwałtownych wzlotów i upadków, jakie zdarzały się zarówno akcjom, jak i samemu złotu. Minimalizację zmienności udało się osiągnąć dlatego, że ceny tych aktywów poruszają się niezależnie od siebie, a czasem wręcz w przeciwnych kierunkach.

Minusem portfela typu MVP jest to, że na długą metę nie dogania akcji, jeśli chodzi o stopy zwrotu (to samo stwierdzenie w jeszcze większym stopniu dotyczy też złota). Portfel o minimalnej zmienności jest zatem dopiero punktem wyjścia. W zależności od indywidualnej akceptacji ryzyka dany inwestor może tu eksperymentować z przesuwaniem portfela w kierunku większej wagi akcji, by za cenę większej zmienności uzyskać wyższe na długą metę stopy zwrotu. Można obrazowo powiedzieć, że cały zbiór portfeli optymalnych dla ogółu inwestorów historycznie leżał pomiędzy czarną linią na wykresie (MVP), a linią niebieską (akcje).

Reasumując, nasze obliczenia niekoniecznie przemawiają za tym, że waga złota w portfelu powinna być aż tak wysoka, by dorównywać wadze akcji (tak sugerowałby co prawda cel w postaci minimalizacji zmienności, ale mocną stroną akcji są jednak wyższe stopy zwrotu), ale jedno nie budzi wątpliwości - złoto w świetle historycznych rozważań to przysłowiowa pozycja obowiązkowa w portfelu inwestycyjnym.

Tomasz Hońdo, CFA, Quercus TFI S.A.