Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

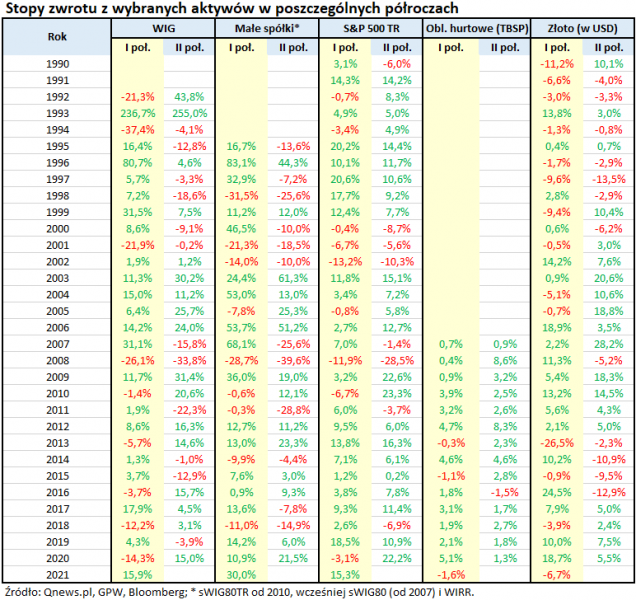

Dla akcji małych spółek na GPW to było najlepsze pierwsze półrocze od 2009 roku, a dla S&P 500 – drugie najlepsze na przestrzeni 23. lat. Z kolei indeks obligacji hurtowych TBSP odnotował najgorsze I półrocze w całej swej historii. Co z drugą częścią roku?

Bądź na bieżąco! Zapisz się na NEWSLETTER

Pierwsza połowa 2021 roku za nami. To okazja, by przyjrzeć się stopom zwrotu, jakie wypracowały poszczególne aktywa od początku roku, zestawić je z historycznymi dokonaniami i zastanowić się czy można na tej podstawie wysnuć jakieś wnioski jeśli chodzi o rozpoczynające się drugie półrocze.

Małe spółki na topie

Zacznijmy od akcji, bo to one zabłysnęły w pierwszym półroczu. A w tej całej grupie szczególnie zatriumfowały walory rodzimych małych spółek. Indeks sWIG80 urósł o 27,9 proc., zaś całkowita stopa zwrotu z uwzględnieniem dywidend i ich reinwestycji (takie dane zestawiamy w tabeli) to okrągłe 30 proc.

Przyglądając się kolumnom zawierającym dane historyczne, można dostrzec kilka istotnych ciekawostek. Po pierwsze dla małych spółek to było najlepsze pierwsze półrocze od … 2009 roku, kiedy to sWIG80 wypracował 36-proc. zwyżkę od stycznia do czerwca.

Ilustracja w lepszej rozdzielczości: kliknij miniaturkę poniżej tytułu.

Po drugie akcje małych spółek mają za sobą trzy kolejne pierwsze półrocza na plusie. Wbrew pozorom bowiem sWIG80 zdołał zyskać ponad 10 proc. nawet w dramatycznej pierwszej połowie 2020 roku, gdy rynkami wstrząsały obawy przez pandemią. Dwucyfrową stopę zwrotu odnotowaliśmy również w pierwszej części 2019.

Do tego dorzućmy jeszcze kolejny fakt – jeśli pod uwagę weźmiemy wszystkie połówki roku (nie tylko pierwsze półrocza), okazuje się, że sWIG80 przyniósł zyski w pięciu kolejnych półroczach! Tak dużo kolejnych komórek zazieleniło się w naszej tabeli tylko jeden raz w historii – od I poł. 2015 do I poł. 2017. Ale obecny przypadek i tak jest o wiele bardziej spektakularny jeśli chodzi o skalę zwyżek – obecnie aż cztery na pięć półrocznych stóp zwrotu było dwucyfrowych, natomiast w latach 2015-2017 dwucyfrowe półrocze zyski odnotowano … tylko raz.

Wszystko to pokazuje jak spektakularne było dla akcji małych spółek nie tylko zakończone właśnie pierwsze półrocze 2021, ale cały okres trwający już od początku 2019 roku. W tym miejscu zastanawiać się jednak można czy po tak spektakularnej serii wzrostowej, pod niektórymi względami wręcz bezprecedensowej na tle historii, nie rośnie przypadkiem ryzyko jakiejś zadyszki. Statystycznie druga połowa była w przypadku małych spółek słabsza niż pierwsza. Wyraźnie niższe były średnie stopy zwrotu, a zarazem w całej historii zdarzyło się wtedy 12 przypadków na minusie, podczas gdy w pierwszym półroczu przypadków takich było 9.

Równie spektakularnymi statystykami w I półroczu nie może się pochwalić całościowy benchmark GPW, czyli WIG (w praktyce zdominowany raczej przez największe spółki). Ale i on ma pewne osiągnięcia godne uwagi. To było najlepsze pierwsze półrocze od czterech lat (gdyby potraktować poprzedni taki przypadek z lat 2016-17 jako wskazówkę, to drugie półrocze powinno być ciągle na plusie, choć już stosunkowo niewielkim), a zarazem drugie najlepsze w okresie … czternastu lat.

Warto odnotować jeszcze fakt, że WIG i małe spółki to często mocno różniące się aktywa (mimo że „maluchy” obecne są też w WIG, choć z dość ograniczoną wagą). W całej historii doliczyliśmy się ośmiu połówek roku, w których sWIG80 (lub jego poprzednik, WIRR) przyniósł stratę mimo zwyżki WIG-u i zarazem pięciu innych połówek, w których to WIG był na minusie mimo dodatniej stopy zwrotu z sWIG80.

Wall Street w dobrej formie

A jak wyglądało pierwsze półrocze 2021 jeśli chodzi o akcje zagraniczne, w szczególności amerykańskie? Indeks S&P 500 w wersji „total return” wypracował stopę zwrotu bardzo zbliżoną do WIG-u. Ciekawe są natomiast długoterminowe statystyki. Miniona pierwsza połówka roku uplasowała się bowiem na drugim miejscu w rankingu najlepszych pierwszych połówek w ciągu ostatnich … 23. lat (zwycięska pozycja przynależy do H1 2019).

Wyraźnie ponadprzeciętne osiągnięcia amerykańskich akcji w pierwszych sześciu miesiącach roku w pierwszej chwili mogłyby się wydawać argumentem za korektą w pozostałej części roku, ale analiza danych historycznych sama w sobie raczej nie potwierdza tych obaw. W zbadanym okresie od początku lat 90. ani razu nie zdarzyło się, by po odnotowaniu dwucyfrowego zysku w I połowie roku, w kolejnej pojawiła się strata. Wszystkie ujemne wyniki w II półroczu pojawiały się natomiast, gdy I półrocze przynosiło niewielkie (jednocyfrowe) zyski lub straty.

Obligacje z zadyszką

Przejdźmy teraz do innych klas aktywów. Obligacje skarbowe, szczególnie te o stałym oprocentowaniu, których notowania są najbardziej wrażliwe na wahania oczekiwań rynkowych, przeżywały trudny okres. Indeks polskich papierów hurtowych TBSP (Treasury BondSpot Poland) odnotował stratę na poziomie 1,6 proc. To było najgorsze pierwsze półrocze (a zarazem najgorsza połówka roku) w całej historii tego benchmarku sięgającej końcówki 2006 roku. Na pocieszenie wypada podkreślić, że jeszcze nigdy się nie zdarzyło, by po słabej I połowie roku TBSP był pod kreską również w II półroczu. Przykładowo po słabej pierwszej części 2015 roku (-1,1 proc.) w kolejnej części indeks dał zarobić 2,8 proc.

Warto jeszcze dodać, że półroczne straty w przypadku papierów skarbowych to prawdziwa rzadkość. Ujemne półroczne wyniki zdarzyły się w zaledwie czterech na 29 wszystkich przypadków.

Pamiętajmy przy okazji, że stopy zwrotu z obligacji hurtowych są słabo skorelowane, a czasem wręcz ujemnie skorelowane z zyskami z akcji, co oznacza korzyści z dywersyfikacji portfela (czyli obecności obu klas aktywów w koszyku inwestycyjnym). Z jednej strony wszystkim (nielicznym) półrocznym stratom TBSP towarzyszyły dodatnie wyniki co najmniej jednego z zestawionych w tabeli indeksów giełdowych (i pod tym względem I poł. 2021 nie stanowi żadnego wyjątku). Z drugiej w niemal wszystkich przypadkach, gdy akcje przynosiły straty, obligacje dla odmiany były na plusie.

Z zadyszką obligacji w pierwszym półroczu 2021 związana była korekta na rynku złota, którego notowania wrażliwe są na wahania realnych rentowności papierów dłużnych. Dla szlachetnego metalu (w dolarach) to było najsłabsze pierwsze półrocze od … ośmiu lat. Niestety trudno z historycznych statystyk wyłowić powtarzalną regułę na temat kolejnej części roku (w 2013 roku po bardzo słabej I połówce również druga była pod kreską, zaś w 2018 roku złoto dla odmiany odrabiało straty).

KONKLUZJE:

- I półrocze przyniosło wyśmienite, wyróżniające się na tle historii wyniki z inwestycji w akcje;

- Wyjątkowo spektakularna seria wzrostowa w przypadku rodzimych małych spółek (pięć kolejnych połówek roku na plusie, z czego cztery z dwucyfrowymi stopami zwrotu) każe brać pod uwagę możliwość zadyszki;

- Z drugiej strony w przypadku amerykańskiego S&P 500 nie zdarzyło się (w badanym okresie od początku lat 90.), by po I półroczu z dwucyfrowym zyskiem II półrocze przyniosło stratę;

- I półrocze było (rekordowo) słabe dla indeksu obligacji hurtowych TBSP, ale historycznie nie zdarzyło się, by po słabej pierwszej części roku również druga przyniosła stratę.

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.