Tomasz Hońdo

Starszy Ekonomista Quercus TFI S.A.

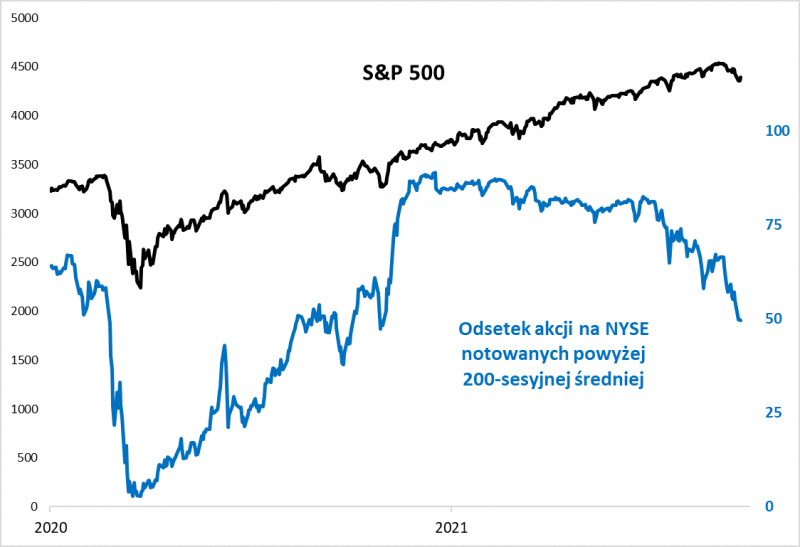

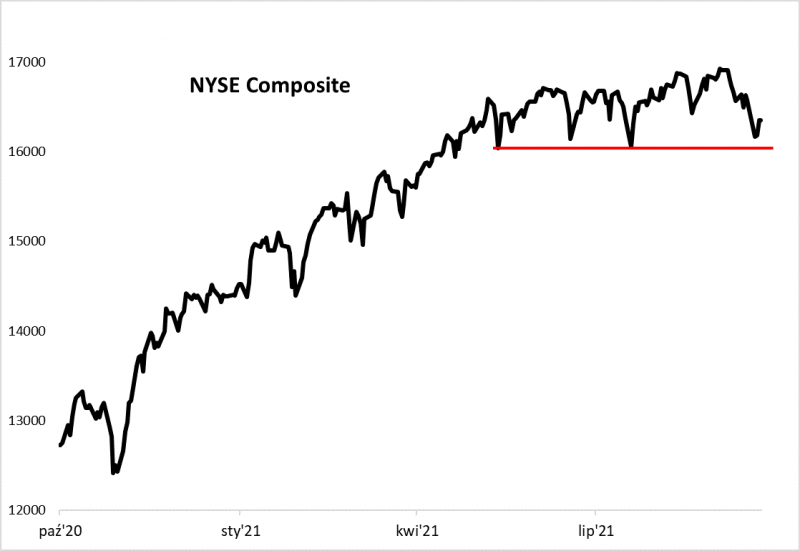

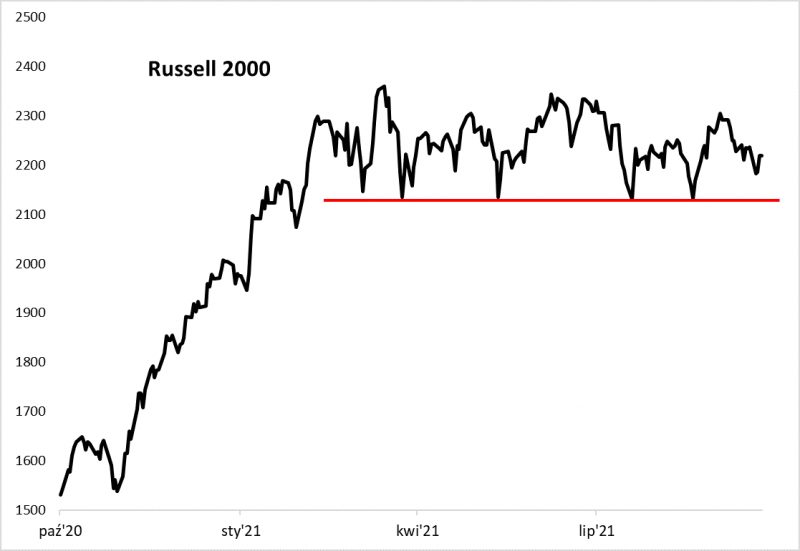

Wrześniowa korekta na amerykańskiej giełdzie przyspieszyła trend, który stopniowo rozwija się od początku roku – już mniej niż połowa akcji na NYSE notowana jest powyżej 200-sesyjnej średniej. A szerokie indeksy takie jak NYSE Composite i Russell 2000 balansują na liniach wsparcia.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Przynajmniej na razie sezonowa, wrześniowa niepogoda na giełdach nie przyniosła dużych strat najważniejszym, najbardziej popularnym indeksom na Wall Street (podobnie jak naszemu rodzimemu WIG-owi).

Przyglądając się wykresowi flagowego S&P 500 łatwo można odnieść wrażenie, że mieliśmy kolejny „dip”, czyli niewielką korektę, tylko trochę różniącą się od całej serii podobnych mini przecen, jakie odnotowaliśmy na przestrzeni tego roku.

Trudno wszakże pominąć coraz bardziej zauważalny, szerszy kontekst obecnej sytuacji na Wall Street. Już wcześniej, przed wrześniową zawieruchą zwracaliśmy uwagę na pogarszającą się tzw. szerokość rynku (market breadth) na amerykańskiej giełdzie. Okazuje się, że choć flagowy S&P 500 nie odniósł dużych strat w starciu z jesienną niepogodą, to jednak jej efekt widać właśnie jeśli chodzi o dalsze znaczące pogorszenie szerokości rynku.

Najbardziej namacalnym sygnałem tego zjawiska jest pogłębienie spadku obserwowanego przez nas odsetka akcji na NYSE notowanych powyżej 200-sesyjnej średniej. Wraz z poniedziałkowym tąpnięciem odsetek ten zmalał poniżej progu 50 proc., a w kolejnych dniach mimo odreagowania S&P 500 nie powrócił on powyżej tego pułapu. Innymi słowy, jeśli pobyt powyżej 200-sesyjnej średniej uznać za prostą, techniczną definicję hossy, to na NYSE już mniej niż połowa wszystkich walorów jest w stanie hossy.

Warto tu podkreślić, że punkt kulminacyjny, jeśli chodzi o „solidarny” charakter hossy został odnotowany jeszcze w grudniu 2020, gdy omawiany odsetek zbliżył się na chwilę do aż 90 proc. Od tego czasu obserwujemy systematyczną erozję szerokości rynku. Wrześniowa zawierucha przyniosła więc kolejny ważny kamień milowy w ramach tej postępującej, wielomiesięcznej tendencji.

Brak hossy widać zresztą nie tylko na podstawie wysublimowanych wskaźników technicznych. Pokazuje to również szybki przegląd rozmaitych amerykańskich indeksów giełdowych. Już we wcześniejszych analizach zwracaliśmy uwagę na to, co od miesięcy dzieje się z benchmarkiem małych spółek, Russell 2000. Już od lutego tkwi on w trendzie bocznym. Wrześniowa korekta sprowadziła go z powrotem bliżej dolnego ograniczenia tej tendencji, czyli serii lokalnych dołków.

Do listy indeksów, które mają coraz większe trudności z kontynuacją hossy, dorzucamy teraz kolejny benchmark. Chodzi o relatywnie mało znany, ale mający tę zaletę, że gromadzi wszystkie notowane na głównej amerykańskiej giełdzie walory, NYSE Composite. Wrześniowa korekta sprowadziła go w pobliże linii poprowadzonej po lokalnych dołkach z maja i lipca. Jednocześnie indeks ten znalazł się na skutek przeceny w punkcie, który po raz pierwszy osiągnął jeszcze na początku maja br. Również i w tym przypadku można mówić o rozbudowującym się trendzie bocznym.

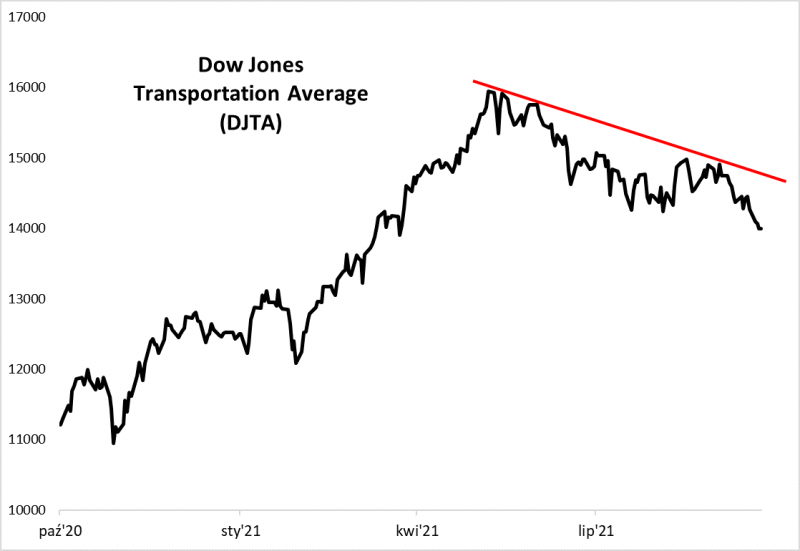

Na przysłowiowy deser zostawiliśmy jeszcze inny benchmark, należący do najbardziej klasycznych miar koniunktury Wall Street: Dow Jones Transportation Average (DJTA). Co prawda czasy swej świetności „średnia transportowa” ma już dawno za sobą, ale warto wspomnieć, że indeks ten stanowi przecież element słynnej teorii Dowa. Polega ona na tym, że jeśli DJTA podąża w innym kierunku niż siostrzany indeks „przemysłowy” (DJIA), stanowi to sygnał ostrzegawczy. Jest to o tyle interesujące, że średnia transportowa na przestrzeni ostatnich prawie pięciu miesięcy jest nie tyle nawet w trendzie bocznym jak wymienione wcześniej benchmarki, lecz w trendzie … spadkowym. W ostatnim tygodniu indeks znalazł się najniżej od … marca (!).

Co mogą oznaczać wszystkie te zjawiska rozgrywające się w cieniu najpopularniejszych indeksów takich jak S&P 500 czy Nasdaq 100? W wersji optymistycznej jest to co prawda już długotrwała, ale jedynie przejściowa zadyszka na szerokim rynku akcji w USA. Sygnałami zakończenia tej stagnacji byłoby np. odwrócenie trendu spadkowego jeśli chodzi o wspomniany odsetek akcji powyżej 200-sesyjnej średniej, wyjście indeksów takich jak NYSE Composite czy Russell 2000 z trendu bocznego czy wreszcie pokonanie linii trendu spadkowego przez DJTA.

W wersji bardziej pesymistycznej systematycznie pogarszająca się szerokość rynku to efekt mieszanki czynników takich jak wysokie wyceny akcji oraz groźba postępującej zadyszki w gospodarkach (o czym szerzej pisaliśmy np. przed tygodniem). Nietrudno wyobrazić sobie, że w bardziej negatywnym scenariuszu doszłoby do pogłębienia opisywanych zjawisk. Przykładowo odsetek akcji powyżej 200-sesyjnej średniej w przypadku głębszych korekt na Wall Street potrafił zjechać do poziomu zaledwie 7-12 proc. (np. w latach 2011, 2016, 2019) i dopiero wtedy dochodziło do punktu zwrotnego, czyli rozpoczynała się długotrwała poprawa.

Obserwujmy też opisane indeksy – ewentualne przełamanie widocznych na wykresach poziomów wsparcia przez NYSE Composite czy Russell 2000 byłoby potwierdzeniem pogłębiania się negatywnej tendencji.

Reasumując, dalsze pogorszenie tzw. szerokości amerykańskiego rynku akcji we wrześniu może być postrzegane jako niepokojący sygnał. Rośnie grono spółek, które nie biorą udziału w hossie.

Kilka słów o indeksach

NYSE Composite (NYA) to indeks, którego historia sięga 1965 roku. Podobnie jak np. S&P 500 jest ważony kapitalizacją z uwzględnieniem tzw. free-float (czyli duże spółki mają w nim największą wagę), ale w odróżnieniu od niego obejmuje wszystkie walory z NYSE, dzięki czemu jest uznawany za lepszy barometr sytuacji na szerokim rynku akcji. Z kolei istniejący od 1984 r. Russell 2000 traktowany jest jako benchmark licznego grona małych i średnich spółek. Najdłuższą historią w omawianym gronie może się pochwalić z kolei Dow Jones Transportation Average (DJTA). Indeks został stworzony w … 1884 roku przez Charles’a Dowa, współzałożyciela Dow Jones & Company. W tamtych czasach sektor transportowy (głównie kolejowy) obok przemysłowego stanowił jeden z filarów gospodarki. Obecnie obejmuje 20 spółek. W porównaniu z pozostałymi indeksami ma nieco archaiczną konstrukcję (opiera się na zwykłej średniej kursów).

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.