Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Jeśli Fed rozpocznie serię podwyżek stóp, to według obiegowych opinii dolar będzie skazany na kolejną falę umocnienia, co pogrąży ceny surowców i akcje na rynkach wschodzących. A jak było naprawdę w przeszłości?

Chcesz być na bieżąco? Zapisz się na NEWSLETTER

Oczekiwania odnośnie pierwszej od lat podwyżki stóp procentowych w USA zmieniają się ostatnio jak w kalejdoskopie. Najpierw obawy przed spowolnieniem w Chinach w połączeniu z sierpniowym tąpnięciem na Wall Street przypominającym to z 2011 roku, zdawały się odsuwać perspektywę podwyżki gdzieś na przyszły rok. Teraz, po odrobieniu strat przez S&P 500 i mocnych danych z rynku pracy za październik (spadek stopy bezrobocia do 5 proc.) powszechne stało się oczekiwanie na zaostrzenie polityki Fedu już na grudniowym posiedzeniu.

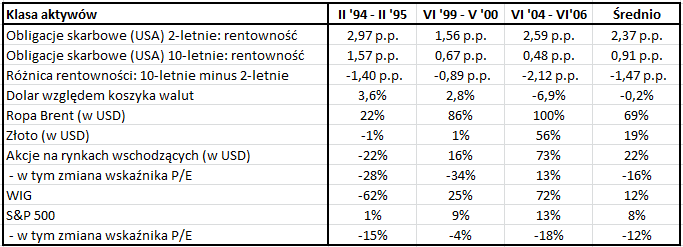

Zbliżająca się perspektywa podwyżki stóp, niezależnie od tego czy stanie się to już 16 grudnia, czy dopiero w I kw. 2016 r., każe zastanowić się jakie mogą być konsekwencje dla poszczególnych klas aktywów. Postanowiliśmy sprawdzić jak to było w przeszłości. Pod lupę weźmiemy w miarę współczesny nam okres ostatnich 25 lat (czyli od początku lat 90.). W tym przedziale czasowym miejsce miały formalnie cztery cykle podwyżek stóp, przy czym w jednym przypadku skończyło się na tylko jednej podwyżce (marzec 1997 r.) – ten specyficzny przypadek wykluczamy z naszej analizy. Pozostają więc trzy serie: II 1994 – II 1995, VI 1999 – V 2000, VI 2004 – VI 2006.

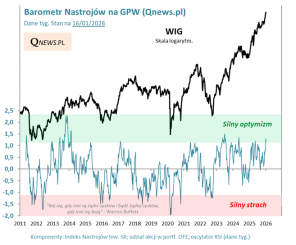

Naturalnym punktem wyjścia jest rynek amerykańskich obligacji skarbowych. Okazuje się, że największy wpływ dało się zauważyć w przypadku „skarbówek” o relatywnie krótkich terminach do wykupu. Przykładowo rentowność amerykańskich 2-latek w każdym z trzech historycznych przypadków poszła wyraźnie w górę (szczegóły w tabeli). Dużo słabiej rosła jednak dochodowość papierów 10-letnich. W efekcie tych rozbieżności różnica rentowności między obligacjami krótko- i długoterminowymi szybko malała. W dwóch przypadkach doszło do bardzo nietypowej sytuacji, w której to te pierwsze dawały wyższą rentowność.

Rys. 1. Stopy procentowe i rentowność obligacji w USA

Źródło: Qnews.pl na podst. Stooq.pl i Federal Reserve

Zmniejszanie się tej różnicy analizy nazywają „spłaszczaniem krzywej dochodowości” (a ujemna różnica, to „odwrócona krzywa dochodowości”) – to historycznie było najbardziej charakterystyczne zjawisko w okresie zaostrzania polityki Fedu, jeśli chodzi o rynek obligacji.

Wygląda więc na to, że – o ile Fed faktycznie rozpocznie serię podwyżek stóp (a to ciągle jest jednak pod znakiem zapytania) – to posiadanie amerykańskich obligacji o stałym oprocentowaniu nie będzie dobrym pomysłem. Wydaje się też, że powinno to mieć pewne konsekwencje globalne. Przykładowo rentowność niemieckich 10-letnich Bundów w dwóch z trzech historycznych przypadków także poszła w górę. Gdyby i tym razem tak było, to teoretycznie powinna urosnąć także rentowność polskich „skarbówek”, choć trudno tu o jednoznaczną diagnozę – przecież Europejski Bank Centralny w odróżnieniu od Fedu robi wszystko, by utrzymać rentowności na niskich poziomach.

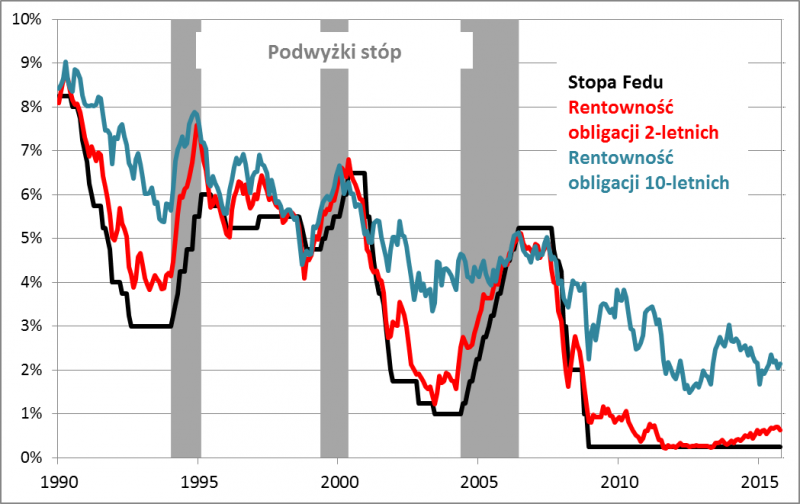

Przejdźmy dalej. Skoro wpływ podwyżek na rynek amerykańskich obligacji był tak jednoznaczny, to być może tak samo silny był w przypadku dolara? Teoretycznie mogłoby się wydawać, że rosnąca rentowność „skarbówek” powinna zachęcać kapitał, a to powinno prowadzić do umocnienia USD. Historia mówi jednak coś zupełnie innego. Średnio rzecz biorąc, dolar … nieco się osłabiał, a w najlepszym przypadku umocnił się o niecałe 4 proc. względem szerokiego koszyka walut.

Ciekawostką jest to, że w dwóch przypadkach do największego umocnienia USD doszło w ciągu wielu miesięcy przed rozpoczęciem podwyżek. Skala tego umocnienia była porównywalna do tego z jakim mieliśmy do czynienia na przestrzeni ostatnich czterech lat. Gdyby próbować „dorobić” do tych faktów jakąś teorię, można by dojść do wniosku, że czynnikiem w największym stopniu umacniającym dolara była poprawiająca się koniunktura gospodarcza w USA, która dopiero po pewnym czasie prowadziła do podwyżek stóp (a wtedy dolara w dwóch z trzech przypadków miała już za sobą falę wielkiego umocnienia).

Konkluzja? Wbrew obiegowym, często powtarzanym opiniom, podwyżki stóp w USA nie prowadziły do wyraźnego umocnienia dolara.

Idąc dalej tym tropem, powszechnie zakłada się, że skoro dolar ma się umacniać (co jak widać nie ma potwierdzenia w danych historycznych), to pod presją będą nadal ceny surowców (mocny dolar = słabe surowce). I tutaj jednak okazuje się, że taka wizja nie ma oparcia w historii. Przykładowo, ropa naftowa średnio rzecz biorąc … podrożała o 69 proc. (!). W najgorszym przypadku wzrost wyniósł „tylko” 22 proc. Ciekawe jest to, że – podobnie jak obecnie – ropa miała za sobą silną przecenę jeszcze zanim rozpoczęły się podwyżki stóp w USA.

Rys. 2. Notowania dolara i ropy naftowej

Źródło: Qnews.pl na podst. Stooq.pl i Federal Reserve

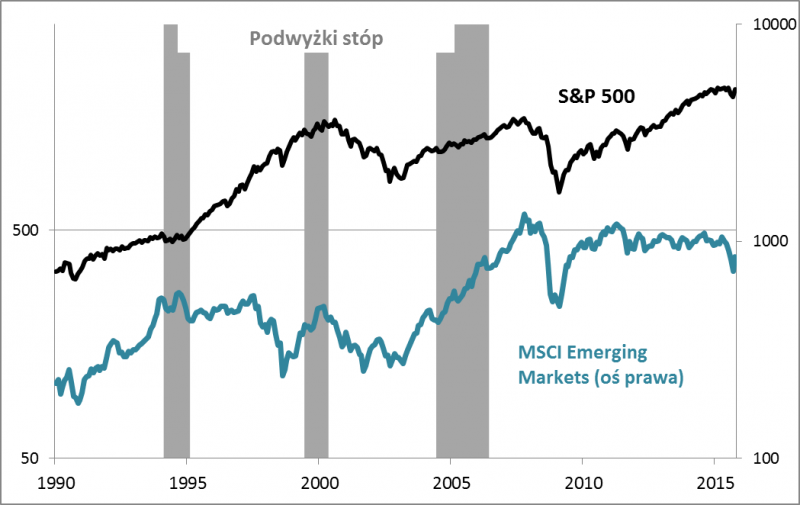

Ten sam, wspomniany wcześniej powszechny „konsensus” zakłada, że skoro surowce mają być słabe (co jak widać jest wątpliwe z historycznego punktu widzenia), to słabe powinny być nadal skorelowane z nimi rynki wschodzące (emerging markets). Pod tym względem historia nie dostarcza już jednoznacznych wniosków. W jednym przypadku akcje na rynkach wschodzących faktycznie potaniały, w kolejnym nieco podrożały, a w jeszcze innym – przeżyły wielką hossę. W ślad za tym podążał nasz rodzimy WIG. Co ciekawe, w dwóch na trzy przypadki akcje na rynkach wschodzących okazały się lepszą inwestycją niż te w USA, co jeszcze bardziej przeczy powszechnej, obiegowej opinii.

Rys. 3. Notowania akcji w USA i na rynkach wschodzących

Źródło: Qnews.pl na podst. Stooq.pl i MSCI

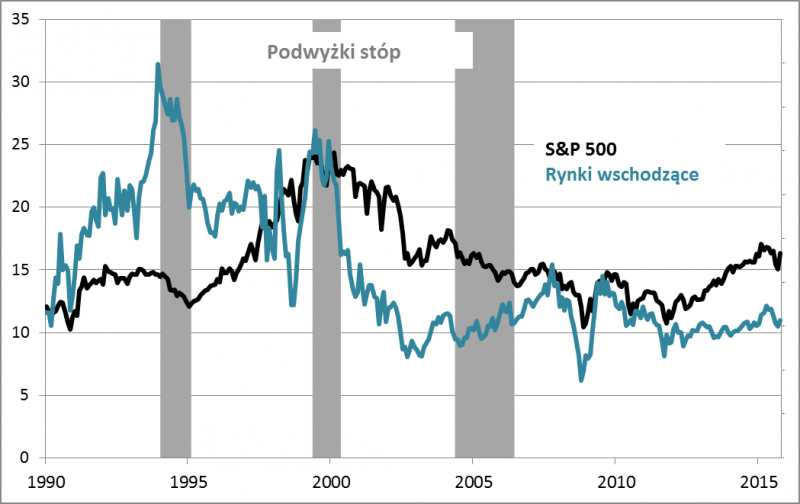

Warto tu nadmienić, że o ile wpływ podwyżek bezpośrednio na ceny akcji był niejednoznaczny, to – zgodnie z intuicją i teorią – bardziej klarowne było oddziaływanie na poziom wycen, mierzony wskaźnikami cena/zysk (P/E). Na Wall Street w okresie podwyżek wskaźnik ten zawsze był pod presją, niezależnie z jakiego poziomu startował. Podobnie może być i teraz. Z kolei jeśli chodzi o rynki wschodzące, to do największych redukcji P/E dochodziło, gdy wskaźnik startował z wygórowanych poziomów rzędu 25-30. Kiedy zaś jego wartość początkowa była niska (ok. 10), to do redukcji już nie doszło. Obecna sytuacja jest zbliżona raczej do tego ostatniego przypadku.

Rys. 4. Wskaźniki ceny do prognozowanych zysków spółek (P/E)

Źródło: Qnews.pl na podst. Datastream

Oczywiście same zmiany P/E to jeszcze nie wszystko. O zmianach cen akcji decydują jeszcze zyski spółek, a te nie były pod bezpośrednim wpływem polityki Fedu.

Reasumując, historycznie w trakcie serii podwyżek stóp procentowych w USA:

- w górę szła rentowność amerykańskich obligacji, przy czym wzrost ten był dużo szybszy w przypadku papierów o relatywnie krótkim terminie do wykupu (wzrost rentowności = spadek cen);

- wbrew obiegowej opinii dolar nie przeżywał wielkiej fali umocnienia (w dwóch przypadkach miał ją już za sobą);

- ceny ropy naftowej, jako głównego reprezentanta rynków surowcowych, przeżywały hossę;

- wpływ podwyżek na rynki akcji był pośredni – poprzez wskaźniki P/E, które zwykle były pod presją (chyba że już przed podwyżkami były na niskim pułapie).

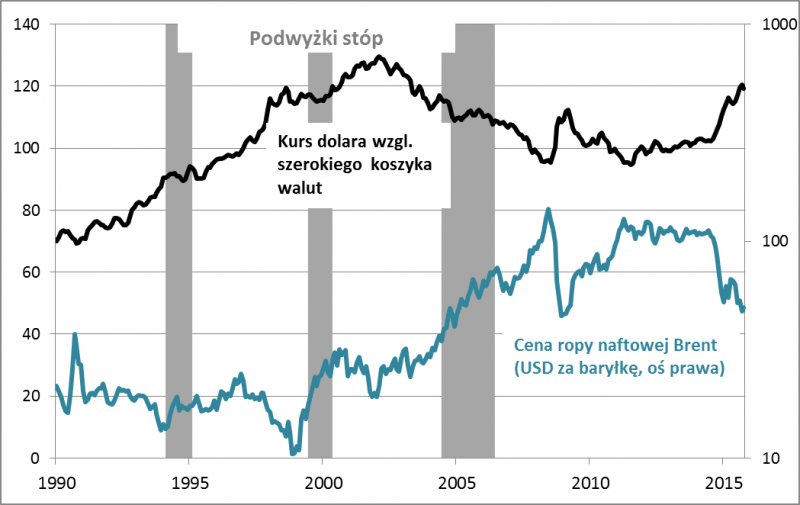

Tab. Zmiany cen wybranych aktywów w okresach podwyżek stóp proc. w USA

Źródło: Qnews.pl na podst. Stooq.pl i Federal Reserve Bank

Summary: The Federal Reserve is getting closer to the first rate hike in years. How did rising interest rates impact various assets in the past? According to our analysis covering last 25 years, the strongest effect was on bond yields (especially short-term yields quickly went up and the yield curve flattened or even inverted at some point – Fig. 1). The second strong impact was on stock valuations. Price-to-earnings ratios were under pressure, both in USA and emerging markets, unless they had been already low (Fig. 4). However, earnings growth usually tended to offset that negative impact (Fig. 3). Our most surprising finding is that US dollar's strenghtening came before (not during) tightening – this bears similarity to the current environment. As US dollar stabilized, commodities like crude oil became the best performing asset (Fig. 2).