Bądź na bieżąco! Zapisz się na NEWSLETTER

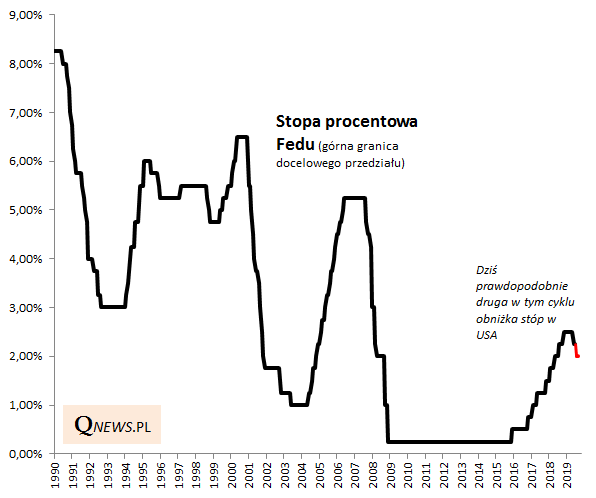

Amerykańska Rezerwa Federalna prawdopodobnie kolejny (drugi w tym roku) raz obniży stopy procentowe (o 25 pkt. bazowych, do przedziału 1,75-2,00%).

Co ciekawe w ostatnich dniach prawdopodobieństwo takiego cięcia obstawiane przez rynek kontraktów terminowych zaczęło gwałtownie spadać. Jeszcze tydzień temu było wyceniane na ponad 90%, wczoraj wynosiło już tylko 57% (dane CME). Ma to zapewne związek z zaburzeniami na rynku międzybankowym*.

Ponieważ jednak ciągle większość rynku oczekuje choćby małej obniżki na dzisiejszym posiedzeniu, to warto powrócić do historycznego kontekstu.

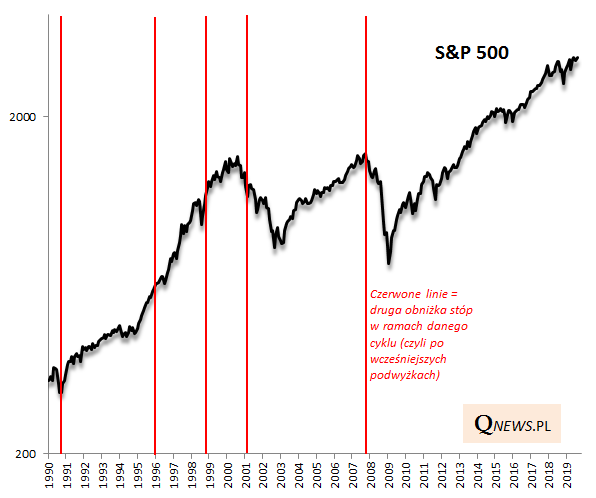

Ostatni raz z podobną sytuacją - czyli drugą obniżką stóp po wcześniejszych podwyżkach - inwestorzy mieli do czynienia w ... październiku 2007. I to właśnie wtedy został ustanowiony definitywny szczyt hossy na Wall Street. Zaraz potem miała się stopniowo zacząć rozkręcać bessa. Fed był wyraźnie spóźniony ze swą reakcją na rozpoczynającą się recesję i pierwsze oznaki narastającego kryzysu finansowego.

Ale wnioskowanie na podstawie tylko tego jednego epizodu byłoby błędem ze statystycznego punktu widzenia. Spójrzmy na szerszy kontekst.

Spośród wcześniejszych przypadków drugiej obniżki stóp pesymiści mogą wyłuskać dla siebie ten z marca 2001, kiedy rynek akcji miał za sobą już pierwszą falę bessy, ale najgorsze miało jeszcze nadejść - także wtedy reakcja Fedu była mocno spóźniona. Zauważmy jednak, że ten przypadek mniej pasuje do obecnej sytuacji, bo indeks S&P 500 jest w okolicach rekordów, a nie po pierwszej fali spadkowej (ta miała miejsce pod koniec ub.r.).

Ale oprócz tych dwóch jednoznacznie pesymistycznych epizodów były też trzy ... optymistyczne (przynajmniej biorąc pod uwagę pokazany tu okres od początku lat 90.). W tym scenariuszu obniżki stóp pozwoliły przywrócić hossę na Wall Street.

Reasumując, jeśli dziś Fed po raz drugi w tym cyklu obniży stopy procentowe (a warto podkreślić, że zakładane przez rynek prawdopodobieństwo takiego ruchu znacznie zmalało w ostatnich dniach), to ciągle nie będzie to sygnał przesądzający o tym czy jesteśmy na progu bessy, bo obniżki są spóźnione (jak w 2007 roku) czy też raczej uda się przedłużyć ekspansję w gospodarce i hossę na giełdach.

* Turbulencje na rynku międzybankowym w USA

Na początku tego tygodnia koszt pożyczek między bankami komercyjnymi za oceanem podskoczył gwałtownie do prawie 10%. Mówi się o nagłym niezaspokojonym popycie na dolary (dollar squeeze). Z czymś takim, ale na mniejszą skalę, mieliśmy do czynienia w punkcie kulminacyjnym globalnego kryzysu finansowego (2008), ale tym razem przyczyny wydają się mieć raczej techniczny charakter (banki potrzebują nagle dużo gotówki w związku m.in. z płatnościami podatków oraz rozliczeniem dużej emisji obligacji). Niemniej Fed był zmuszony zacząć zasilać rynek międzybankowy w dodatkową płynność.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.