| Tomasz Hońdo |

| Starszy Analityk Quercus TFI S.A. | |

| tomasz.hondo@quercustfi.pl |

Ostatnie tygodnie przyniosły wysyp korzystnych danych makro, świadczących o tym, że polska gospodarka wyszła na prostą po okresie spowolnienia. Produkcja przemysłowa, sprzedaż detaliczna, PKB, zatrudnienie – to najważniejsze wskaźniki, których poprawa odbiła się szerokim echem na rynku. Potwierdza się scenariusz opisywany w naszych analizach począwszy od maja. Wzrost PKB o 0,8% r/r w II kwartale wobec 0,5% w I kw. dowodzi, że dołek koniunktury jest już za nami, a teraz czas na ożywienie. Zwłaszcza, że dane za lipiec sugerują, że trwający III kwartał będzie jeszcze lepszy dla gospodarki.

Wszystko to brzmi obiecująco, ale trzeba też brać pod uwagę, że pakiet ostatnich korzystnych danych jest już od dawna wkalkulowany w ceny akcji. W mijającym miesiącu WIG zdołał przecież ustanowić nowe szczyty trendu wzrostowego trwającego od połowy 2012 r., a jednocześnie zbliżył się o krok do szczytu hossy z wiosny 2011 r. (50.371 pkt.). Oddziaływanie poprawy koniunktury gospodarczej na giełdę widoczne jest jeszcze lepiej w przypadku całej rzeszy małych i średnich spółek. Obliczany przez nas Nieważony Indeks Giełdowy urósł o ponad 20% od końca I kw. br. i o ponad 10% od końca II kw. br.

Fakty te oznaczają, że powszechnie dostrzeżone przez ekonomistów i komentatorów dotychczasowe oznaki ożywienia gospodarczego zostały dość ochoczo skonsumowane przez inwestorów (świadczy o tym również niedawny wystrzał odsetka byków w ankiecie Stowarzyszenia Inwestorów Indywidualnych powyżej progu 60%).

Dalszy wniosek jest taki, że zdezaktualizował się dotychczasowy motyw inwestowania w akcje, jakim było oczekiwanie na wyjście gospodarki z cyklicznego dołka. Wyjście to stało się bowiem faktem i przeszło de facto do historii. W tej sytuacji należy przesunąć akcent w rozważaniach. Wypada zacząć się zastanawiać nad tym, czy ożywienie gospodarcze będzie kontynuowane i jakie będzie jego tempo.

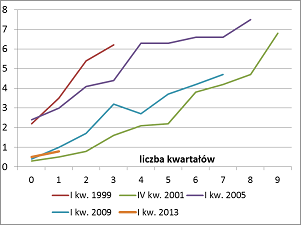

Sięgnijmy do historii. Jak wyglądały fazy ożywienia w przeszłości? Pierwszy z wykresów daje odpowiedź na to pytanie.

Rys. 1. Zmiany PKB rok do roku – cykliczne ścieżki ożywienia (%)

Jak widać, w przeszłości ożywienie w polskiej gospodarce trwało do momentu, gdy roczna zmiana PKB osiągnęła strefę 4,7-7,5% (średnio 6,3%). Dopiero potem dynamika wzrostu gospodarczego zaczynała spadać lub najpierw się stabilizować przed spadkiem. Nawet jeśli założymy, że w trwającym III kwartale roczna zmiana PKB będzie jeszcze wyższa niż w II kw. (0,8%), to i tak dawałoby to jeszcze spory zapas względem historycznych szczytów koniunktury (nawet jeśli założymy ostrożnie, że te historyczne szczyty nie zostaną tym razem osiągnięte).

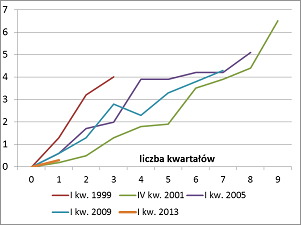

Historyczne dane można przedstawić w jeszcze nieco inny sposób, sprowadzając dołki koniunktury do wspólnego mianownika. Takie ujęcie prezentujemy na kolejnym wykresie.

Rys. 2. O ile poprawiała się roczna dynamika PKB w trakcie kolejnych cykli wzrostowych (pkt. proc.)

Z wykresu wynika, że roczna dynamika PKB podnosiła się maksymalnie o 4,0-6,5 pkt. proc. (średnio prawie 5 pkt. proc.). To potwierdza, że obecne ożywienie gospodarcze, choć zostało już powszechnie dostrzeżone i częściowo zdyskontowane przez rynek akcji, jest dopiero we wczesnej fazie. Taki przynajmniej wniosek płynie z historycznych zależności.

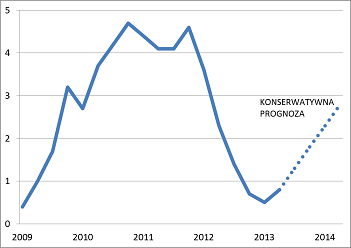

W pierwszych czterech kwartałach ożywienie postępowało w przeszłości w tempie średnio +0,8 pkt. proc. na kwartał. Nawet w najsłabszym przypadku było to +0,5 pkt. proc. na kwartał. Załóżmy bardzo konserwatywnie, że tym razem ożywienie będzie raczej rachityczne i pójdzie tą najniżej położoną ścieżką. Wówczas mapa cyklu koniunkturalnego wyglądałaby tak jak na kolejnym wykresie.

Rys. 3. Cykl koniunkturalny – zmiany PKB r/r (%)

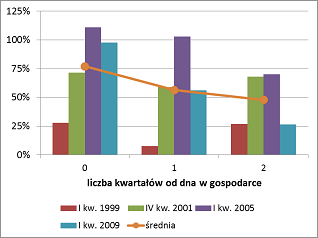

Czas najwyższy przejść do tego, w jaki sposób prawdopodobna kontynuacja cyklicznego ożywienia może się przełożyć na sytuację na warszawskim parkiecie. Proponuję sprawdzić jaki potencjał wzrostowy miał przed sobą WIG w charakterystycznych punktach w przeszłości: na koniec kwartału, w którym dynamika PKB sięgnęła dna (to odpowiednik I kw. br.); na koniec pierwszego kwartału ożywienia (odpowiednik II kw. br.) oraz drugiego kwartału ożywienia (odpowiednik trwającego III kw. br.). Przez potencjał rozumiem w tym przypadku zwyżkę, jaka czekała WIG do końca kwartału, w którym roczna dynamika PKB osiągnęła cykliczny szczyt. Efekty tego dochodzenia widać na kolejnym wykresie.

Rys. 4. Jaką zwyżkę miał przed sobą WIG do momentu, gdy roczna dynamika PKB osiągnęła cykliczny szczyt

Chociaż jak widać w poszczególnych przypadkach sytuacja wyglądała nieco inaczej, to jednak średnio rzecz biorąc zauważyć można tu zgodną z intuicją regułę. Otóż z każdym kolejnym kwartałem od dołka w gospodarce potencjał do dalszych zwyżek na giełdzie był coraz mniejszy, chociaż ciągle i tak niemały. Średnio wynosił odpowiednio: 77%, 56% i 48% po każdym z kolejnych kwartałów.

Co obserwacja ta oznacza w dzisiejszych realiach? Z jednej strony zgodnie z nią część potencjalnych zysków związanych z poprawą w gospodarce została już bez zwątpienia skonsumowana (zanim nadeszła korekta z mijającego tygodnia, WIG był 35% powyżej dołka z połowy 2012 r.). Niemniej jeśli ożywienie gospodarcze będzie kontynuowane zgodnie z historycznymi wzorcami, to można oczekiwać utrzymania korzystnej tendencji na rynku akcji. W przeszłości po drugim kwartale ożywienia WIG miał przed sobą jeszcze zwyżkę średnio o 48% (w najgorszym przypadku o ok. 25%). To by oznaczało szansę na co najmniej podwojenie dotychczasowych zysków z akcji odnotowanych w ostatnich kilkunastu miesiącach.

KONKLUZJE:

- odnotowane niedawno ponad dwuletnie maksimum WIG świadczy o tym, że część potencjalnych zysków z akcji związanych z cyklicznym ożywieniem w polskiej gospodarce jest już za nami;

- na tym prawdopodobnie jednak jeszcze nie koniec, bo według historycznego wzorca ożywienie jest dopiero we wczesnej fazie;

- w przeszłości od końca drugiego kwartału ożywienia (czyli odpowiednika trwającego III kwartału br.) do końca ożywienia WIG zyskiwał jeszcze średnio 48%;

- tym razem bylibyśmy bardziej ostrożni w prognozach, tym bardziej, że przed nami decyzje dotyczące przyszłości OFE, mogące mieć wpływ na zmniejszenie premii, z jaką notowane są od kilkunastu lat polskie akcje.

Zachęcamy do zapisania się na NEWSLETTER, w którym regularnie powiadamiamy o najnowszych artykułach na qnews.pl. Wyłącznie dla osób zapisanych na NEWSLETTER: comiesięczny przegląd inspirujących wykresów