Bądź na bieżąco! Zapisz się na NEWSLETTER

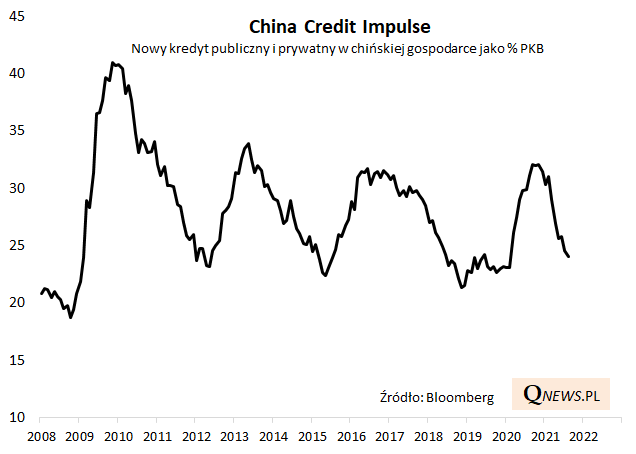

Wieści z Chin co rusz przyprawiają inwestorów o ból głowy. Najpierw fala regulacji uderzających w sektor technologiczny, teraz finansowe tarapaty giganta z rynku nieruchomości Evergrande. Wszystkie te doniesienia wpisują się naszym zdaniem w pewien szerszy kontekst, który jest obrazowany przez pokazywany przez nas wielokrotnie tzw. chiński impuls kredytowy.

Najnowszy szacunek impulsu za sierpień pokazuje dalszy spadek - do poziomu najniższego od ... marca 2020. Ewidentnie w Chinach trwa hamowanie w ramach powtarzającego się od lat cyklu.

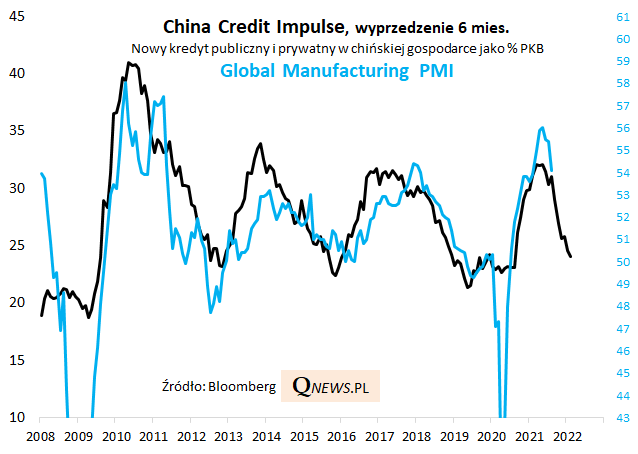

Jednocześnie zaczyna realizować się opisywana przez nas wcześniej wizja, według której słabnący chiński impuls oddziałuje negatywnie na globalną koniunkturę gospodarczą (obrazowaną na wykresie przez wskaźnik PMI). I ten proces może nie skończyć z dnia na dzień - poniższy wykres sugeruje raczej, że potencjalna zadyszka w gospodarkach może się znacznie pogłębić i rozciągnąć w czasie.

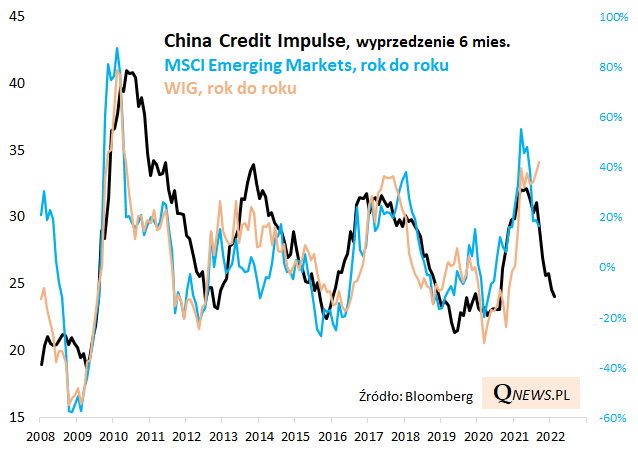

Skutki osłabiania się impulsu z Chin widać już w pierwszym rzędzie na rynkach wschodzących. 12-miesięczna dynamika indeksu MSCI Emerging Markets wędruje na coraz niższe poziomy zgodnie z logiką omawianych zależności. To dość naturalne, bo Chiny to największy rynek wschodzący.

Co ciekawe na razie negatywnej presji opiera się skutecznie nasz rodzimy rynek akcji. 12-miesięczna dynamika WIG-u "nie chce" podążać tropem rynków wschodzących. Zakładać można jednak, że w którymś momencie linie obrazujące 12-mies. dynamikę MSCI EM i WIG powinny się znów spotkać, bo historycznie były ze sobą zwykle ściśle powiązane.

Pocieszające jest to, że do potencjalnego spadku 12-miesięcznej dynamiki implikowanego przez chiński impuls kredytowy wystarczyłoby, by indeks rynków wschodzących właściwie stał w miejscu. Warto dodać, że benchmark emerging markets zdążył już wcześniej zawędrować kilkanaście procent poniżej szczytu hossy odnotowanego jeszcze w lutym.

Alternatywna wersja to scenariusz wieszczony przez bank inwestycyjny Morgan Stanley, wg którego perspektywa pogłębiającej się zadyszki w gospodarkach mogłaby doprowadzić do nawet 20-proc. przeceny na giełdach do końca tego roku.

Reasumując, w sierpniu chiński impuls kredytowy kontynuował tendencję spadkową zapoczątkowaną jeszcze pod koniec 2020 roku. Jeśli wierzyć historycznym zależnościom, trend ten każe oczekiwać pogłębienia zadyszki w gospodarkach w kolejnych miesiącach.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.