Bądź na bieżąco! Zapisz się na NEWSLETTER

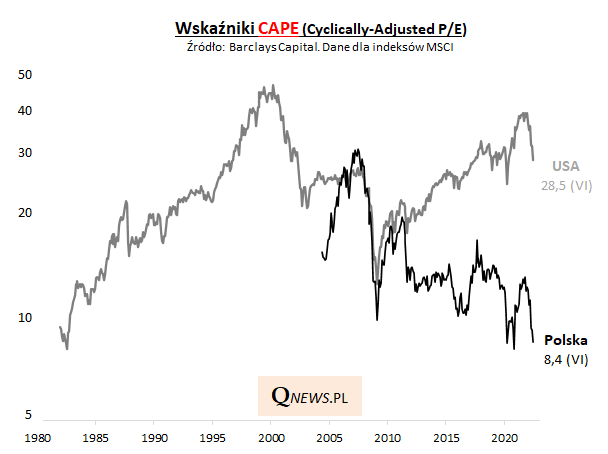

Według wskaźnika CAPE, czyli tzw. skorygowanego cyklicznie P/E (cena/zysk), polskie akcje wydają się, przynajmniej na pierwszy rzut oka, "tanie jak barszcz". W czerwcu CAPE zszedł do zaledwie 8,4 i jest już o przysłowiowy kroczek od historycznego minimum odnotowanego w trakcie covidowego krachu (8,06) - pokazują najnowsze wyliczenia Barclays Capital przy współpracy z noblistą, prof. Robertem Shillerem, twórcą koncepcji CAPE. Jest to o tyle ciekawe, że wskaźnik ten w odniesieniu np. do amerykańskich akcji, co prawda również w I półroczu spadał, ale jest ciągle raczej bliżej szczytów niż dołków i trudno byłoby w tym przypadku mówić o wyjątkowej okazji.

CAPE to wersja wskaźnika cena/zysk, w której w mianowniku przyjmuje się 10-letnią średnią z zysku na akcję (EPS), skorygowaną o inflację.

Nasuwają się dwa alternatywne sposoby interpretacji tak niskiej wartości CAPE na GPW:

- Sposób dosłowny - mamy do czynienia z super okazją do zakupów akcji tak jak w tracie covidowego krachu lub w kulminacyjnym punkcie globalnego kryzysu finansowego 2008/09.

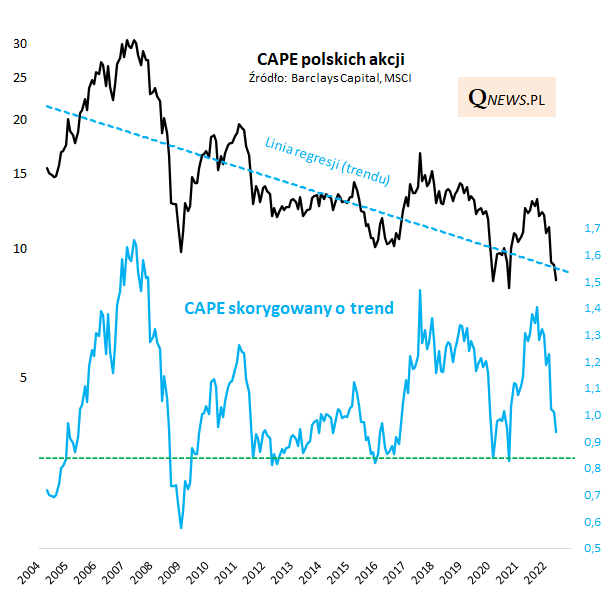

- Sposób sceptyczny - na przestrzeni niemal dwóch dekad, jakie obejmują dane, CAPE na GPW wykazuje ewidentnie "strukturalną" tendencję spadkową, tzn. kolejne ważne dołki położone są na coraz niższych pułapach; kto zatem wie czy i tym razem CAPE nie zejdzie jeszcze niżej niż po wybuchu pandemii?

O jednoznaczne wytłumaczenie tego fenomenu obniżających się wycen nie jest łatwo. Może jest to efekt strukturalnie pogarszającej się rentowności ogółu spółek (co byłoby złą wiadomością), np. na skutek kolejnych pomysłów polityków, ale też konsekwencja tego, że w początkowym okresie 10-letnie zyski przyjęte do obliczania CAPE były napompowane przez boom przed globalnym kryzysem finansowym (świetnym przykładem jest sektor bankowy)? Wytłumaczenia szukać można też w komplikacjach związanych z kursem walutowym - ostatnie kilkanaście lat to stopniowe osłabianie się PLN względem USD, co spycha dolarowe notowania polskich akcji (obliczenia dotyczące CAPE dotyczą dolarowych indeksów).

Fenomen tych obniżających się wycen pokazuje na poniższym wykresie opadająca na przestrzeni lat linia tzw. regresji (trendu). I tu pojawia się pokusa, by pomajsterkować trochę przy CAPE i sprawdzić jak wskaźnik wyglądałby po "odfiltrowaniu" tego dwudekadowego trendu. Wyniki pokazujemy w dolnej części poniższego wykresu.

Zmodyfikowany w ten sposób CAPE nie dotarł jeszcze do typowo niskich poziomów, przy których opłacało się wcisnąć przysłowiowy przycisk "akumuluj akcje" (zielona linia na wykresie). Być może to jest bardziej praktyczny, taktyczny sposób patrzenia na wartości CAPE...

Reasumując, wyceny polskich akcji mierzone CAPE są na ultra niskim poziomie, bliskim historycznemu minimum. Zachowanie CAPE na przestrzeni lat pozostawia jednak spory niedosyt, bo każdy kolejny dołek położony jest na coraz niższym pułapie.

Tomasz Hońdo, Quercus TFI

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.