Bądź na bieżąco! Zapisz się na NEWSLETTER

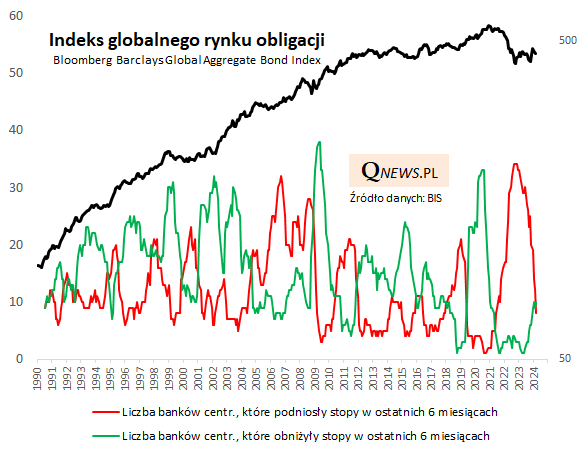

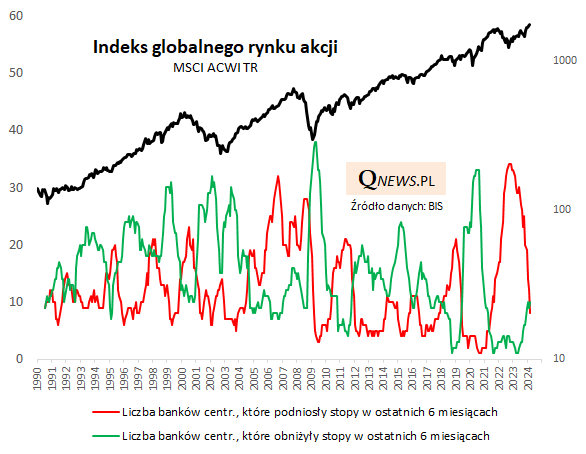

Podczas gdy projekcje członków amerykańskiego Fedu po marcowym posiedzeniu potwierdziły rynkowe oczekiwania na pierwszą obniżkę stóp procentowych w czerwcu, to w globalnym krajobrazie rynków centralnych już teraz sporo się dzieje. Na poniższych wykresach pokazujemy dwa ciekawe zjawiska.

Po pierwsze, chociaż szerokim echem odbiła się pierwsza od 17 lat podwyżka stóp w Japonii, to tamtejszy bank centralny, który wcześniej długo opierał się normalizacji polityki monetarnej, obecnie jest już zupełnie odosobnionym przypadkiem. Liczba banków centralnych, które podniosły stopy w ostatnich 6 miesiącach obniżyła się z rekordowych poziomów, przekraczających 30 ("globalny szok monetarny") do ośmiu - wynika z naszych obliczeń w oparciu o dane m.in. BIS.

Jednocześnie stopniowo przybywa banków centralnych, które stopy obniżają. Jeszcze w połowie ub.r. takich przypadków niemal nie było, a teraz, w końcówce marca doliczyliśmy się 10 banków, które obniżyły stopy w ostatnich sześciu miesiącach. Właśnie dziś do tego grona dołączył nieoczekiwanie Szwajcarski Bank Centralny. W marcu koszt pieniądza obcięły też banki w Czechach i Brazylii.

W efekcie grono banków tnących stopy stało się po raz pierwszy w tym cyklu szersze niż grono banków podnoszących stopy.

Stopniowe wygasanie globalnego szoku monetarnego pozwoliło na względne ustabilizowanie sytuacji na światowym rynku obligacji, który wcześniej przeżył bezprecedensowe tąpnięcie. Na razie ciężko tu jeszcze mówić o hossie, ale dalsze powiększenie się grona "luzujących" banków centralnych byłoby bez wątpienia pozytywnym impulsem do spadku rentowności obligacji (a przez to wzrostu ich cen, szczególnie w przypadku bardzo popularnych na Zachodzie papierów o stałym oprocentowaniu).

A co z akcjami? Giełdy mocno odchorowały falę podwyżek stóp w 2022 roku, a potem zaczęły odżywać wraz z wygasaniem szoku monetarnego. Ogólnie rzecz biorąc, oczekiwane obniżki stóp na świecie powinny być w ostatecznym rozrachunku pozytywne dla akcji, choć warto też zauważyć, że najbardziej masowe obniżki stóp miały miejsce wtedy, gdy akcje przeżywały silne turbulencje na skutek chmur nadciągających nad gospodarki (2020, 2008/09, 2002). Można więc odnieść wrażenie, że środowisko najbardziej sprzyjające rynkom akcji to raczej brak gwałtownych zmian stóp.

Reasumując, nie licząc bardzo nietypowego casusu Japonii, globalna fala podwyżek stóp jest już najwyraźniej za nami, natomiast jednocześnie przybywa banków centralnych obniżających koszt pieniądza (oby tylko to zjawisko nie nabrało zbyt gwałtownego, typowego dla kryzysów, charakteru).

Tomasz Hońdo, CFA, Quercus TFI S.A.