Bądź na bieżąco! Zapisz się na NEWSLETTER

W tym tygodniu oczy inwestorów zwrócone są na działania banków centralnych. Amerykańska Rezerwa Federalna wg powszechnych oczekiwań ma dokonać siódmej w tym cyklu podwyżki stóp procentowych.

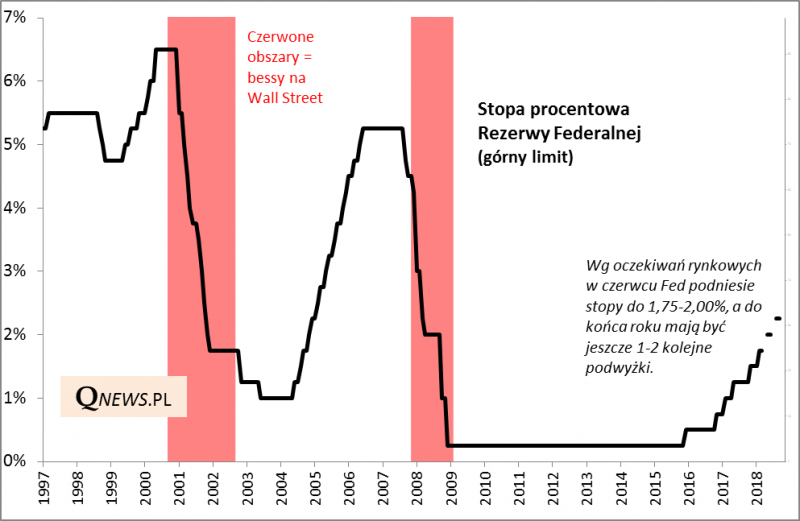

Póki co pocieszający jest jeden fakt - historycznie bessy na giełdach rozpoczynały się, gdy Fed ... przestawał podnosić stopy (a w przypadku z 2007 r. nawet zaczął je ... obniżać). Nasza teoria jest prosta - historycznie podwyżki stóp były tylko wtedy, gdy Fed czuł się komfortowo z sytuacją gospodarczą. Oznaki jej znacznego pogarszania się skłaniały bank do zaprzestania podwyżek, ale na ogół dla giełd było już wtedy za późno.

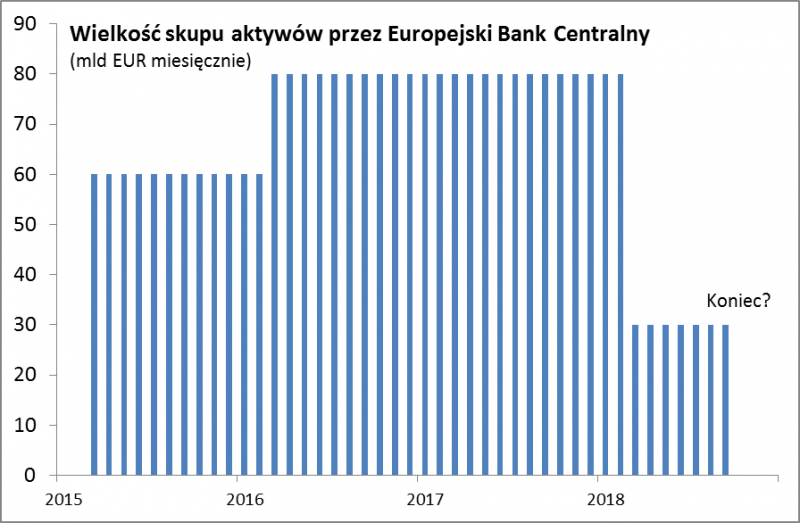

Do podwyżek stóp daleka droga natomiast w strefie euro, ale i tutaj widać dążenie do "normalizacji" polityki monetarnej. Europejski Bank Centralny może dać kolejne sygnały co do momentu zakończenia programu QE, w ramach którego skupuje obligacje skarbowe i korporacyjne. Warto przypomnieć, że QE już dwukrotnie zostało ograniczone - najpierw z 80 do 60 mld EUR miesięcznie, a w tym roku do 30 mld EUR. Teoretycznie obecna "runda" została przewidziana do września br.

Gdyby opierać się wyłącznie na historycznych zależnościach związanych z podwyżkami stóp procentowych, to należałoby dojść do wniosku, że do bessy na rynkach rozwiniętych z USA na czele mamy jeszcze sporo czasu. Ale trwająca "normalizacja" bilansu Fedu i perspektywa całkowitego zakończenia QE w eurolandzie wprowadzają sporo zamieszania. Niektórzy analitycy twierdzą, że skutkami stopniowego zacieśniania polityki monetarnej jest np. załamanie kursów niektórych walut z rynków wschodzących (argentyńskie peso, brazylijski real, turecka lira). Bezpośrednim skutkiem zakończenia QE w strefie euro mogłoby zaś być ryzyko skoku rentowności obligacji w zadłużonych krajach peryferyjnych, takich jak przeżywające perturbacje polityczne Włochy.

Reasumując, być może polityka głównych banków centralnych bessy na obecnym etapie jeszcze nie wywoła (więcej szacunków na ten temat już niebawem), ale odchodzenie od QE w Europie (i operacja odwrotna do QE w USA) oznaczają de facto przykręcanie kurka z pieniędzmi, co może zaowocować wysoką zmiennością na różnych rynkach (ale wysoka zmienność ma nie tylko negatywne oblicze; to także potencjalne okazje).

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.