Bądź na bieżąco! Zapisz się na NEWSLETTER

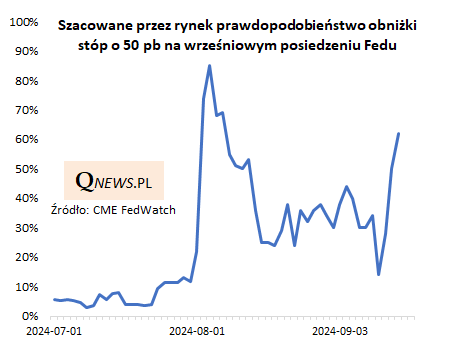

Chociaż w ostatnich dniach zajmowaliśmy się już tematem oczekiwanego początku obniżek stóp procentowych w USA, to przed dzisiejszym kluczowym posiedzeniem Fedu warto jeszcze pokusić się o dodatkowe wątki. Przede wszystkim dlatego, że w ostatnim czasie gwałtownie wzrosło wyceniane przez rynki prawdopodobieństwo dużej (o 50 punktów bazowych) pierwszej obniżki stóp. O ile jeszcze tydzień temu rynek był przekonany o małej obniżce, to teraz obstawia raczej właśnie scenariusz mocnego zaakcentowania początku cyklu cięć. Do tej nagłej przemiany przyczynił się m.in. były szef nowojorskiego Fedu, W. Dudley, wzywając bank centralny do dużej obniżki ze względu na zbyt wysoki jego zdaniem poziom stóp.

Jaka potencjalnie może być reakcja rynkowa na środowe cięcie stóp?

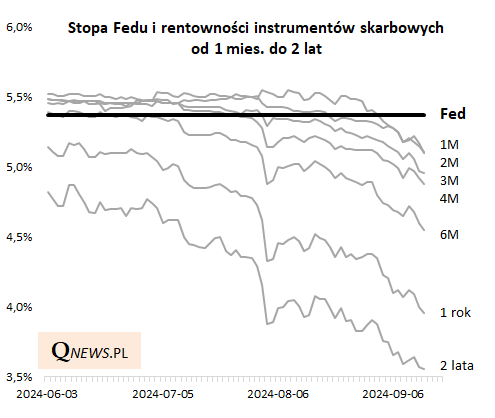

Skoro tak dużo mówi się o obniżce o 50 pb, to naturalne wydaje się, że mniejsza obniżka byłaby sporym rozczarowaniem dla rynków obligacji. Ich rentowności szły ostatnio mocno w dół, coraz agresywniej dyskontując nadchodzący cykl cięć. Mała obniżka o 25 pb mogłaby zostać zinterpretowana jako sygnał, że ten cykl nie będzie jednak tak agresywny.

Niejasna jest natomiast potencjalna reakcja rynku długu na dużą obniżkę. Teoretycznie i tutaj mogłaby się pojawić realizacja zysków zgodnie z zasadą "kupuj plotki, sprzedawaj fakty", aczkolwiek takie cięcie w średnim terminie ugruntowałoby jednak oczekiwania na spory cykl obniżek. Przypomnijmy, że historycznie duże cykle były korzystne dla posiadaczy obligacji stałokuponowych (bo spadek rentowności to wzrost ich cen).

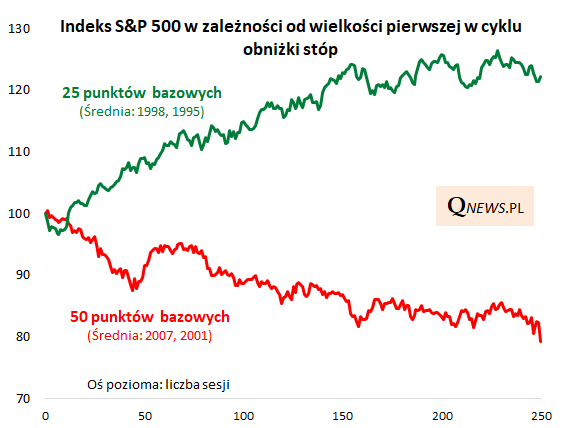

Również w przypadku akcji można w początkowym etapie zakładać pewną zadyszkę po wyczekiwanej od dawna decyzji Fedu, natomiast dalsze losy zależne będą od tego, czy początek obniżek będzie zwiastunem recesji, czy też nie. Historycznie duża obniżka o 50 pb na początku cyklu - jak w latach 2007 i 2001 - była niestety złowieszczym przesłaniem dla Wall Street. Z punktu widzenia rynku akcji lepsze byłoby zatem spokojniejsze rozpoczęcie cięć (jak w latach 90-tych).

Reasumując, niewątpliwie "zagęszcza" się rynkowa atmosfera przed kończącym się w środę kluczowym posiedzeniem Fedu, wraz z wycenianym przez rynek wzrostem prawdopodobieństwa dużej obniżki stóp o 50 punktów bazowych - z takim wydarzeniem ostatni raz mieliśmy do czynienia we wrześniu 2007 roku. Może jednak Fed będzie chciał uniknąć takich negatywnych skojarzeń?

Tomasz Hońdo, CFA, Quercus TFI S.A.