Bądź na bieżąco! Zapisz się na NEWSLETTER

Wczoraj pisaliśmy o coraz bardziej "byczych", ale ciągle jeszcze nie euforycznych nastrojach wśród menedżerów funduszy na świecie wg sondażu Bank of America.

Pozostańmy jeszcze w tym temacie. Poruszyli go właśnie także stratedzy banku Goldman Sachs (GS), robiąc przegląd monitorowanych przez siebie wskaźników.

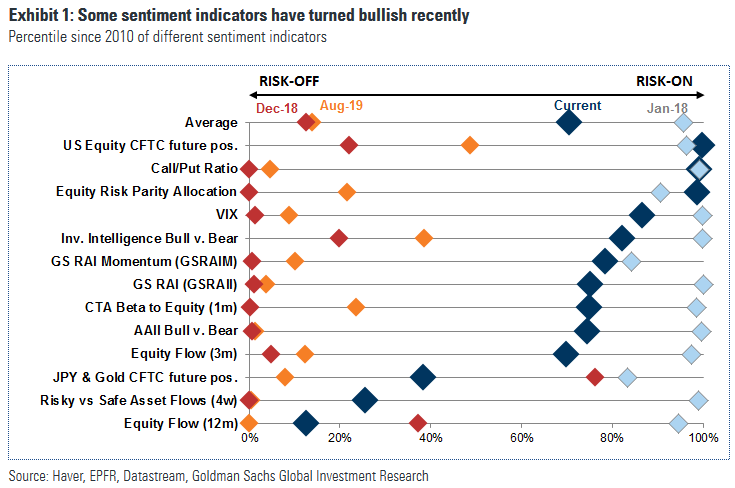

Przyznają, że o ile pod koniec 2018 roku wskaźniki te zgodnie pokazywały, że inwestorzy są pesymistycznie nastawieni (co oznaczało, że paradoksalnie istnieje znaczna przestrzeń do poprawy nastrojów - i tak się potem stało), to od tego czasu dużo się zmieniło. Trzy spośród 13. barometrów z listy GS znalazły się już na niebezpiecznych poziomach ze stycznia 2018, gdy punkt kulminacyjny osiągnęła wspominana przez nas wielokrotnie ekscytacja "globalnym zsynchronizowanym ożywieniem gospodarczym".

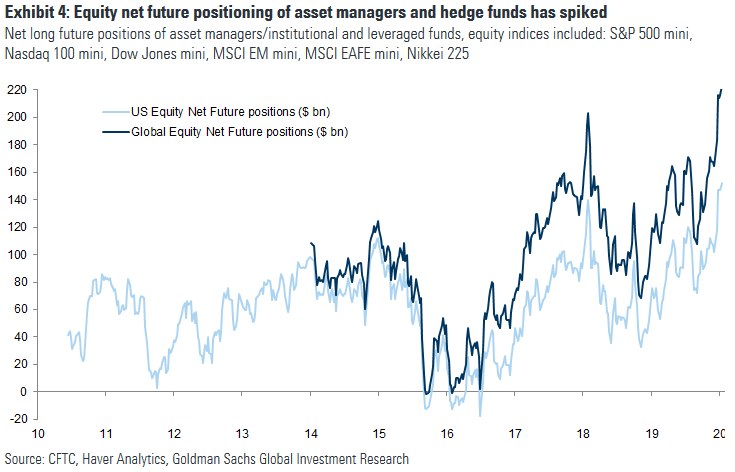

Najbardziej alarmująco wygląda wykres pozycji na rynku kontraktów terminowych, które wg obliczeń Goldmana osiągają rekordowe poziomy.

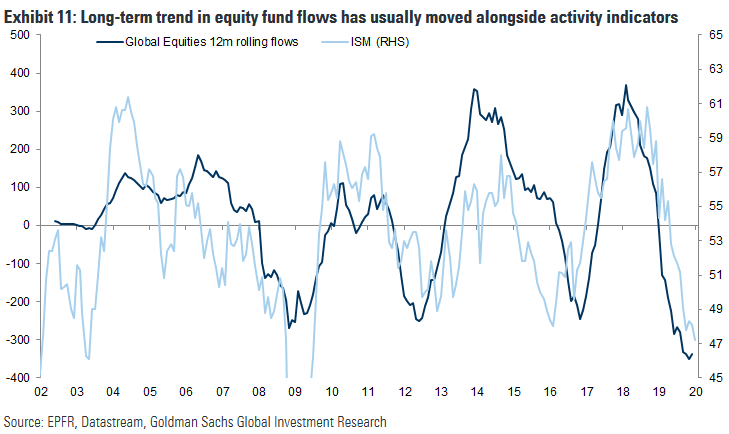

Jednak większość wskaźników z listy GS, choć wyraźnie urosły, jest dopiero na drodze do euforycznych pułapów. Są też takie, które jeszcze niemal w ogóle nie urosły i ciągle pokazują raczej pesymizm niż niebezpieczną euforię. W tej ostatniej kategorii plasują się napływy netto do funduszy akcji. Te są bowiem w okolicach ... wieloletniego dołka. Dla porównania, u szczytu euforii w styczniu 2018 były na poziomie najwyższym od lat.

Kwestia napływów może budzić pewne kontrowersje, bo z powyższego wykresu wynika przy okazji, że ucieczka kapitałów była ściśle skorelowana z sygnałami schłodzenia w gospodarce (spadek ISM). GS zakłada jednak poprawę koniunktury w tym roku.

Czytaj też: Rekordowa rozbieżność na Wall Street

Konkluzja? "Chociaż pozycjonowanie inwestorów wygląda mniej korzystnie niż na początku 2019 roku i sugeruje, że rynki już dyskontują poprawę globalnego wzrostu gospodarczego w 2020 roku, to jednak niektóre wskaźniki pozostają w tyle. To sugeruje, że może ciągle istnieć przestrzeń do dalszej rotacji kapitału w kierunku ryzykownych aktywów" - podsumowuje Goldman Sachs.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.