| Tomasz Hońdo |

| Starszy Analityk Quercus TFI S.A. | |

| tomasz.hondo@quercustfi.pl |

W jednym z poprzednich artykułów poświęconych wskaźnikom nastrojów rynkowych pisałem o udziale akcji w portfelach aktywnie zarządzających firm inwestycyjnych w USA (według ankiety NAAIM). Z analizy danych historycznych jasno wynika, że skrajnie wysoki odsetek akcji to oznaka niebezpiecznie dużego optymizmu, zaś skrajnie niski odsetek, to z kolei zachęta do kupowania mocno przecenionych akcji.

W Polsce za odpowiednik tego typu barometrów nastrojów uznać można odsetek akcji w portfelach Otwartych Funduszy Emerytalnych (OFE). Wskaźnik ten ma bardzo istotną zaletę: opiera się na obiektywnych danych gromadzonych (i publikowanych co miesiąc) przez Komisję Nadzoru Finansowego i obejmujących wszystkie OFE. Inna zaleta jest taka, że przez lata fundusze stały się liczącym się uczestnikiem rynku. W pierwszych miesiącach br. wartość akcji w ich portfelach przekroczyła 100 mld zł. To sporo, biorąc pod uwagę, że kapitalizacja wszystkich spółek na GPW to ok. 750 mld zł.

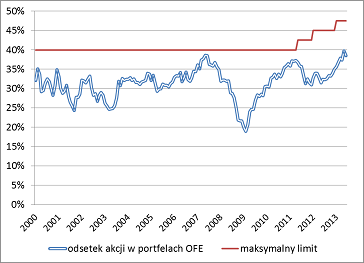

Pytanie jednak czy odsetek akcji w portfelach OFE faktycznie może być traktowany jako trafny barometr nastrojów? Okazuje się, że coś jest na rzeczy. W kulminacyjnym punkcie wielkiej hossy w połowie 2007 r. udział akcji sięgał rekordowego poziomu 38,6%. Niewiele niższy był ten wskaźnik tuż przed pamiętnym krachem w sierpniu 2011 r. Z kolei w dołku dramatycznej bessy w lutym 2009 r. OFE miały w akcjach jedynie 19% aktywów.

Na tym właściwie można by zakończyć naszą analizę, konkludując że obecny udział akcji (38,5% na koniec czerwca) jest niebezpiecznie wysoki, gdyby nie jedna kwestia. W maju 2011 r. pojawił się czynnik komplikujący porównanie obecnego zaangażowania OFE na rynku akcji z danymi historycznymi. Ustawodawca postanowił stopniowo zwiększać dopuszczalny limit inwestycji w akcje z dotychczasowych 40% aż do 90% w 2034 r. Co roku limit ma być podwyższany o kolejne 2,5 pkt. proc. (42,5% od maja 2011 r., 45% od stycznia 2012 r., 47,5% od stycznia 2013 r., itd.).

W tym kontekście należy zmienić sposób analizy danych, bo wzrost udziału akcji w ostatnich kilkunastu miesiącach jest przynajmniej po części związany z wyższym limitem, a nie ze skrajnym optymizmem wśród zarządzających.

Rys. 1. Udział akcji w portfelach OFE

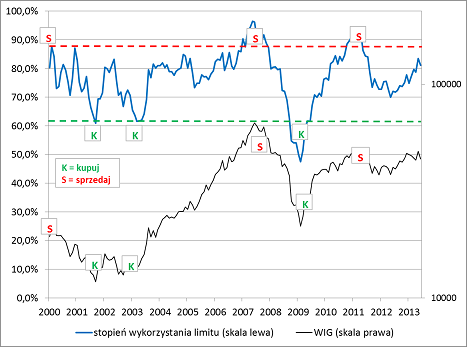

W tej sytuacji można zaproponować skorygowany barometr nastrojów. Nazwijmy go stopniem wykorzystania maksymalnego limitu inwestycji w akcje przez OFE. Obliczyć go można w następujący sposób:

aktualny odsetek akcji w portfelach OFE / aktualny maksymalny dopuszczalny limit inwestycji w akcje.

Rys. 2. Stopień wykorzystania limitu inwestycji w akcje przez OFE na tle koniunktury giełdowej

Po takiej korekcie okazuje się, że obecnie (na koniec czerwca) OFE wykorzystują limit w 81,2%. Trudno to uznać za wygórowany poziom, skoro w przeszłości w okresach skrajnego optymizmu wskaźnik przekraczał 87% (historyczne maksimum to aż 96,5%).

A jaki poziom można z kolei przyjąć za dolną granicę? Pomijając początkowy okres działalności OFE, historyczne minimum to 47%. Jeśli pod uwagę weźmiemy nie tylko ostatnią bessę, ale też tę z lat 2000-2002, to można dojść do wniosku, że akcje opłacało się szczególnie kupować po spadku wskaźnika poniżej 62%. Co bardziej odważni inwestorzy mogli rozważać akumulację akcji nawet jeszcze wcześniej – po spadku wskaźnika do 70% (taka strategia sprawdziłaby się w połowie minionego roku, choć oznaczałaby zarazem dotkliwe straty w drugiej połowie 2008 r.).

Pytanie jednak jaka jest przyszłość OFE. Wygląda na to, że wspomniane zmiany z 2011 r. były jedynie wstępem do dużo poważniejszej przebudowy systemu emerytalnego. Rząd od miesięcy trzyma inwestorów niepewności – nie wiadomo czy aktywa OFE nie zostaną dramatycznie odchudzone.

KONKLUZJE:

- poziom zaangażowania OFE na rynku akcji był w przeszłości trafnym barometrem nastrojów;

- szczególnie opłacało się kupować akcje, kiedy OFE wykorzystywały maksymalny limit inwestycji w mniej niż 62%, zaś sprzedawać, gdy limit był wykorzystany w więcej niż 87%;

- obecnie OFE wykorzystują limit w nieco ponad 81%, co jest nie jest jeszcze alarmująco wysokim poziomem.

Zachęcamy do zapisania się na NEWSLETTER, w którym regularnie powiadamiamy o najnowszych artykułach na qnews.pl.

Wyłącznie dla osób zapisanych na NEWSLETTER: comiesięczny przegląd inspirujących wykresów.

Przypominamy też o konkursie z nagrodami - tylko do końca lipca!