| Tomasz Hońdo, CFA |

| Starszy Analityk Quercus TFI S.A. | |

| tomasz.hondo@quercustfi.pl |

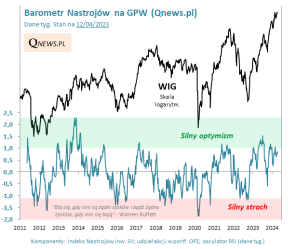

W analizie sprzed tygodnia zastanawiałem się nad tym, co mogą oznaczać coraz bardziej wygórowane wartości wskaźnika cena/prognozowane zyski spółek. Wnioski nie były jednoznaczne. Z jednej strony co bardziej ostrożni inwestorzy mogą to potraktować jako sygnał do stopniowej realizacji zysków (zwłaszcza w kontekście coraz bardziej widocznych oznak niebezpiecznie rosnącego optymizmu na rynku). Z drugiej – z porównania obecnej sytuacji z tą z lat 2009-2011 wynikałoby, że hossa może jeszcze potrwać w warunkach relatywnie wysokich wycen. Zwłaszcza że ożywienie gospodarcze zacznie popychać w górę zyski spółek, a w ślad za tym prawdopodobnie także prognozy przyszłych zysków.

To co najbardziej rzuca się w oczy w analizie wskaźnika C/Z to fakt, że poprzednio osiągnął on szczyt na wiele miesięcy przed końcem hossy w kwietniu 2011 r. Okazuje się, że takiej wady nie ma alternatywna miara atrakcyjności akcji – wskaźnik cena/wartość księgowa. Co prawda o konkluzjach płynących z analizy C/WK pisałem już miesiąc temu, ale po pierwsze poziom wycen na GPW ulega ostatnio wyjątkowo dynamicznym zmianom, a po drugie – postaram się dodać do tamtych rozważań nowe wątki.

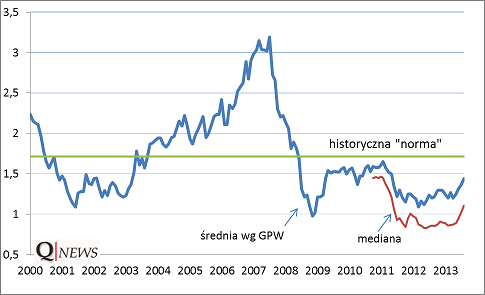

W momencie kiedy WIG po raz ostatni ustanowił szczyt trendu wzrostowego wiosną 2011 r. akcje na GPW były przeciętnie rzecz biorąc wyceniane 47 proc. powyżej wartości księgowej (czyli wskaźnik C/WK wynosił 1,47). Ową 47-proc. premię możemy potraktować w obecnej sytuacji jako pewien wyznacznik. Jeśli akcje znów będą wyceniane z taką premią, to zapali się lampka ostrzegawcza.

Przed miesiącem zwracałem uwagę, że mediana C/WK przekroczyła symboliczny poziom 1,0. Od tego czasu wiele się wydarzyło. Coraz powszechniejsza hossa na GPW (w ciągu miesiąca w górę poszły kursy ponad 80 proc. spółek) sprawiła, że wskaźnik przesunął się o kolejny poziom wyżej – przekroczył 1,1. Oznacza to, że wskaźnik wykonał kolejny duży krok na drodze od cyklicznego dołka, który został ustanowiony w lipcu 2012 r. na poziomie 0,83.

Rys. 1. Wskaźnik cena/wartość księgowa dla polskich akcji

Na potrzeby powyższej analizy zaprzęgliśmy wskaźnik C/WK w wersji liczonej jako mediana (danymi na ten temat dysponujemy od początku 2011 r.). Na wykresie prezentujemy także alternatywne ujęcie, czyli publikowaną przez GPW średnią ważoną, która jak widać jest położona nieco wyżej niż mediana. Inna metodologia nie zmienia jednak ogólnych wniosków. C/WK jest ciągle nie tylko poniżej szczytu z wiosny 2011 r., ale także poniżej średniej historycznej liczonej za okres od początku 2000 r., nie mówiąc już o „kosmicznych” poziomach z 2007 r. Na potrzeby powyższej analizy zaprzęgliśmy wskaźnik C/WK w wersji liczonej jako mediana (danymi na ten temat dysponujemy od początku 2011 r.). Na wykresie prezentujemy także alternatywne ujęcie, czyli publikowaną przez GPW średnią ważoną, która jak widać jest położona nieco wyżej niż mediana. Inna metodologia nie zmienia jednak ogólnych wniosków. C/WK jest ciągle nie tylko poniżej szczytu z wiosny 2011 r., ale także poniżej średniej historycznej liczonej za okres od początku 2000 r., nie mówiąc już o „kosmicznych” poziomach z 2007 r. |

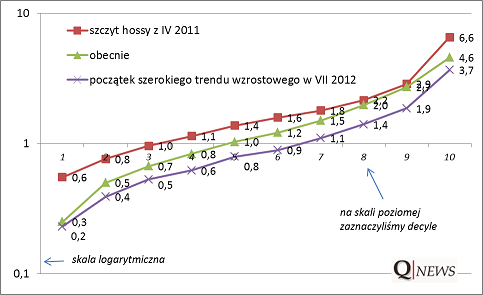

Rys. 2. Rozkład wskaźników C/WK w trzech ważnych momentach

Uszeregowaliśmy wszystkie akcje z GPW od najniższych do najwyższych wartości C/WK, a następnie podzieliliśmy je na tzw. decyle, czyli 10 równych części. Dla każdego decyla zaznaczyliśmy na wykresie przeciętną wartość C/WK. Jakie wnioski płyną z takiej bardziej dogłębnej analizy? Po pierwsze, jak widać wyceny podniosły się praktycznie na całej szerokości wykresu względem dołka z ub.r. Po drugie jednak, również niemal na całej szerokości wskaźniki są ciągle niższe niż wiosną 2011 r. Co ciekawe największy dystans widoczny jest w najniższych decylach, czyli w przypadku bardzo nisko wycenianych spółek, które jednak często nie mają się czym pochwalić jeśli chodzi o bieżące wyniki. Uszeregowaliśmy wszystkie akcje z GPW od najniższych do najwyższych wartości C/WK, a następnie podzieliliśmy je na tzw. decyle, czyli 10 równych części. Dla każdego decyla zaznaczyliśmy na wykresie przeciętną wartość C/WK. Jakie wnioski płyną z takiej bardziej dogłębnej analizy? Po pierwsze, jak widać wyceny podniosły się praktycznie na całej szerokości wykresu względem dołka z ub.r. Po drugie jednak, również niemal na całej szerokości wskaźniki są ciągle niższe niż wiosną 2011 r. Co ciekawe największy dystans widoczny jest w najniższych decylach, czyli w przypadku bardzo nisko wycenianych spółek, które jednak często nie mają się czym pochwalić jeśli chodzi o bieżące wyniki. |

Największą zaletą C/WK wydaje się prostota w interpretacji. Im wyżej jest ten wskaźnik, tym bardziej wyceny rynkowe oderwane są od księgowej wartości majątku netto spółek. Gdyby przyjąć na chwilę upraszczające założenie, że C/WK w obecnym cyklu wzrostowym dojdzie dokładnie do poziomu z wiosny 2011 r., to mamy bardzo prostą, intuicyjną i zdroworozsądkową metodę oceny atrakcyjności akcji. Wystarczy w danej chwili sprawdzić potencjał wzrostowy względem poziomu z 2011 r. (1,47), czyli odpowiedzieć na pytanie o to ile musiałby jeszcze urosnąć C/WK, gdyby miał dotrzeć do poziomu 1,47?

Łatwo sprawdzić, że w lipcu 2012 r. (czyli zanim jeszcze zaczął stopniowo rozkręcać się trend wzrostowy na rynku małych i średnich spółek) potencjał wzrostowy wynikający z takiej prostej metody wynosił aż 77 proc. (1,47/0,83). Kiedy przed miesiącem pisałem, że C/WK przekroczył granicę 1,0, potencjał skurczył się do 47 proc. Obecnie – gdy wskaźnik przekracza już poziom 1,1 – potencjał wzrostowy wynosi ok. 30 proc.

Co prawda potencjał ten dotyczy tego o ile mógłby urosnąć C/WK, ale w praktyce można to w pewnym przybliżeniu utożsamiać z potencjałem dotyczącym cen akcji, bo wartość księgowa jest parametrem w miarę stabilnym.

Na podstawie tych założeń można zatem dojść do wniosku, że chociaż przez ponad rok potencjał wzrostowy dla polskiego rynku akcji został już w przeszło połowie skonsumowany, to jednak ciągle pozostało jakieś 30 proc. do dalszej konsumpcji. Oczywiście każdy kolejny silny wzrost notowań będzie oznaczał dalsze kurczenie się tego teoretycznego potencjału.

Pytanie na ile realistyczne jest założenie mówiące, że C/WK powróci do poziomu z wiosny 2011 r.? Wydaje się, że założenie to jest o tyle w miarę bezpieczne, że cykl wzrostowy w 2011 r. został przerwany na znacznie niższych pułapach niż np. boom w latach 2006-2007, kiedy wskaźniki C/WK zawędrowały dużo wyżej.

Reasumując, wyceny akcji konsekwentnie przemierzają drogę od cyklicznego dołka (kiedy na rynku było bardzo tanio) do cyklicznego szczytu (kiedy będzie relatywnie drogo). Ostatnio ten proces nabrał jeszcze większego tempa.

Zachęcamy do zapisania się na NEWSLETTER. Wyłącznie dla subskrybentów: comiesięczny przegląd wykresów z giełdy i gospodarki.