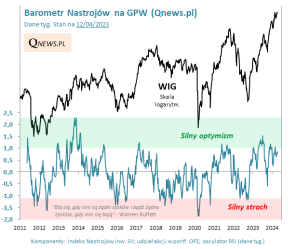

Bądź na bieżąco! Zapisz się na NEWSLETTER

Z rozrzewnieniem można wspominać czasy, w których kojarzony z małymi spółkami indeks sWIG80 rósł w trakcie hossy nawet po kilkaset procent. Ostatnie lata to już inna rzeczywistość. Raczej trend "pełzający", niż dynamiczna hossa. Ledwie w lutym 2017 sWIG80 zdołał pokonać poprzedni szczyt z jesieni 2013, a wkrótce potem zmienił kierunek na spadkowy. Ostatnio powraca w kierunku dołka z jesieni ub.r.

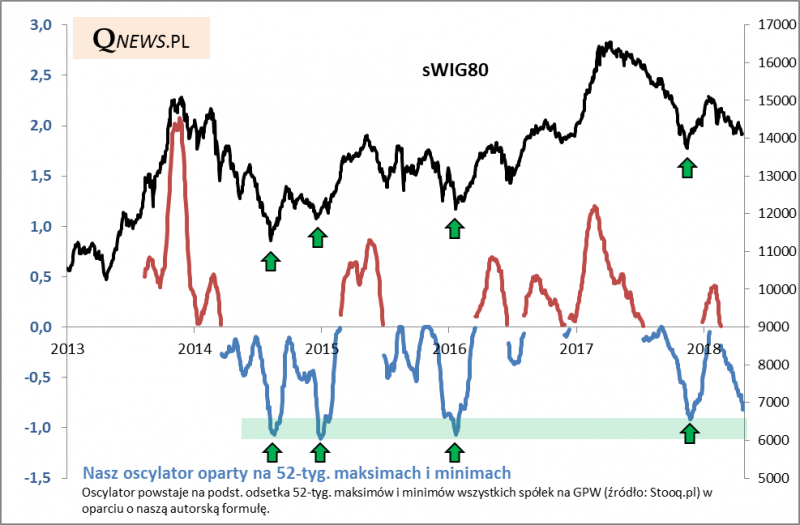

Czy istnieje jakiś sposób, by "wyłapywać" dołki w ramach tego pełzającego trendu? Nasz eksperymentalny oscylator, który liczymy od 2013 r. na podstawie liczby 52-tygodniowych maksimów i minimów notowań na GPW, zmierza konsekwentnie w kierunku swych historycznych dołków, przy których opłacało się zaryzykować.

Oczywiście zdajemy sobie sprawę, że historia tego oscylatora może być zbyt krótka do wyciągania wiarygodnych wniosków, więc rzućmy też okiem na bardziej długoterminowe wskaźniki.

Indeks "maluchów" zmierza ku swej wartości księgowej (obecnie niespełna 12.100 pkt.). Pobyt w jej okolicach historycznie stanowił zawsze okazję do zakupów. Inna sprawa, że w ostatnich latach wartość księgowa uległa pewnej stagnacji, podczas gdy wcześniej systematycznie mocno rosła. W kondycji spółek coś wyraźnie się popsuło (pamiętajmy też, że niektóre najlepsze spółki stopniowo przeszły do mWIG40).

Dobra wiadomość jest taka, że popularny oscylator RSI (w wersji opartej na danych miesięcznych) zszedł już do poziomów, przy których zatrzymywały się fale przeceny począwszy od 2014 roku. Gorsza wiadomość jest z kolei taka, że wcześniej największe ruchy spadkowe sprowadzały RSI aż w okolicę strefy wyprzedania. Aby to się stało, sWIG80 musiałby zejść do ok. 11.700 pkt. (przy okazji indeks znalazłby się poniżej wspomnianej wartości księgowej). To oznaczałoby jeszcze spadek o ok. 17%. Tych wyliczeń nie należy traktować oczywiście jako przepowiedni, że tak właśnie musi się stać - to raczej symulacja czarnego scenariusza. Jeśli indeks "maluchów" będzie nadal poruszał się w sposób taki jak w ostatnich czterech-pięciu latach, to twarde dno powinno zostać ustanowione znacznie wcześniej (patrz nasz oscylator).

Reasumując, stopniowy powrót sWIG80 w kierunku ubiegłorocznego dołka każe zastanowić się nad odpowiedzią na pytanie: kiedy pojawią się sygnały kupna? Pierwsze zachęcające oznaki mogą pojawić się już niebawem (nasz oscylator jest coraz bliżej dołków, a miesięczne RSI dotarło do dołków z ostatnich czterech lat). W wersji optymistycznej (czytaj: utrzymanie "pełzającego trendu wzrostowego" z ostatnich lat) kres przeceny jest więc blisko. Zaś w czarnym scenariuszu (załamanie na rynkach globalnych) indeks musiałby spaść jeszcze o ok. 17 procent, zanim zejdzie poniżej swej wartości księgowej, a miesięczny RSI znajdzie się w strefie wyprzedania. Pocieszające jest to, że z czymś takim mieliśmy do czynienia jedynie w najbardziej dramatycznych okolicznościach, takich jak dno globalnego kryzysu finansowego (2008/2009) czy też krach w 2011 roku. Innymi słowy, mizeria na rynku małych spółek jest już tak zaawansowana, że nie potrzeba by kilkudziesięcioprocentowej przeceny (wystarczyłoby "jedyne" 17%), by pojawiły się sygnały takie jak w dołku największej bessy w historii sWIG-u.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.