Bądź na bieżąco! Zapisz się na NEWSLETTER

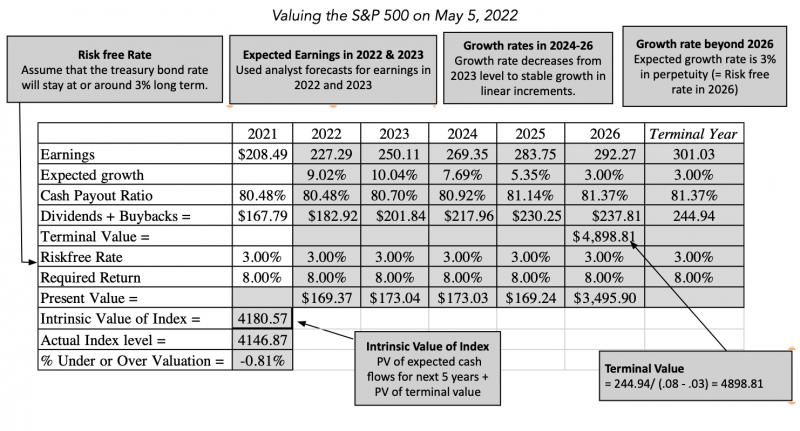

Powracamy do tematu "jak właściwie wycenić S&P 500?", odwołując się do rozważań uznanego autorytetu w tej sferze, prof. Aswatha Damodarana. W najnowszej analizie (datowanej na 5 maja) oszacował on fundamentalną wartość amerykańskiego indeksu na ok. 4180 pkt. w scenariuszu bazowym. Szacunek ten oparty jest na założeniu, że zyski spółek będą rosły zgodnie z rynkowym konsensusem (9% w tym roku, 10% w 2023 r., a po czterech latach docelowo 3% rocznie), a tzw. stopa wolna od ryzyka (rentowność 10-letnich obligacji skarbowych) będzie wynosiła docelowo 3%.

Źródło: Prof. A. Damodaran. Wycena oparta jest na klasycznym modelu zdyskontowanych przepływów pieniężnych, tzn. szacunek wartości S&P 500 (Intrinsic Value) to suma prognozowanych dywidend i buyback'ów w poszczególnych latach, przeliczonych za pomocą stopy dyskontowej (Required Return), na którą składają się stopa wolna od ryzyka (Risk-free Rate) oraz premia za ryzyko.

Źródło: Prof. A. Damodaran. Wycena oparta jest na klasycznym modelu zdyskontowanych przepływów pieniężnych, tzn. szacunek wartości S&P 500 (Intrinsic Value) to suma prognozowanych dywidend i buyback'ów w poszczególnych latach, przeliczonych za pomocą stopy dyskontowej (Required Return), na którą składają się stopa wolna od ryzyka (Risk-free Rate) oraz premia za ryzyko.

Oznaczałoby, że po spadku w pierwszej połowie maja S&P 500 stał się nieco niedowartościowany względem tej wyceny.

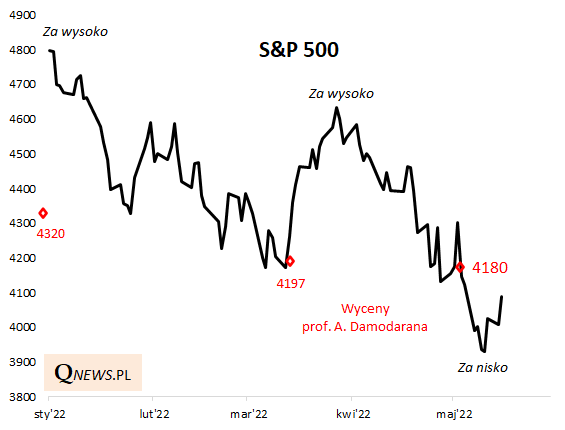

Jeśli rzucimy okiem na poprzednie tegoroczne wyceny, to widać, że nie ulegają one dramatycznym zmianom (lekko się obniżają) i są zgodnie z intuicją o wiele bardziej stabilne niż wahająca się wartość S&P 500. Jednocześnie szacunki z początku stycznia i z połowy marca okazywały się trafną wskazówką dla inwestorów. W styczniu S&P 500 faktycznie był sporo za wysoko, by potem powrócić w dół do wartości oszacowanej przez prof. Damodarana. W drugiej połowie marca indeks również zawędrował za wysoko względem wyceny, co potem znowu musiał odpokutować. Tym razem jest trochę za nisko, co może być w tym kontekście w miarę optymistycznym sygnałem.

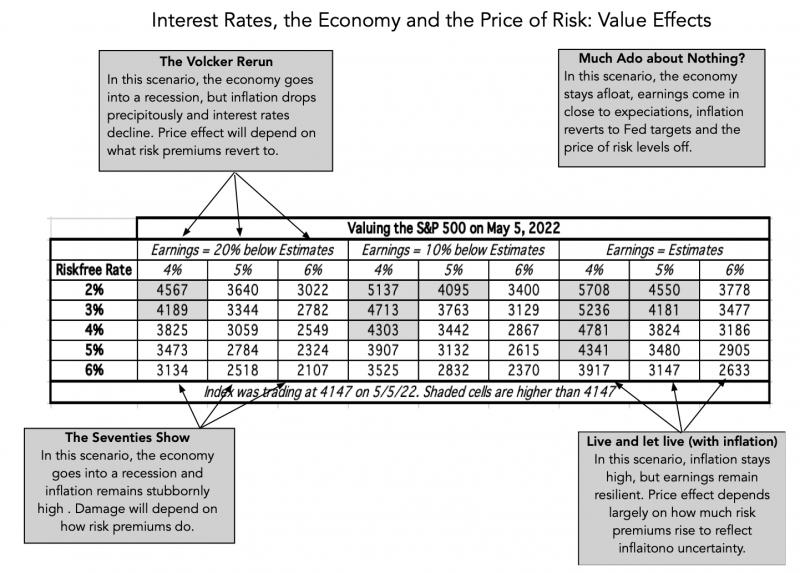

Tym razem prof. Damodaran okrasza jednak swe wyliczenia dodatkową dawką ostrożności i obok wariantu bazowego pokazuje również inne, w tym dużo bardziej pesymistyczne scenariusze wyceny. Wynika z nich, że najgorszym wariantem byłaby powtórka uporczywej stagflacji z lat 70., która oznaczałaby z jednej strony wysokie stopy procentowe (negatywne dla wyceny), a z drugiej recesję (spadek zysków firm). Najniższa liczba pojawiająca się w takim wariancie to zaledwie ok. 2100 pkt.

Jakkolwiek zatem pocieszać się można, że obecnie S&P 500 jest nawet nieco niedoszacowany względem bazowej wyceny uwzględniającej obecne konsensusowe prognozy zysków i umiarkowany poziom stóp procentowych, to jednak zmierzanie gospodarek w kierunku stagflacji/recesji wymusiłoby mocne cięcie fundamentalnych wycen akcji. Zdaniem prof. Damodarana Rezerwa Federalna, od której ruchów zależy m.in. stopa wolna od ryzyka w kalkulacjach, "jest w sytuacji między młotem (wyższa inflacja) i kowadłem (recesja) i wszyscy będziemy odczuwać tego bolesne skutki".

Tomasz Hońdo, Quercus TFI

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.