Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

W przyszłym roku stopy zwrotu na Wall Street w większym stopniu będą zależeć od wzrostu zysków spółek, a nie od wzrostu wskaźnika P/E, który niemal w pełni odpowiadał za zwyżkę S&P 500 w tym roku. A na GPW ma się radykalnie poprawić bilans przepływów kapitału.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Ten rok najlepszy dla zrównoważonego portfela od … 1998 roku

Goldman Sachs (GS) wylicza, że o ile 2018 rok był słaby dla inwestorów, to ten mijający jest najlepszy od końcówki lat 90. dla standardowego portfela 60/40 (złożonego w 60 proc. z akcji amerykańskich i 40 proc. z obligacji). Złożyło się na to kilka czynników. Indeksy giełdowe startowały z niskiego punktu (końcówka 2018), w którym zdaniem strategów J.P. Morgan (JPM) rynki przeszacowały ryzyko nadejścia recesji w gospodarkach. Oczywiście spory udział w wygenerowaniu dobrych stóp zwrotu miało też poluzowanie polityki monetarnej przez banki centralne.

Dobre wyniki kosztem wyższych poziomów wyceny

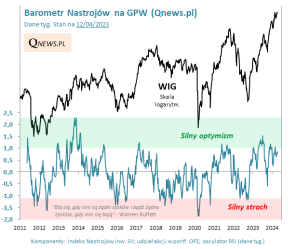

GS pokazuje, że w przytłaczającej większości, i to na wszystkich głównych giełdach, wysokie tegoroczne stopy zwrotu udało się uzyskać przede wszystkim za sprawą wzrostu wskaźników P/E (cena/zysk), a nie dzięki wzrostowi zysków spółek – bo tego niemal nie było na skutek zadyszki w gospodarkach.

Większość strategów wypowiada się bardzo ostrożnie co do możliwości dalszego wzrostu wskaźników P/E w przyszłym roku, szczególnie jeśli chodzi o Wall Street. BofAML wylicza, że począwszy od lat 60. po roku z tak wyraźnym wzrostem P/E kolejny rok średnio rzecz biorąc przynosił dla odmiany niewielki spadek tego wskaźnika.

Rys. 1. Wkład dywidend, zmian poziomów wyceny i zmian zysków spółek w tegoroczne stopy zwrotu z poszczególnych indeksów giełdowych

Źródło: Goldman Sachs Global Investment Research. Wyjaśnienie pojęć: dividend contribution = udział dywidend w całkowitych stopach zwrotu; valuation contribution = wkład wzrostu wskaźników P/E w stopy zwrotu; earnings contribution = wkład wzrostu zysków spółek. MSCI AC World = globalny indeks giełdowy.

Stratedzy liczą raczej dla odmiany na ożywienie w zyskach korporacji, choć nie tryskają pod tym względem wielkim optymizmem. GS oczekuje wzrostu zysków spółek z S&P 500 o 6 proc., w Europie przyrost ma być o połowę mniejszy.

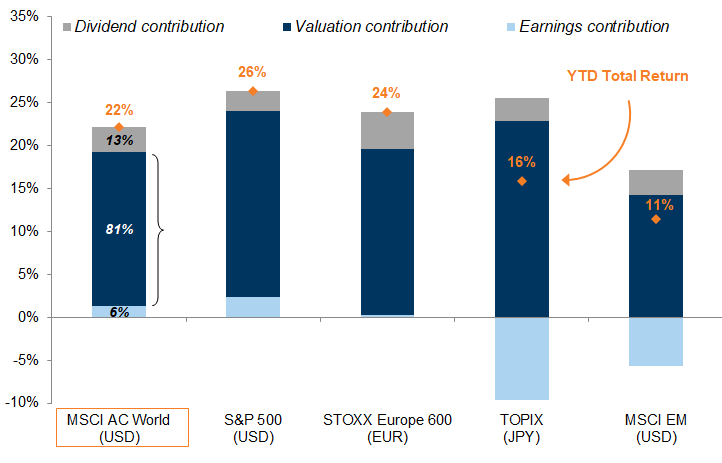

GS obawia się presji na mocno wygórowane marże amerykańskich korporacji. I pokazuje intrygujący wykres, z którego wynika, że marże raportowane przez spółki z S&P 500 zupełnie oderwały się w ostatnich latach od zysków w skali całej gospodarki, liczonych jako odsetek PKB. Tego typu wykresy pojawiały się na przestrzeni tego roku wielokrotnie. Pesymiści – jak okrzyknięty „wiecznym niedźwiedziem” Albert Edwards z Societe Generale – twierdzą, że korporacje stosują księgowe sztuczki, by zawyżyć zyski. GS rozbieżność tłumaczy częściowo dużą wagą wysokomarżowych spółek z sektorów „high tech” w indeksach giełdowych.

Rys. 2. Marże netto spółek z S&P 500 wyraźnie oderwały się od korelacji z poziomem zysków w całej amerykańskiej gospodarce – Goldman Sachs oczekuje „kompresji” marż

Źródło: Goldman Sachs Global Investment Research. Objaśnienie pojęć: US profits’ share of GDP = zyski sektora przedsiębiorstw / PKB; S&P Net Income Margins = marże netto (zysk netto/przychody) spółek z indeksu S&P 500.

Także BofAML obawia się „kompresji” marż amerykańskich firm, ale raczej z powodu wojen handlowych. Skoro globalizacja i rozwój handlu międzynarodowego sprzyjały ogromnym zyskom korporacji z Wall Street, to w naturalny sposób odwrócenie tych tendencji będzie wywierało niekorzystny wpływ – przekonują stratedzy.

Najmniej optymistycznie wśród głównych banków na temat zysków spółek wypowiada się Morgan Stanley. Oczekuje, że w przyszłym roku firmy na Wall Street w ogóle nie zwiększą swych zarobków, a te w Europie odnotują ledwie 2-proc. wzrost.

Czy amerykańskie akcje pozostaną liderem hossy?

W tym roku S&P 500 znów okazał się liderem globalnego trendu wzrostowego. Jednym z głównych czynników decydujących o relatywnej sile S&P 500 były skupy akcji własnych (buybacks) – te jeszcze bardziej przyspieszyły po cięciach podatkowych Trumpa. W przyszłym roku niewiele ma się pod tym względem zmienić. JPM oczekuje, że korporacje wydadzą na ten cel jakieś 750 mld USD. Ogromne buyback’i to także jeden z czynników decydujących o relatywnie szybkim wzroście zysków spółek (zysk na akcję rośnie, gdy na skutek skupu zmniejsza się liczba akcji).

Co musiałoby się stać, by amerykańskie akcje przyniosły w 2020 roku dla odmiany niższe stopy zwrotu niż reszta świata? „Musielibyśmy zobaczyć bardziej konkretną poprawę wzrostu gospodarczego na świecie oraz wzrost rentowności obligacji” – tłumaczy GS. Czynnikiem ryzyka dla Wall Street są wybory prezydenckie – mogą osłabiać stopy zwrotu, szczególnie w drugiej połowie roku. GS nie zakłada jednak, że akcje w USA pozostaną daleko w tyle – mają raczej przynieść podobne stopy zwrotu co indeksy globalne.

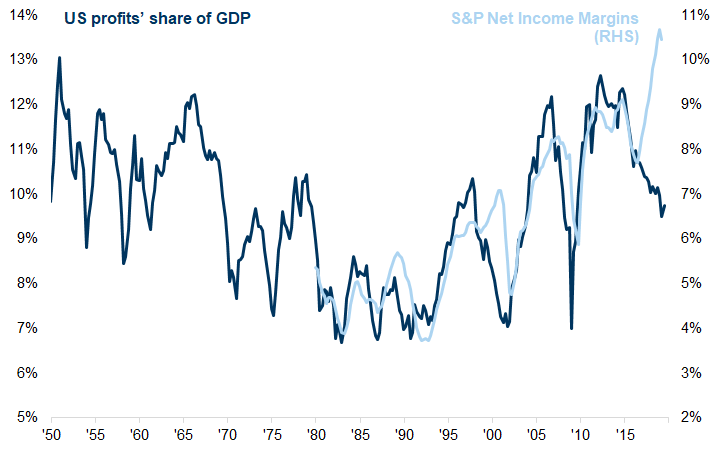

A u nas? Jest tanio i ma się poprawić struktura przepływów kapitału

Stratedzy Pekao Investment Banking wskazują na relatywnie niski poziom wyceny krajowych akcji. WIG wyceniany jest ze wskaźnikiem ceny do prognozowanych zysków spółek na poziomie nieco ponad 10, czyli z wyraźnym dyskontem względem rynków wschodzących.

Jednocześnie praktycznie wszyscy krajowi brokerzy wskazują na oczekiwaną poprawę bilansu przepływów kapitału. „Mało to więcej niż nic” – tak w skrócie Pekao podsumowuje perspektywę zakupów akcji na GPW przez Pracownicze Plany Kapitałowe (PPK). Ok. 100 mln zł – tyle w pierwszych miesiącach 2020 mogą wydawać na polskie walory PPK wg szacunków banku, przy założeniu że w programie uczestniczyć będzie 40 proc. uprawnionych. Wg banku największy wpływ może być zauważalny w segmencie małych i średnich spółek ze względu na ich ograniczoną płynność.

Jednocześnie zdaniem Pekao nie ma się co obawiać podaży akcji ze strony OFE, które w przyszłym roku mają zostać przekształcone w „IKE-bis”. W 2020 mogą one raczej dokupować polskich akcji ze względu na ostatnie zmiany w planie przekształcenia. Podaż może pojawić się dopiero w 2022 roku.

Dużo chłodniej na perspektywy przepływów kapitału patrzy mBank. PPK ocenia jako „wielkie rozczarowanie” i obawia się, że dużo niższa od oczekiwań stopa partycypacji w programie oznacza niskie zaufanie zarówno do przemian emerytalnych, jak i rynku kapitałowego. A to może z kolei zapowiadać, że o wiele więcej osób niż się spodziewano może zrezygnować z przeniesienia środków z OFE do „IKE-bis” na rzecz ZUS. Nawet mBank jednak przyznaje, że PPK będą źródłem popytu na akcje, tyle że znacznie mniejszego od pierwotnych szacunków.

Ciekawie pod tym względem wyglądają projekcje DM BOŚ. Wynika z nich, że łączne saldo zakupów netto polskich akcji przez PPK+OFE/IKE-bis największe rozmiary osiągnie właśnie w 2020 roku, potem będzie już mniejsze ale ciągle dodatnie w 2021, zaś od 2022 stanie się ujemne (a z każdym kolejnym rokiem będzie coraz bardziej ujemne).

Optymizmem tryska natomiast raport analityczny DM Trigon. Bilans napływów w połączeniu z niskimi poziomami wyceny i ożywieniem na świecie powinien wywindować WIG20 o ponad 15 proc. (podobnie mWIG40). Rodzima giełda ma wreszcie przynieść lepsze stopy zwrotu niż rynki wschodzące, a te z kolei mają wypaść lepiej niż akcje z rynków rozwiniętych.

Nasz komentarz do tych wszystkich prognoz? Pamiętajmy, że stratedzy nie są przysłowiową wyrocznią – nie udało im się przykładowo przewidzieć ostatniej bessy na Wall Street (2008/09), choć w trakcie hossy ich – z reguły umiarkowanie optymistyczne – prognozy zazwyczaj się sprawdzają.

Poziomy docelowe dla S&P 500 na koniec 2020 roku (w pkt.)

3425 – Credit Suisse

3400 – Goldman Sachs, J.P. Morgan

3300 – Bank of America/Merrill Lynch, Citigroup

3110 – Commerzbank

3000 – Morgan Stanley, UBS

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.