Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

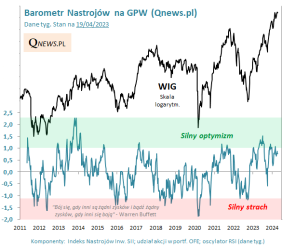

Indeks sWIG80 po okresie zadyszki zaczął przymierzać się do ataku na rekord wszech czasów z 2007 roku. Przeszkodą w realizacji celu nie wydają się wyceny akcji, o wiele niższe niż przed laty. Czynnikiem ryzyka jest natomiast uzasadniona groźba spowolnienia w gospodarkach.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Przy okazji poprzedniej analizy, w której omawialiśmy różne „dywergencje” rynkowe, wspomnieliśmy, że amerykańskie indeksy małych spółek już od ponad pół roku tkwią w trendzie bocznym. Tym razem odświeżmy diagnozę dotyczącą akcji rodzimych małych firm, których indeks (sWIG80) również w ostatnich miesiącach utknął w trendzie bocznym, a zarazem w ostatnich dniach próbował wydostać się z tego zastoju.

„Trend is your friend”

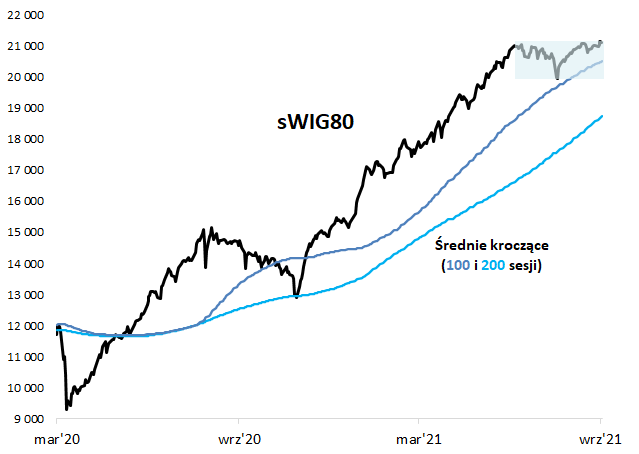

Zacznijmy od prostej analizy technicznej. Sytuacja na wykresie nie budzi póki co większych zastrzeżeń. Zadyszka w ostatnich trzech miesiącach nie wywróciła ogólnej diagnozy do góry nogami. Indeks „maluchów” zdołał utrzymać się powyżej ważnych średnich kroczących, liczonych za 200 czy nawet 100 sesji (ta druga była tylko przez chwilę zagrożona w trakcie lipca).

Benchmark przetrwał płaską korektę w na tyle dobrej formie, że w środę sięgnął nawet po nowe maksimum obecnej hossy. Warto odnotować, że z tego poziomu brakuje raptem 3 proc. do rekordu wszech czasów z 2007 roku (21696,76 pkt. na zamknięciu) – aż prosi się, by ten szczyt został wreszcie zdobyty, skoro udało się to już np. rodzimemu WIG-owi (o rekordach można już od dawna natomiast mówić w odniesieniu do sWIG80 w wersji „TR”, czyli z uwzględnieniem reinwestycji dywidend).

Warto przy tym odnotować wyniki naszych wcześniejszych analiz, według których w całej historii GPW małe spółki to zdecydowanie najlepszy pod względem wieloletnich stóp zwrotu segment i niejako obowiązkowa pozycja w zdywersyfikowanym portfelu inwestycyjnym.

Wyceny się częściowo uatrakcyjniły

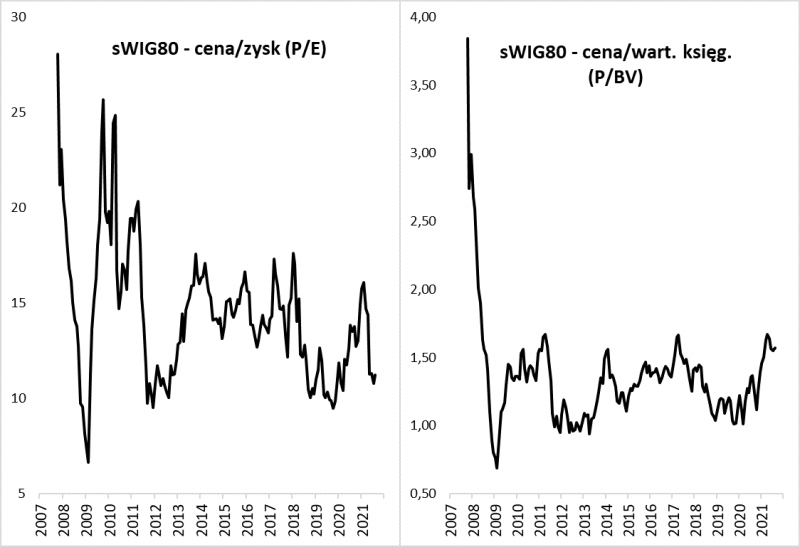

Pojawia się jednak pytanie czy akcje małych firm nie są zbyt drogie w okolicy rekordu wszech czasów tak jak to było w 2007 roku? Tradycyjnie zerknijmy na proste, klasyczne wskaźniki wyceny. Z ciekawym zjawiskiem mamy do czynienia, jeśli chodzi o P/E (cena/zysk). Jeśli wierzyć danym Stooq.pl, średni ważony P/E w przypadku sWIG80 w trakcie zastoju samego indeksu wyraźnie … spadł. Wszystko za sprawą odbywającej się równolegle dynamicznej poprawy zysków raportowanych przez spółki wchodzące w skład tego benchmarku. P/E na koniec sierpnia znalazł się w okolicy 11,2, podczas gdy jeszcze w lutym przekraczał 16. Oznacza to, że z poziomu najwyższego od trzech lat osunął się do pułapu nie tak odległego od wieloletnich dołków, odnotowanych czy to na jesieni 2019 czy pod koniec 2011 (9,5).

Tak silnego uatrakcyjnienia nie widzimy natomiast w przypadku współczynnika P/BV, gdyż znajdująca się w mianowniku wzoru wartość księgowa jest z natury stabilniejsza od raportowanych zysków. P/BV dość nieznacząco spadł w porównaniu z odnotowanym w maju dziesięcioletnim maksimum (1,67). Jak na cykliczne wahania z okresu po globalnym kryzysie finansowym cena do wartości księgowej jest ciągle raczej wysoko (1,57 na koniec sierpnia). Przy takich wartościach powtarzający się od przeszło dekady cykl lubił zakręcać w dół. Z drugiej strony spojrzenie na poziomy sprzed upadku Lehman Brothers pokazuje, że obecny poziom P/BV jest ciągle niski w porównaniu ze szczytami bańki spekulacyjnej napompowanej w latach 2006-2007 (3,8 na jesieni 2007 i zapewne w okolicach 4 na samym szczycie).

Podsumowując tę część wywodów, można stwierdzić, że poziom wycen małych spółek na GPW trudno byłoby uznać za przeszkodę w kontynuacji hossy.

Czynnik ryzyka: groźba spowolnienia koniunktury

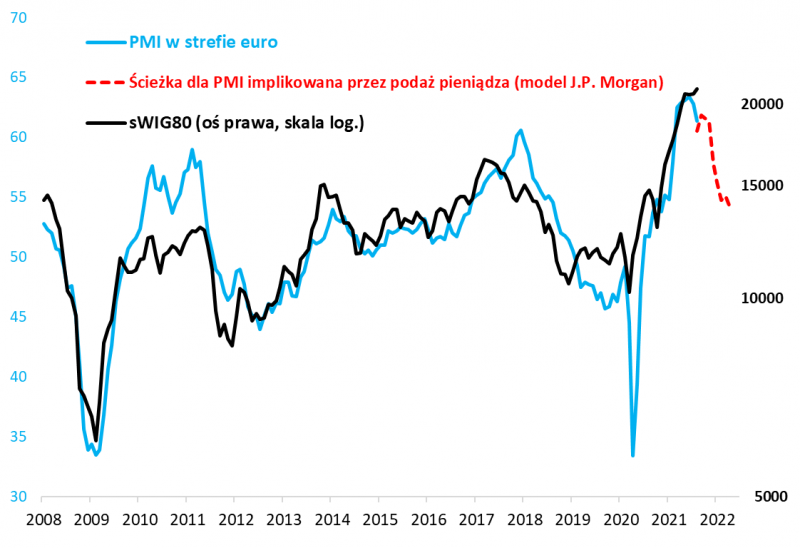

Źródeł trzymiesięcznego zastoju sWIG80, jak i pewnych wskazówek na przyszłość poszukiwać można w warstwie makroekonomicznej. Rzecz w tym, że jak pokazujemy na trzecim wykresie, historycznie indeks małych spółek był silnie wrażliwy (najsilniej spośród głównych indeksów GPW) na wahania koniunktury w europejskiej gospodarce, obrazowane przykładowo przez Eurozone PMI Manufacturing. Poszczególne wielomiesięczne fale wzrostowe bądź spadkowe sWIG80 nieźle pokrywały się (czasem z lekkim wyprzedzeniem) z analogicznymi wzlotami i upadkami europejskiego PMI.

W tym kontekście nie jest przypadkiem, że ocieraniu się indeksu małych spółek o wieloletnie maksima towarzyszyła konsekwentna wspinaczka barometru przemysłowego na poziomy również najwyższe od lat. I tu pojawiają powody do zmartwienia. W sierpniu PMI wysłał zauważalny sygnał osłabienia – spadł po raz drugi z rzędu, a zarazem najsilniej od … kwietnia 2020 (to był najgorszy moment w trakcie pandemii).

Co może dalej dziać się z europejskim PMI? W tym względzie od pewnego czasu polegamy na modelu opracowanym przez J.P. Morgan, z którego wynika, że trajektorię przemysłowego barometru można aż z 9-miesięcznym wyprzedzeniem prognozować na podstawie wahań realnej podaży pieniądza w eurolandzie. Ponieważ ostatnio dynamika podaży pieniądza konsekwentnie słabnie, to obecnie model pokazuje jednoznacznie spadkową trajektorię dla europejskiego PMI aż do wiosny 2022 roku. Warto odnotować, że do bardzo podobnych wniosków prowadzi również nasza analiza oparta na chińskim impulsie kredytowym. Oba modele pokazują, że notowania małych spółek są silnie wrażliwe na „podskórne” trendy monetarne.

Sprzeczne sygnały

Widać zatem, że doszliśmy do punktu krytycznego, w którym istnieje konflikt między prostą analizą techniczną, która przemawia raczej za kontynuacją hossy w segmencie „maluchów” (a przynajmniej nie budzi większych zastrzeżeń), a bardziej wysublimowaną analizą makroekonomiczną, która kreśli wizję osłabienia koniunktury mogącego negatywnie rzutować na ceny akcji.

Jak poradzić sobie z tymi sprzecznymi wizjami? Najprostsza myśl, jaka się nasuwa jest taka, by poczekać do momentu, w którym również analiza techniczna potwierdzi nasuwające się wątpliwości makroekonomiczne. Obraz techniczny sytuacji musiałby ulec wyraźnemu pogorszeniu – np. w formie spadku sWIG80 poniżej 100-sesyjnej średniej a potem przełamania lipcowego dołka – by diagnoza stała się jednoznacznie negatywna. Na razie oczywiście takiego obrotu wydarzeń nie widać, a indeks jak wspomnieliśmy ociera się o wieloletnie maksima.

Reasumując, indeks małych spółek po trzymiesięcznej zadyszce nie stracił chyba jeszcze apetytu na wznowienie hossy, skoro w trakcie tygodnia sięgnął po wartość najwyższą od 2007 roku. Czynnikiem ryzyka dla optymistycznego scenariusza byłaby dalsza zadyszka w gospodarkach, zasygnalizowana już wyraźnie w sierpniu.

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.