| Tomasz Hońdo |

| Starszy Analityk Quercus TFI S.A. | |

| tomasz.hondo@quercustfi.pl |

Co prawda o najnowszym odczycie wskaźnika PMI pisaliśmy już przy okazji "wykresu tygodnia", ale warto jeszcze dokładniej przyjrzeć się tej kwestii, bo w przeszłości indykator ten dostarczał cennych wskazówek co do tego, w jakim punkcie cyklu koniunkturalnego była polska gospodarka (i rynek akcji). Przypomnijmy, że w czerwcu PMI podskoczył do poziomu 49,3 pkt., który jest najwyższy od 11 miesięcy.

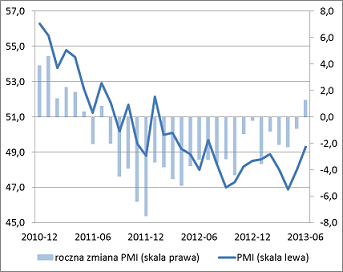

Rys. 1. Wskaźnik PMI dla polskiego przemysłu i jego roczna zmiana (pkt.)

Na wykresie PMI dostrzec można proces powolnego, łagodnego przechodzenia trendu spadkowego we wzrostowy (to zdecydowanie odróżnia obecną sytuację od tej z 2009 r., kiedy na wykresie PMI mieliśmy do czynienia z gwałtownym odbiciem w kształcie litery „V”). Aby jeszcze lepiej zobrazować to zjawisko, proponuję zaprzęgnąć do pracy dodatkowe narzędzie – roczną zmianę PMI (czyli punktową zmianę wskaźnika przez 12 ostatnich miesięcy). Jak widać na wykresie, począwszy od stycznia 2012 r. ujemne słupki obrazujące roczną zmianę PMI stawały się stopniowo coraz krótsze. Chociaż samo w sobie zjawisko to nie oznaczało jeszcze ożywienia gospodarczego (a jedynie zmniejszanie się dynamiki spowolnienia w gospodarce), to w drugiej połowie ub.r. wystarczyło to do całkiem pokaźnej zwyżki WIG. Najnowszy odczyt PMI doprowadził tu do przełomu. Poprawa sygnalizowana przez roczną zmianę wskaźnika nabrała zupełnie nowego wymiaru. Pozytywna tendencja polega już nie na skracaniu się widocznych na wykresie ujemnych słupków, lecz na pojawieniu się pierwszego słupka nad kreską. Roczna zmiana PMI znalazła się na plusie – po raz pierwszy od lipca 2011 r. Wydarzenie to oznacza, że jest spora szansa, że polski przemysł (a w ślad za nim cała gospodarka) zaczyna przechodzić w kolejną fazę cyklu koniunkturalnego – w fazę ożywienia.

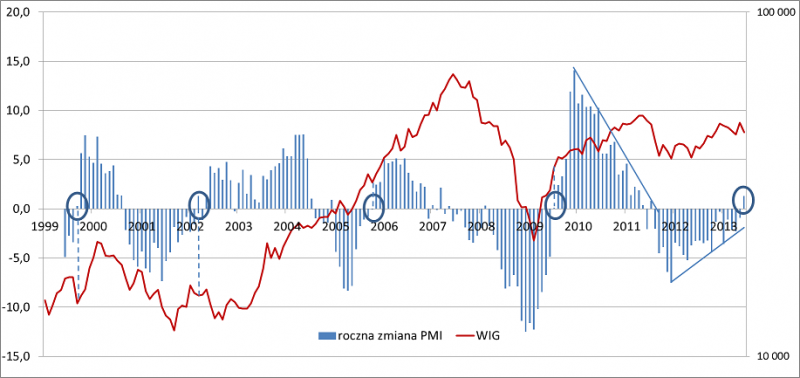

Co to może oznaczać dla inwestorów? Zbadajmy wszystkie historyczne przypadki, kiedy roczna zmiana PMI wyszła na plus do wcześniejszym długotrwałym pobycie pod kreską. Z wydarzeniem takim mieliśmy do czynienia dotąd czterokrotnie: w lipcu 2009 r., listopadzie 2005, marcu 2002 oraz we wrześniu 1999.

Rys. 2. Roczne zmiany PMI na tle zmian WIG

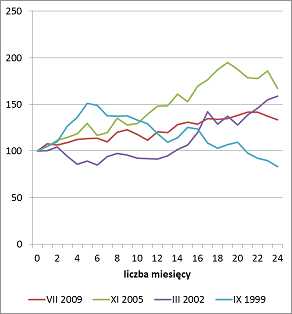

Kolejny wykres prezentuje wyodrębnione historyczne ścieżki, po jakich kroczył WIG w poszczególnych przypadkach.

Rys. 3. Ścieżki zmian WIG po wzroście rocznej zmiany PMI powyżej zera

Jakie konkluzje nasuwają się na podstawie tych obserwacji? Dobra wiadomość jest taka, że w żadnym z czterech historycznych przypadków rynku akcji nie czekała rychła bessa lub też – innymi słowy – bessa nie nadeszła, zanim inwestorzy nie odnotowali dwucyfrowych stóp zwrotu. Średnio w ciągu roku WIG zyskał 20%, a w ciągu dwóch lat stopa zwrotu sięgnęła średnio 36%.

Zła wiadomość jest natomiast taka, że od takiej uśrednionej ścieżki zdarzały się znaczne odchylenia. O ile dwa z czterech przypadków były w miarę spójne pod względem tempa i systematyczności zwyżki (fale rozpoczęte w latach 2009 i 2005), to pozostałe dwa są niemalże swoimi lustrzanymi odbiciami. O ile na przełomie lat 1999/2000 rynek akcji bardzo szybko zrealizował potencjał zwyżkowy (w ciągu zaledwie pięciu miesięcy WIG urósł o 51% na fali tzw. hossy internetowej), po czym dla odmiany pogrążył się w bessie (był to najkrótszy cykl wzrostowy), to zupełnie inaczej było w przypadku cyklu rozpoczętego w marcu 2002 r. Wtedy przez pierwsze pół roku WIG osunął się o 14%, pogłębiając jeszcze bardziej frustrację inwestorów. Dopiero potem zaczął nieśmiało rosnąć. Na solidne rozkręcenie się hossy trzeba było czekać aż do wiosny 2003 r., czyli ok. rok od czasu wyjścia rocznej dynamiki PMI na plus. Powód był taki, że proces wychodzenia gospodarki z dołka w latach 2002-2003 przebiegał w dość żmudny sposób. Ostatecznie inwestorzy i w tym przypadku odnotowali dwucyfrowe stopy zwrotu, ale potrzebna była wyjątkowo duża dawka cierpliwości.

Wygląda na to, że i w tym roku trzeba uzbroić się w cierpliwość. Z jednej strony perspektywa wyjścia gospodarki z cyklicznego dołka jest – jak widać na podstawie naszej analizy – zachęcającym czynnikiem, zwłaszcza że rynkowi akcji sprzyjają jednocześnie obniżki stóp procentowych. Z drugiej, nie brakuje czynników ryzyka dla pozytywnego scenariusza. Czynnikiem lokalnym jest groźba drenażu pieniędzy z OFE do ZUS. Do tego dochodzą czynniki globalne: relatywna słabość rynków wschodzących z Chinami na czele, ciągle bardzo słaba kondycja zadłużonych krajów na obrzeżach strefy euro, a wreszcie perspektywa stopniowego wycofywania się amerykańskiego Fedu z uznawanej za korzystną (przynajmniej na krótką metę) dla rynków finansowych polityki luzowania ilościowego (QE).

KONKLUZJE:

- wzrost wskaźnika PMI do poziomu najwyższego od prawie roku to kolejny sygnał potwierdzający szanse na wyjście polskiej gospodarki z cyklicznego dołka;

- pozytywny scenariusz w gospodarce powinien sprzyjać rynkowi akcji;

- droga do giełdowych zysków może być jednak wyboista, bo nie brakuje czynników ryzyka.

Zachęcamy do zapisania się na NEWSLETTER, w którym regularnie powiadamiamy o najnowszych artykułach na qnews.pl.