Tomasz Hońdo, Starszy Analityk Quercus TFI

Co prawda RPP zapewne pomału finiszuje z obniżkami stóp, ale pozytywne skutki dotychczasowych redukcji nie zdążyły jeszcze na dobre o sobie znać.

Ostatnie miesiące przyniosły historyczne wydarzenia, jeśli chodzi o polską politykę pieniężną. RPP zredukowała główną stopę procentową do rekordowo niskiego poziomu 3 proc. Ów rekord może w pewnym stopniu świadczyć o tym, że Rada wkroczyła na niezbadane terytoria. Z drugiej strony jest to po prostu jeden z kolejnych cykli łagodzenia polityki pieniężnej, tak więc warto pokusić się o historyczne porównania.

W teorii mechanizm oddziaływania zmian stóp procentowych na zachowanie cen akcji jest klarowny. Niższe koszty pieniądza z jednej strony to tańsze finansowanie przedsiębiorstw i konsumentów, co powinno nakręcać koniunkturę gospodarczą i poprawiać wyniki firm, a z drugiej – to także niższe oprocentowanie lokat bankowych i obligacji, a więc głównych konkurentów akcji. Do tego dochodzi jeszcze jedna kwestia – w teorii wartość spółek jest równa sumie przyszłych oczekiwanych przepływów pieniężnych, przeliczonych za pomocą tzw. stopy dyskontowej. Modelowo zależność jest taka: im stopa jest niższa, tym wartość akcji jest większa.

Tyle teorii, a jak jest w praktyce? Jak na razie osiągnięcia polskiego rynku akcji w trwającym cyklu obniżek stóp wyglądają blado. W tym roku WIG, zamiast wspinać się na coraz wyższe pułapy, oddał niemałą część wcześniejszych zysków. A przecież cykl obniżek jest już mocno zaawansowany – stopy w sześciu ruchach zdążyły „odchudzić się” łącznie o 175 punktów bazowych. Jest coraz bardziej prawdopodobne, że seria obniżek jest blisko końca (póki co ekonomiści i sama RPP odsuwają w czasie definitywny koniec). W tej sytuacji nasuwa się pytanie – skoro kursy polskich akcji niewiele zyskały na dotychczasowych obniżkach, to co będzie, kiedy RPP przestanie sprawiać inwestorom prezenty w postaci kolejnych cięć?

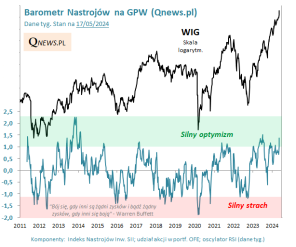

Aby uzyskać wskazówki, proponuję sięgnąć do przeszłości. W skali ostatnich piętnastu lat obecny cykl (trwający od listopada 2012 r.) jest już piątym kolejnym okresem łagodzenia polityki pieniężnej (polska specyfika polega na tym, że każdy kolejny cykl startował z coraz to niższego poziomu, co jest efektem stopniowego normalizowania się poziomu inflacji na przestrzeni lat).

Rys. 1. Stopa referencyjna NBP – kolejne cykle obniżek (%)

Źródło: opracowanie własne na podstawie danych NBP

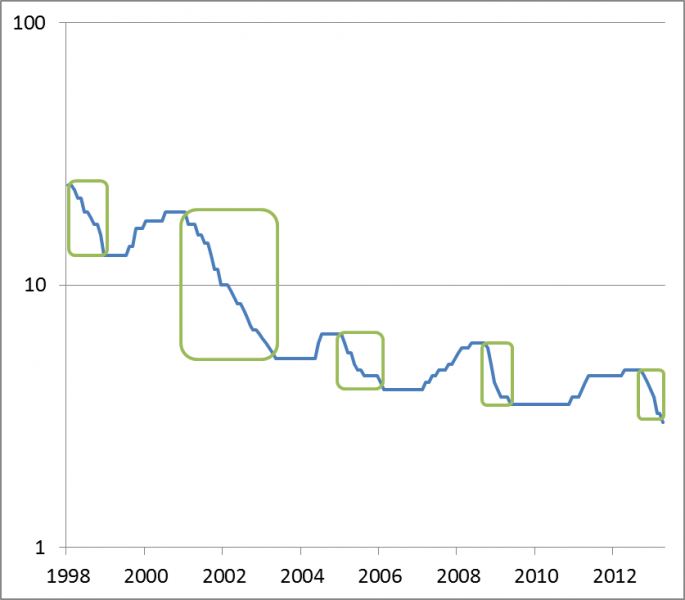

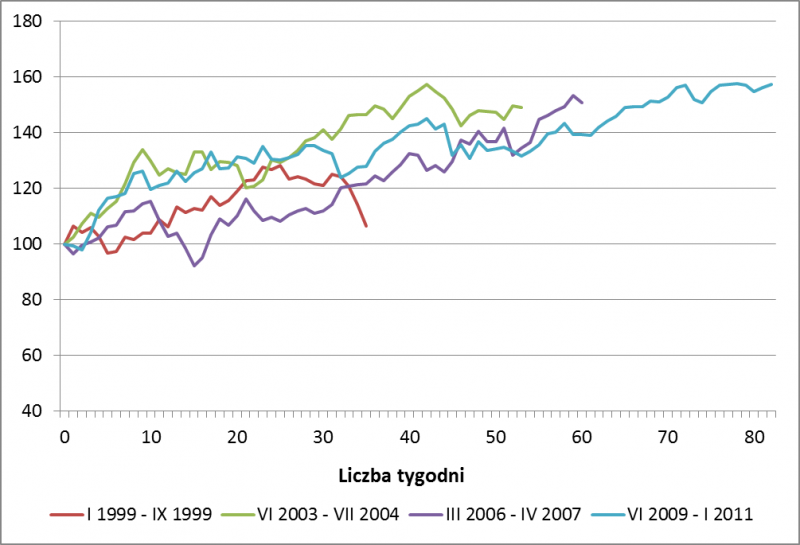

Rys. 2. Zmiany WIG w trakcie kolejnych cykli łagodzenia polityki pieniężnej (%)

Źródło: opracowanie własne

W analizie sposobu, w jaki WIG w przeszłości reagował na „zachęty” ze strony decydentów z banku centralnego, uderzające są dwie kwestie. Po pierwsze w okresie obniżek stóp procentowych ścieżki, po jakich kroczył indeks w poszczególnych przypadkach, były mocno „rozstrzelone”. Owszem, w dwóch najlepszych przypadkach WIG ku uciesze inwestorów ochoczo podążał w górę, ale w pozostałych dwóch albo pogrążył się w regularnej bessie (IV-V 1998), albo przez długie miesiące tkwił w uporczywym trendzie bocznym (II 2001 – wiosna 2003). Scenariusze te są tak odległe od siebie, że trudno na tej podstawie wyciągnąć jakiś wspólny mianownik.

Okazuje się jednak, że taki wspólny mianownik pojawia się, kiedy do analizy weźmiemy zachowanie WIG nie w trakcie trwania cykli obniżek stóp, lecz po ich zakończeniu, do momentu rozpoczęcia podwyżek kosztów pieniądza. Innymi słowy zobaczmy, co działo się z indeksem w okresie, kiedy władze już nie łagodziły polityki, ale jeszcze jej nie zaostrzały. W takim ujęciu zachowanie rynku akcji było jednoznacznie pozytywne. W tych dwóch wspomnianych wcześniej przypadkach, w których hossa trwała już w trakcie obniżek stóp, później pozytywny trend był kontynuowany. Z kolei w pozostałych dwóch przypadkach hossa na dobre zaczęła się rozkręcać w końcowej fazie łagodzenia polityki pieniężnej.

Rys. 3. Zmiany WIG w okresach utrzymywania stóp procentowych na obniżonym poziomie (%)

Źródło: opracowanie własne

Jak sugeruje wykres i tutaj zdarzały się przypadki lepsze i gorsze, ale nawet ten najgorszy (rok 1999) oznaczał zwyżkę WIG o ok. 30 proc. w ciągu pół roku. Stopy zwrotu w okresie po zakończeniu cyklu obniżek stóp były średnio rzecz biorąc wyraźnie wyższe, a zarazem dużo bardziej przewidywalne niż w okresie trwania cyklu obniżek.

Dlaczego? Wydaje się, że przyczyna tkwi w dwóch kwestiach. Po pierwsze – na ogół kiedy władze monetarne cięły stopy, były ku temu poważne bieżące powody, takie jak towarzyszące obniżającej się inflacji spowolnienie gospodarcze, które jest oczywiście przy okazji niekorzystne dla akcji. Tak właśnie jest teraz. Kiedy zaś nadchodziło wreszcie ożywienie, stóp już nie trzeba było ciąć dalej, natomiast akcje zaczynały korzystać na lepszej koniunkturze ekonomicznej.

Po drugie decyzje RPP mają zarówno w teorii, jak i w praktyce mocno opóźniony wpływ na ową koniunkturę, a co za tym idzie – sytuację na giełdzie. Zanim w gospodarce na dobre nastąpi cała seria „reakcji łańcuchowych” (zwanych fachowo mechanizmem transmisji) wywołanych przez władze monetarne, muszą zwykle minąć długie miesiące. Firmy i konsumenci nie zmieniają masowo z dnia na dzień swojego nastawienia i długofalowych planów.

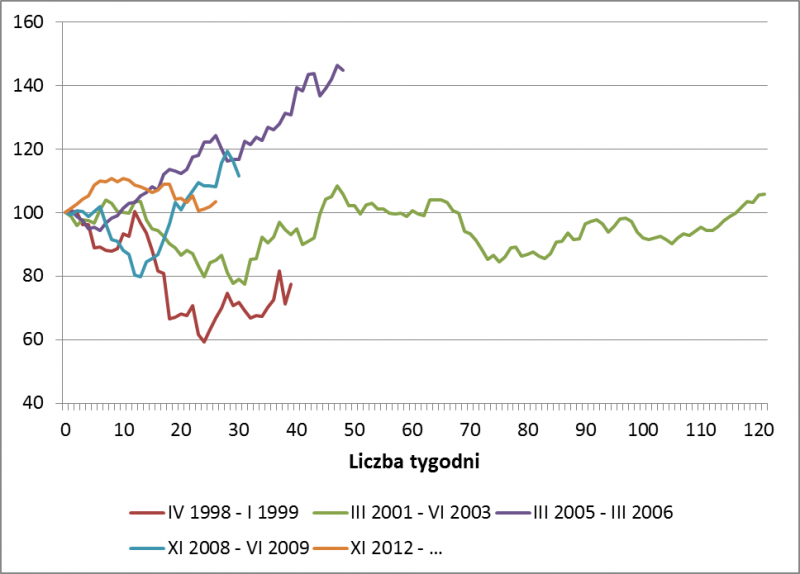

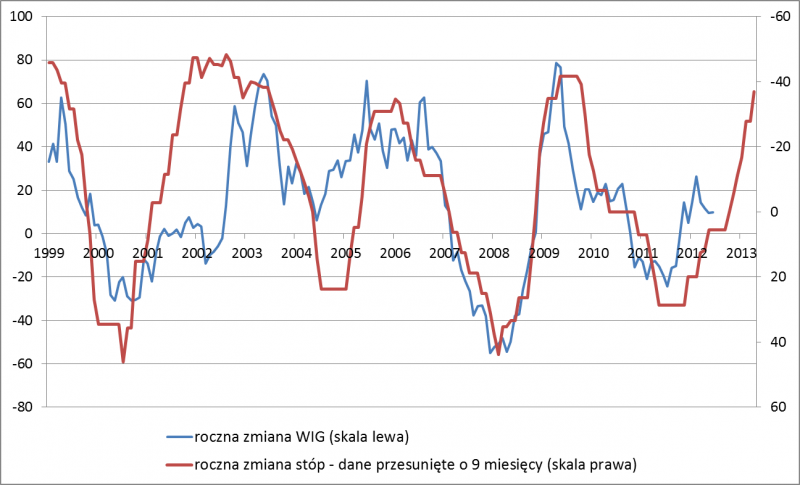

Jak bardzo opóźniona jest w praktyce reakcja kursów akcji na obniżki stóp? Ciężko byłoby odpowiedzieć na to pytanie, porównując bezwzględne poziomy WIG i stóp, ale można pokusić się o prosty zabieg. Proponuję zestawić dwa porównywalne ze sobą wskaźniki: roczne zmiany stóp procentowych (wyrażone jako iloraz, a nie różnica – w ten sposób poradzimy sobie z problemem polegającym na tym, że spadek stóp o 1 pkt proc. ma teraz zupełnie inną wagę niż 15 lat temu, kiedy stopy były dwucyfrowe) oraz roczne zmiany WIG. Roczne zmiany to popularny sposób prezentacji wielu danych makroekonomicznych, więc czemu nie zastosować go i w tym przypadku?

Po zaprzęgnięciu do pracy prostych narzędzi statystycznych okazuje się, że średnio rzecz biorąc w przeszłości kursy akcji reagowały na zmiany stóp z 9-miesięcznym opóźnieniem.

Rys. 4. Roczne zmiany stóp procentowych jako prognostyk dla cen akcji (%)

Źródło: opracowanie własne

Oczywiście zgodnie z intuicją trudno byłoby zakładać, że polityka pieniężna jest jedynym i chirurgicznie precyzyjnym prognostykiem dla cen akcji, ale coś jest na rzeczy. Kierunek polityki pieniężnej ze średnio 9-miesięcznym wyprzedzeniem wskazywał hossę lub bessę na warszawskiej giełdzie. Mowa tu o wielomiesięcznych trendach, a nie o wahnięciach notowań w perspektywie kilku tygodni, o dniach już nie wspominając.

Dobra wiadomość jest taka, że w oparciu o taki prosty model obecnie należy oczekiwać kontynuacji hossy (oczywiście jeśli tym razem model nas nie zawiedzie). Omawiany wskaźnik prognostyczny ostro idzie w górę. Co ciekawe modelowo (z uwzględnieniem 9-miesięcznego opóźnienia) giełda nie odczuła jeszcze nawet skutków pierwszej w obecnym cyklu obniżki stóp z listopada ub.r. Czas na to przyjdzie gdzieś w okolicach sierpnia br. Z kolei pozytywne efekty ostatniej, jak na razie obniżki z 8 maja, powinny w pełni dać o sobie znać gdzieś w okolicach lutego 2014 r. Czyli teoretycznie przynajmniej tyle czasu mamy na hossę.

KONKLUZJE:

mimo zredukowania stóp procentowych o 175 punktów bazowych w ciągu pół roku, reakcja polskiego rynku akcji na te pozytywne wydarzenia pozostaje stonowana;

w przeszłości zachowanie giełdy w trakcie łagodzenia polityki pieniężnej było niejednoznaczne, co po części tłumaczy dlaczego na razie nie „przerabiamy” scenariusza silnej hossy;

w poprzednich cyklach hossa na dobre zagościła na parkiecie dopiero pod koniec okresów łagodzenia polityki pieniężnej i utrzymywała się w większości przypadków co najmniej do momentu pierwszych podwyżek stóp;

średnio w przeszłości giełda w pełni reagowała na zmiany stóp z ok. 9-miesięcznym opóźnieniem;

według tego modelu hossa na GPW powinna na dobre rozkręcić się w lecie br. i potrwać co najmniej do I kwartału 2014 r.